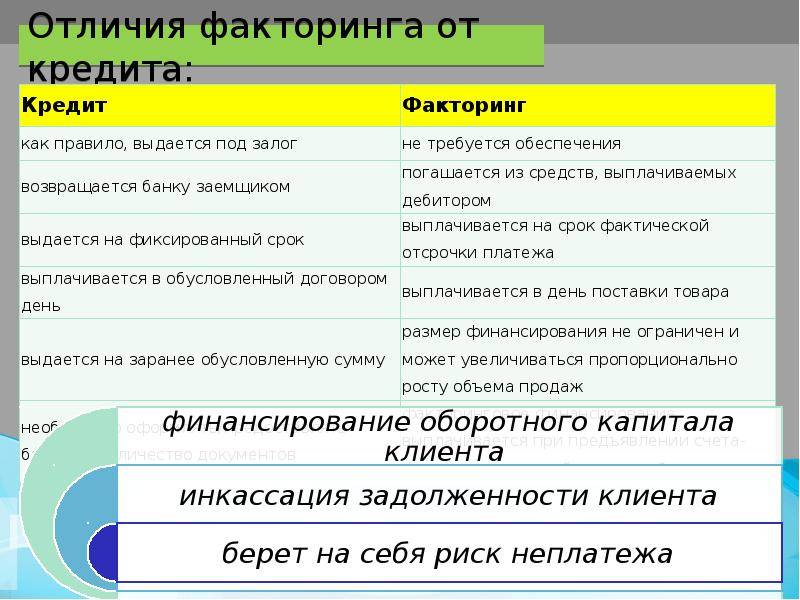

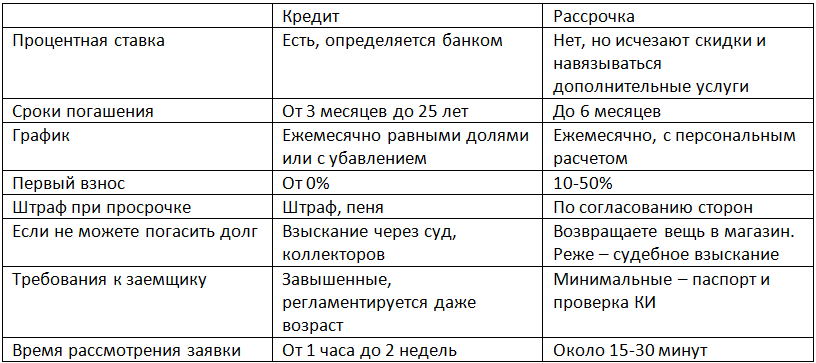

Сравнительная таблица

| Кредит | Заём | Ссуда | |

|---|---|---|---|

| Кто выдаёт | Банк — кредитная организация с лицензией ЦБ | Кто угодно: друг, родственник, МФО или КПК и др. | Кто угодно: государство, банк, работодатель, друг, партнёр и др. |

| Что выдают | Деньги | Деньги и имущество | Имущество |

| Нужен ли договор | Да | Не всегда | Да |

| Название договора | Кредитный договор | Договор займа | Договор ссуды или безвозмездного пользования |

| Способ оформления договора | Только письменный | Письменный и устный | Только письменный |

| Вступление договора в силу | Зависит от условий | Зависит от условий | В момент передачи имущества |

| Формат заключения отношений | Согласие сторон. Необходимо соответствовать требованиям банка | Согласие сторон. Если сторона — МФО или КПК, необходимо соответствовать их требованиям | Согласие сторон |

| Сроки | Срок возврата — обязательно | Может и не быть | Может и не быть |

| Плата | Процент по кредиту | Процент, комиссия или безвозмездно | Безвозмездно |

| Чем регулируется | Федеральные законы и акты ЦБ | Федеральные законы и акты ЦБ | ГК РФ |

Что лучше и выгоднее

Дать простой и понятный ответ, что лучше — ссуда или кредит, — не получиться. Ведь здесь речь идет о выдаче в долг совершенно разных средств. При кредите – это наличные или безналичные деньги, при ссуде – материальные ценности. Объединяет их лишь необходимость возврата. По формальным признакам ссуда все же лучше:

- нет обязательного требования платы за пользование;

- отсутствуют штрафные санкции за несвоевременный возврат;

- проще оформляется – пакет документов значительно меньше;

- можно получить у физических и юридических лиц, не имеющих лицензии ЦБ РФ;

- объектом ссуды может быть любое имущество, движимое и недвижимое, купить которое на практике (например, часть коллекции) даже за очень большие деньги не всегда возможно.

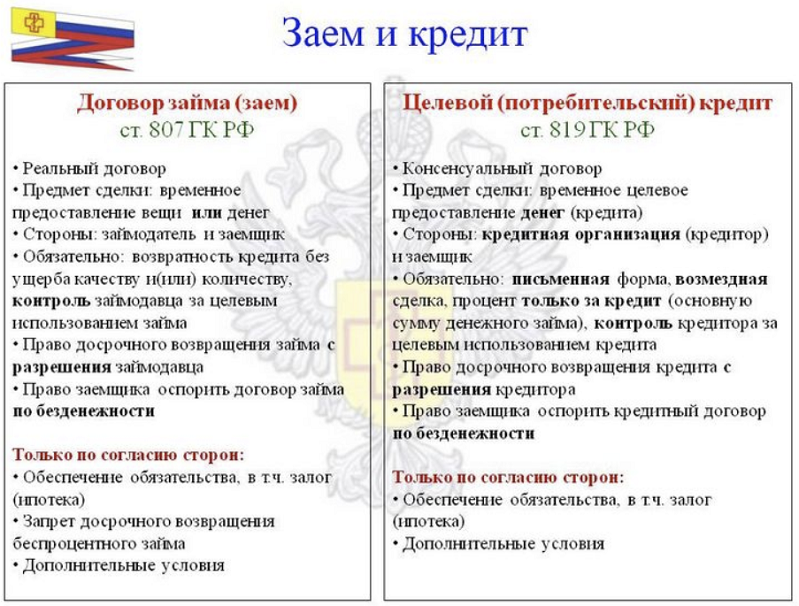

Что такое заём

Заём – это взаимоотношения сторон, основанные на передаче денежных средств на возмездной или безвозмездной основе. В качестве заимодавца может выступать как юридическое, так и физическое лицо.

Займы выдаются не только денежными средствами, но и иными материальными благами. Например, предметом сделки может выступать автомобиль, за пользование которым придется заплатить комиссию.

Чаще всего займы выдаются микрофинансовыми организациями, ломбардами и частными инвесторами. В редких случаях – физическими лицами (например, друзьями или коллегами). Отличительной чертой является короткий срок действия договора (до 12 месяцев) и ограниченная сумма (до 1 000 000 рублей).

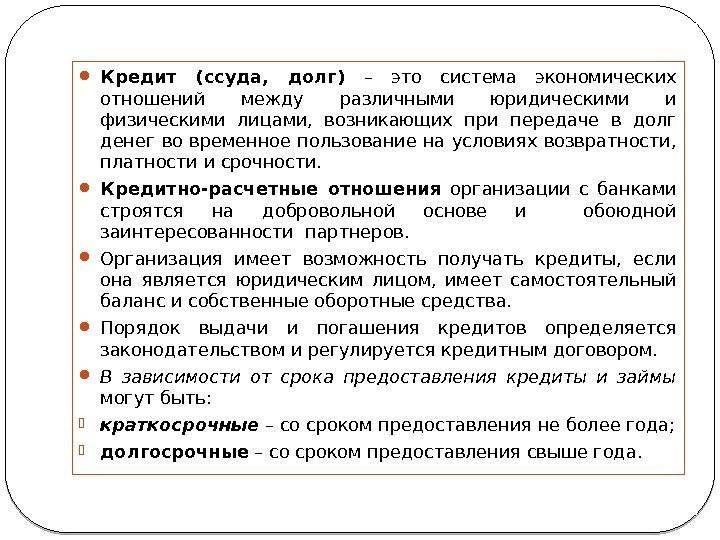

↑ Что такое кредит

Кредит (от лат. credere — доверять) — это денежное обязательство одного из участников сделки. Получатель берет деньги и обязуется вернуть их в полном объеме с доплатой. Подобные денежные отношения появились еще до нашей эры в древней Месопотамии. Позже они даже в какой-то мере регулировались известным кодексом Хаммурапи. Очевидно, что с этого момента денежная связь между заемщиками и кредиторами претерпела значительные изменения и стала регулироваться большой группой государственных нормативных актов, защищающих интересы обеих сторон.

Реклама АО «Альфа банк»

Потребительский кредит от Альфа банка

сумма:

До 7 500 000 руб.

ставка:

От 13.5%

срок:

До 60 мес.

решение:

От 20 минут

Оформить

Смотреть все предложения

Ссуда: понятие и классификация

В древние времена подобные долговые отношения были очень распространёнными. До появления денег главным товаром услуги были вещи, передающиеся на продолжительный срок. В условиях числилось возвращение её в нормальном состоянии. Конечно, соответствие должно быть с учётом временного старения. Если она в процессе использования пострадала, заёмщик обязан заменить на такую же или компенсировать ущерб.

Разница ссуды от кредита в том, что она не выдаётся банковской организацией. Кредитором может выступать физическое и юридическое лицо, что разительно отличает её от остальных финансовых структур. При заключении договора стороны могут договориться обо всём и в устной форме, но чаще пишется расписка, которая подтверждает их согласие с выдвинутыми условиями. В юридических отношениях всегда используется нотариальная поддержка, согласно которой прописываются условия сотрудничества.

Объектом может стать любая вещь, которая за продолжительный период использования заёмщиком не потеряет свою ценность. Ею может выступать недвижимость, даже комната или койко-место, транспорт, предметы быта. Можно считать, что она и послужила прообразом кредита, поэтому у них так много сходств.

Ссудный долг чаще всего выдаётся только на определённый срок, но может быть и бессрочным. Очень важным аспектом является то, что деньги возвращаются одной суммой по истечении срока действия договорённости. Нужно помнить и то, что отличаться ссуда может и формой выдачи – очень редко её предметом являются денежные средства.

Виды ссуды:

- имущественная;

- потребительская;

- банковская.

Ссудные отношения могут также подкрепляться залогом, гарантией (заверяется нотариально), страховкой, поручительством. Деньги можно получить на покупку недвижимости, автотранспорта, потребительские цели. Если это договор между юридическими лицами, финансы можно получить как на коммерческие цели, так и на пополнение финансового оборота. Это может спасти некоторых предпринимателей от банкротства, особенно если банки отказываются в помощи.

Ссуда имущества

Это получение любого предмета собственности (недвижимость, транспорт, бытовые предметы), которые по истечении срока использования возвращаются безвозмездно. Ссуда в Сбербанке подобного типа чаще всего выдаётся на владение помещением для частного предпринимательства. Клиент получает в пользование кабинет, кафе, ресторан или другой тип имущества и начинает собственное дело.

В договоре, который заключается между сторонами, прописывается срок использования. По его истечении заёмщик обязан вернуть его в надлежащем виде. Отличие от кредита в том, что за использование не платится процент. Сейчас это сотрудничество предлагается в виде специальных программ. Банк может поставить условие – какой вид предпринимательской деятельности будет вести здесь заёмщик. Его выдают и юридические лица для продвижения собственного дела.

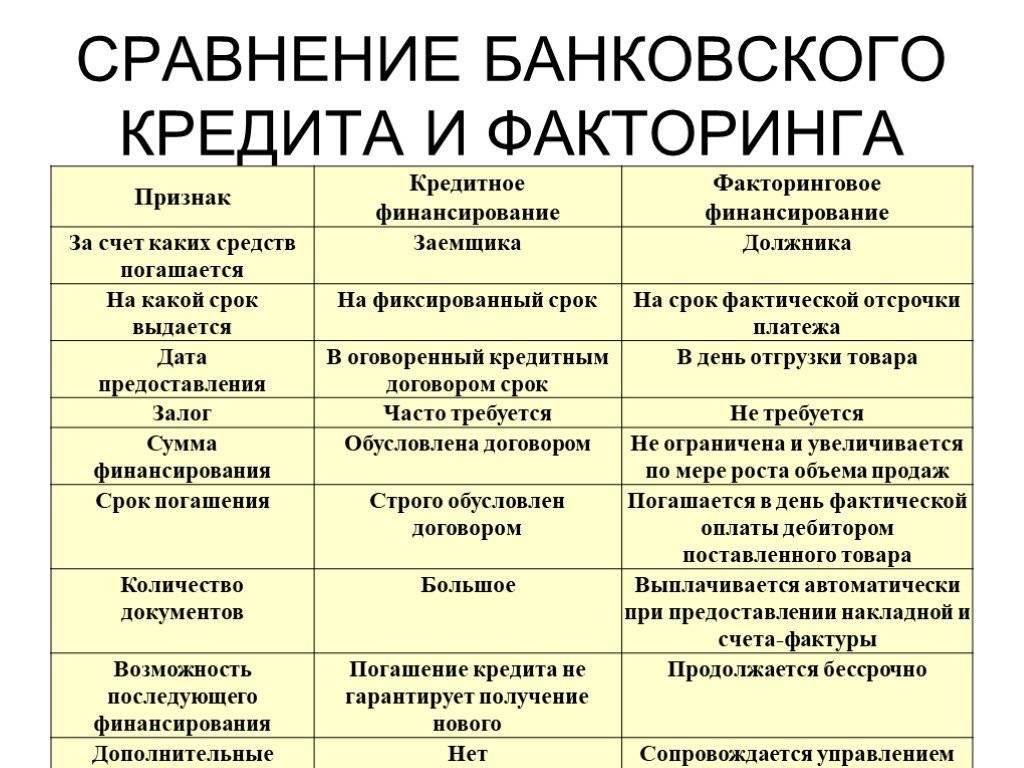

Банковский кредит

Различия ссуды, займа и кредита могут не всегда быть заметными. Особенно если речь идёт о получении денежных средств. Процентная оплата не всегда фигурирует в договоре. Ссуда в денежном эквиваленте выдаётся на пополнение бюджета компаний, особенно в моменты кризиса, чтобы спасти их от банкротства.

Лицо или компания, получающее деньги от любой инстанции, имеет чётко фиксированные условия, которым необходимо следовать беспрекословно. Выплата денег может быть разделена, если кредитор поддержит это предложение. В случае его отказа нужно выплатить долг в чётко определённое время.

Некоторые компании за досрочное погашение займа могут устанавливать штрафы

Это прослеживается при процентной ставке, ведь чем дольше заёмщик использует денежные средства, тем больше зарабатывает ссудодатель. Сущность ссуды в этом вопросе немного другая, а важность сроков выплаты очень высока. Её редко удаётся продлить, чаще ссудодатель отказывается от подобного предложения, особенно если у него не складываются дружественные отношения с заёмщиком

Потребительский кредит

Различие с потребительским кредитом более выразительно. Ссуда редко предусматривает оплату использования денег. В отличие от неё, здесь деньги выдаются на любые потребности, можно не отчитываться об их использовании. Обязательства клиента – вернуть займ вовремя с учётом процентов, штрафа и пени, насчитанных за весь срок.

Виды ссуд

Существует несколько видов:

- Потребительская.

- Ссуда имущества.

- Банковская ссуда.

Потребительская ссуда имеет сходства с потребительским кредитом. Для неё характерны некоторые принципы соглашения между отдельными лицами или предприятиями.

Банковская ссуда представляет собой кредит с отчислением процентов денежных средств.

Ссуда имущества – передача недвижимости, бизнеса, транспорта, участков земли. Получатель не владеет чем-то из приведенного, а лишь пользуется им, имея при этом ограничения. Предоставление, как и возврат, должно выполняться согласно кондиции, которая требуется составленным договором.

Ссуды по срокам: 1. Срочные. 2. Отсроченные. 3. Просроченные.

Ссуды по наличию обеспеченности: 1. Обеспеченные. 2. Менее обеспеченные. 3. Необеспеченные.

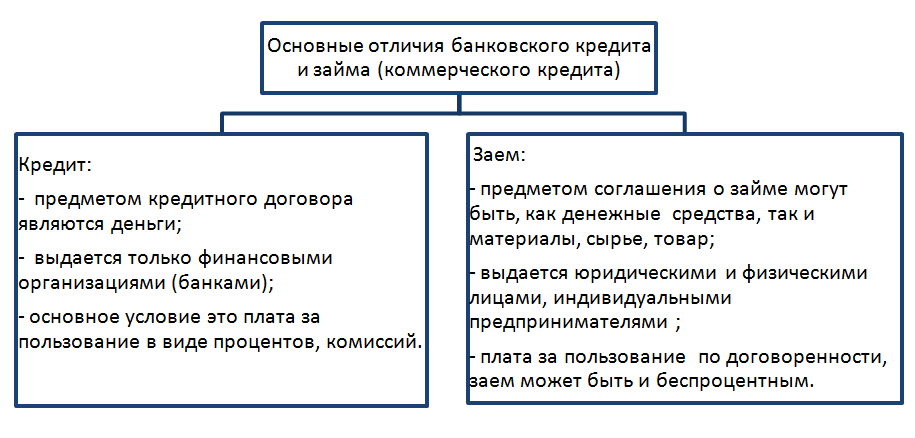

Чем отличается займ от кредита?

В обоих случаях происходит заимствование неких материальных ценностей, которые по истечении определенного срока нужно возвращать первоначальному владельцу. На этом обязательное сходство заканчивается, другие аспекты отношений кредита и займа могут совпадать, а могут и не совпадать.

Объем понятия «заем» включает в себя заметно более широкий спектр отношений, чем кредит. Однако принципы и нормы применения кредита определены яснее и строже.

Путаница между кредитом и займом не создает проблем лишь в бытовом общении. В документах применение к одному и тому же объекту одновременно терминов «заем» и «кредит» будет признано некорректным. Акты, составленные с путаницей в понятиях, могут быть признаны недействительными уже потому, что нельзя с уверенностью утверждать идет ли в них речь об одном или двух разных объектах.

Чтобы ясно увидеть разницу, попробуем описать по отдельности основные отличительные свойства кредита и займа.

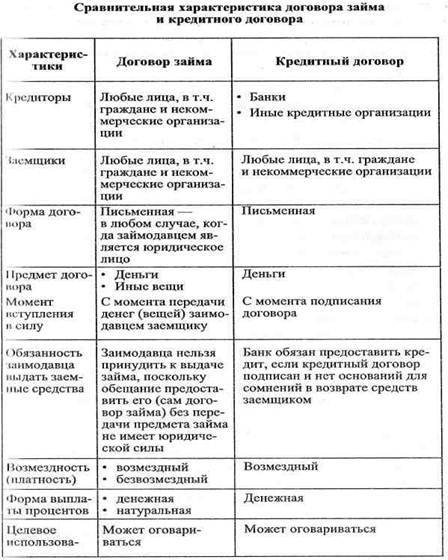

Чем отличается ссуда от кредита?

Отличия ссуды от кредита объединены в таблицу ниже.

| Параметры | Ссуда | Кредит |

|---|---|---|

| Предмет, передаваемый во временное пользование | Любые вещи из повседневного обихода, транспорт, недвижимость, денежные средства | Только деньги |

| Плата за пользование | Может устанавливаться, но не обязательна | Основное условие договора – уплата процентов. Без них кредит превращается в ссуду |

| Срок действия договора | Необязателен, и может не устанавливаться сторонами вовсе | Один из ключевых моментов договора кредитования |

| Право собственности | Остается за ссудодателем, а принимающая сторона вправе лишь пользоваться полученными вещами, но не распоряжаться ими | Деньги становятся собственностью заемщика с момента заключения кредитного договора |

| Вступление договора в законную силу | В момент передачи вещи | В момент подписания договора |

Таблица показывает нам следующее, что, кроме передачи вещи (в том числе, денег) от одного лица к другому, сходства между ссудой и кредитом не наблюдается. А вот разница между ними существенна.

Выделим лишь основные различия. Во-первых, по договору кредита во временное пользование переходят деньги. Список же доступных к передаче вещей по ссудному договору, как мы ранее говорили, значительно шире.

Во-вторых, кредит однозначно предполагает возмездную передачу денег – за обязательное вознаграждение. Он предоставляется на условиях срочности, возвратности и платности. При выдаче ссуды вознаграждение может отсутствовать (как, собственно, и должно быть по нормам законодательства), а может и присутствовать (если рассматривать в более широком смысле).

В-третьих, кредит выдаётся на определённый договором срок, а срок ссуды может и не устанавливаться, она может быть бессрочной.

Займ и ссуда: в чем разница

Основные моменты, в которых заключается отличие кредита от ссуды, представлены в таблице ниже.

Параметры | Кредит | Ссуда |

| Предмет соглашения | Только денежные средства | Любые из вещей повседневного обихода, недвижимость, денежные средства, транспорт |

Плата за пользование | Обязательное условие — наличие процентов. Без его соблюдения банковский кредит не предоставляется. Размер процентов зависит от ставки рефинансирования ЦБ и не может быть ниже | Вознаграждение по договору ссуды обговаривается исключительно между его участниками, не имея при этом сходства по порядку начисления и размеру с процентными ставками банковских платежей |

Владелец имущества или денежных средств | Банк (кредитная организация) | Физические или юридические лица |

Порядок возврата | Погашение задолженности допускается частями в соответствии с предоставленным графиком платежей | Имущество или денежные средства должны вернуться в том состоянии, в котором передавались (с учетом естественного износа) |

| Сроки возврата | Погашение кредита ограничивается установленным по договору периодом. При несоблюдении этого условия банк вправе обратиться в суд и подвергнуть заемщика наложению санкций и выплате штрафов | Может иметь срок или быть бессрочной |

Право собственности | Денежные средства банка после заключения кредитного договора автоматически переходят в собственность заемщика | Право собственности на имущество сохраняется за ссудодателем, а принимающая сторона может лишь им пользоваться, но не распоряжаться |

| Вступление соглашения в законную силу | При подписании договора | В момент передачи предмета соглашения |

Критерии одобрения | Банк оценивает платежеспособность и кредитную историю, все требуемые документы должны быть в наличии. | Для одобрения ссуды не всегда требуется полный пакет документов. Весомым аргументом для принятия положительного решения может оказаться наличие установленных доверительных отношений между сторонами (например, если ссудодатель является физическим лицом). |

Таким образом, между этими вариантами займа есть всего лишь одно сходство – передача средств или вещей от одной стороны к другой и необходимость их обязательного возврата. Понимание, что такое ссуда и кредит, в чем разница между ними, приходит только в ситуации, когда человек вынужден воспользоваться этими продуктами.

↑ Какие налоги платит тот, кто предоставляет ссуду

Независимо от того, является ли ссудодатель физическим лицом, индивидуальным предпринимателем или компанией на общей системе налогообложения, он оплачивает налоги. При передаче имущества ссудодатель остается собственником. Ответственность за погашение налогов лежит на владельце. В том случае, если ссудодатель является компанией или индивидуальным предпринимателем, находящимся на обычном режиме взимания налогов, необходимо ежемесячно уплачивать НДС с учетом рыночной стоимости аналогичного имущества. Налог на прибыль не нужно будет платить компании или индивидуальному предпринимателю на общем налоговом режиме. Как бы то ни было, если имущество было занесено в список основных средств, оно будет исключено из состава амортизируемого имущества. Соответственно, затраты уменьшатся, а это означает, что совокупная сумма налога, уплачиваемого организацией, увеличится.

Чем кредит отличается от займа

Предметом договорных отношений при оформлении кредита и займа в МФО является оговоренная денежная сумма.

Но, прежде чем подать заявку на получение в долг нужной суммы, советуем обратить внимание на достаточно существенные различия, которые могут повлиять на выполнение обязательств:

- для выдачи кредита финансовая организация должна иметь соответствующее разрешение, что не обязательно для МФО;

- суммы кредитования больше, чем можно получить в займы, но предусмотрен первый взнос в счет уплаты стоимости приобретаемого в кредит имущества;

- банк затребует подтверждение платежеспособности должника, постоянных доходов, микрофинансовой организации достаточно паспорта, удостоверяющего личность клиента и сведений о месте его проживания;

- вернуть долг в МФО нужно единоразовым платежом, в банк, в зависимости от целей и условий кредитования вносить платежи можно несколько лет;

- чтобы привлечь клиентов микрозаймы выдают на краткосрочный период новым заемщикам без процентов, кредит погашают по графику с учетом взносов за пользование денежными средствами;

- процентная ставка по кредиту рассчитывается из расчета годовых в пределах ставки Центробанка, размер платы за пользование заемными средствами больше оговоренного срока не ограничен;

- займ получает лично заявитель удобным способом, целевой кредит может быть перечислен на расчетный счет другого получателя (например, если деньги берут в долг при покупке дома, машины).

Каждый из способов получить нужную сумму имеет свои особенности.

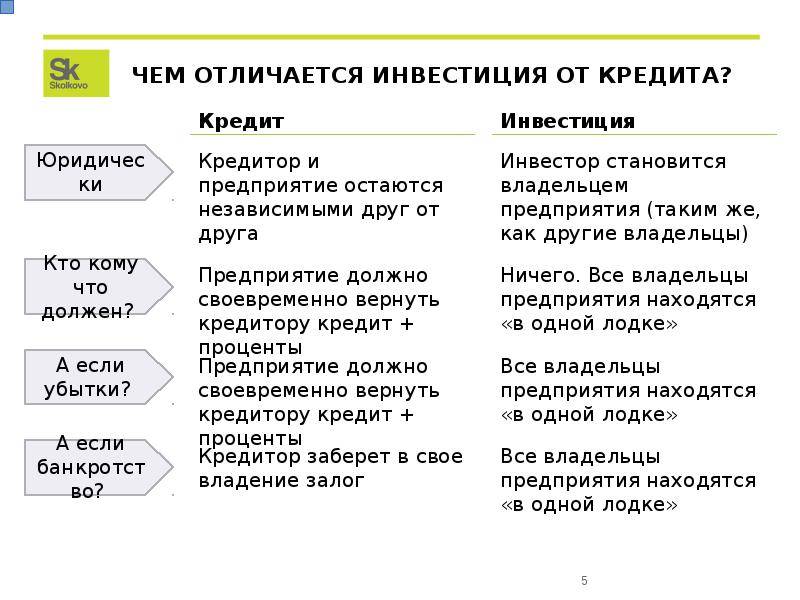

Определение кредита и его виды

Как и многие понятия, фигурирующие в юриспруденции, экономике, слово «кредит» и его значение пришли в современный деловой оборот из латыни. Кредит по своей сущности является процессом временной передачи от одного лица другому финансовых ресурсов на условиях возвратности, уплаты вознаграждения в виде процентов.

Участниками долговых отношений являются:

- Кредитор – владелец финансовых ресурсов, передающий их по кредитному договору, обычно банк.

- Заемщик – лицо, берущее деньги долг и обязующееся возвратить его и оговоренную сумму компенсации.

Классификация займов достаточно широка:

- По вариантам погашения: предусматривающие рассрочку и единовременные.

- По валюте: предоставляемые в национальной или иностранной.

- По целям: ипотечный (для приобретения квартиры или иной недвижимости), потребительский, на увеличение основного или производственного капитала, для расширения бизнеса и т. д.

- По видам владельцев финансов: банки, кредитные учреждения, государство, международные организации.

- По срокам предоставления долга: краткосрочные, среднесрочные, длительные.

- По типу заемщиков: физические лица, предприятия.

- По варианту обеспечения кредитного договора: беззалоговые, с использованием залога, гарантированные, застрахованные.

Лицо, получившее кредит, обязуется вернуть средства с процентами

Если при оформлении долгового обязательства привлекается поручитель или имущество передается в залог, такие договора имеют более низкие проценты за пользование финансами, чем беззалоговые. Кредиты, выдаваемые для приобретения недвижимости, когда залогом выступает квартира или дом, привлекательны для банков, поскольку даже при несостоятельности должника у финансовой организации останется ликвидное имущество.

Разновидностью потребительского займа является кредитная карта. Сбербанк, ВТБ, Тинькофф, еще ряд финансовых организаций готовы предоставить своим клиентам некоторую сумму для траты на различные приватные нужны под выгодный процент. Основываясь на кредитной истории клиента, банк принимает решение о выдаче ему карты, используя которую, потребитель может оплатить товары по безналичному расчету. Карта допускает обналичивание средств, но оно экономически не выгодно человеку.

Определенный период времени кредит является беспроцентным, впоследствии, если клиент не погашает займ, начинают начисляться проценты. Ставка по кредитным картам выше, чем при оформлении долгового обязательства.

Другим вариантом кредиторских отношений является лизинг и форфейтинг. Первое понятие включает комплекс договорных взаимодействий, касающихся условий долгосрочной аренды недвижимости или оборудования с возможностью их последующего выкупа. Вторая форма кредитования подразумевает переход обязательств по уплате задолженности от первоначального должника к финансовому агенту.

Это интересно: Pos кредитование: что это и как не попасться на уловки

Кредит, ссуда или заем. В чем разница.

В сознании многих людей слова заем, ссуда, кредит обозначают одно и то же действие – одалживание некой суммы денег, на возвратной и возмездной основе.

То есть при возврате долга заемщик обязан вернуть большую сумму денег чем брал взаймы, уплатив определенное количество процентов. Но на самом деле эти три понятия имеют разное значение.

Что такое заем Ссуда или заем – бесплатный вид одалживания денег.

Что такое заем Ссуда или заем – бесплатный вид одалживания денег.

Займом называют передачу активов или денежных средств в собственность заемщика заимодавцем.

При этом предмет займа необходимо вернуть в полном объеме, если в заем давались вещи, то их возврат должен быть соответствующий по качеству и по количеству.

В гражданском кодексе написано, что для оформления займа необходимо составить, так называемый, договор займа. Впервые договор займа был разработан в V веке римскими юристами. Внешне он был очень прост, но глубоко отражал суть займа: получив средства, заемщик брал на себя обязательства по возврату долга в полном объеме через определенное количество времени.

В связи с этим, при утере или порче предмета займа, заемщик, согласно договору займа, обязуется вернуть заимодавцу такие же по качеству и предназначению вещи в соответствующем количестве. Это значит, что предоставленные взаймы вещи должны быть взаимозаменяемыми, они не должны быть уникальными, единственными в своем роде, неповторимыми, эксклюзивными и так далее.

К таким вещам относятся: продукты, предметы широкого потребления, бензин, стройматериал, и другие. Уникальные ювелирные изделия, коллекции коньяков, оригиналы художественных произведений в свою очередь не могут выступать предметом займа, так как в случае утраты они не могут быть возмещены.

Согласно гражданского права ссуда — договор, в котором описываются условия предоставления во временное пользование имущества при этом – безвозмездно. Участником ссуды выступают организации и граждане.

Внимание!

Их взаимоотношения регулируются отношением займа. Если же субъектами отношений займа выступают организации, то их отношения регламентируются договором ссуды.

Наиболее часто встречающимся из них является договор банковской ссуды.

Что такое кредит?

Кредит — это ссуда, которая выражается в денежной форме и за использование которой необходимо платить. Оплата за использование кредита – процентная ставка банков или других кредитных структур.

Кредит выдается кредитором заемщику на определенный срок, при этом — разные виды кредитов имеют разные сроки кредитования. Кредиты бывают краткосрочными, среднесрочными и долгосрочными. В отличие от других форм одалживания кредит может быть целевым, то есть он выдается заемщику на определенные цели.

Чем отличается ссуда или заем от кредита Кредит отличается от займа тем, что телом кредита являются только деньги, а телом займа могут быть как денежные средства, так и иные предметы.

Чем отличается ссуда или заем от кредита Кредит отличается от займа тем, что телом кредита являются только деньги, а телом займа могут быть как денежные средства, так и иные предметы.

Еще одним отличием займа от кредита является то, что заем — безвозмездный вид долга.

То есть при заключении договора кредитования в него вносятся условия по оплате годовых процентов за пользование кредитом, а при заключении договора займа это не обсуждается в связи с тем, что между заемщиком и заимодавцем существуют близкие или доверительные отношения.

При оформлении кредита передача денежных средств осуществляется через финансового посредника, в виде банка или другого учреждения.

Что такое кредит?

Кредит – один из видов заемных отношений. Еще 20 лет назад в российском законодательстве не было четкого разделения понятий кредита, займа и ссуды. Сегодня определения кредита и займа можно найти в 42 главе Гражданского кодекса. В документообороте финансовых организаций кредиты и займы тоже более не смешиваются.

Выдавать кредиты могут банки России и финансовые структуры, имеющие специальные разрешения для этого.

Объектом заимствования при кредитовании становятся только деньги, неденежных кредитов не бывает.

Кредиты всегда оформляются документально. Выдача кредитов по устному соглашению не допускается.

Кредиты не бывают бесплатными. За пользование кредитными средствами заемщику назначается плата в процентах от полученной суммы. Различные варианты беспроцентных кредитов не отменяют общего правила, предоставление льгот по уплате процентов имеет ограниченный по времени или другим условиям характер.

Для получения кредита обычно требуется пакет документов, подтверждающих надежность и платежеспособность заемщика.

В подавляющем большинстве случаев кредит возвращается не единовременно, но частями определенного размера в оговоренные сроки. Действует кредитный календарь, в котором прописываются минимальные размеры сумм, которые должны быть внесены не позднее установленных дат.

Отношения между кредитором и кредитополучателем начинаются с момента подписания договора обеими сторонами. Кроме вопросов выдачи и возврата денег, кредитным договором могут регулироваться различные аспекты расходования кредитных средств, обязанность заниматься определенной деятельностью и др.

Кредитный договор предполагает ответственность двух сторон: кредитора за своевременную и полную выдачу денег, кредитополучателя – за возврат в установленном порядке. Дополнительные условия кредитного договора могут налагать обязательства и на ту, и на другую сторону.

Особый вид кредитных продуктов представляет собой кредитная линия (овердрафт). Их отличает постоянное повторение относительно коротких циклов получения и возврата денежных средств. Во всех остальных отношениях овердрафт остается обычным кредитом.

Разница между займом и кредитом

Кредит и заем это обязательные отношения, связанные с временным, добровольным и возвратным перемещением денег и других материальных ценностей. Назвать одно, главное отличие займа от кредита уже невозможно. Эти способы заимствования все более отличаются друг от друга. Различия касаются не только предмета, но и сторон соглашения.