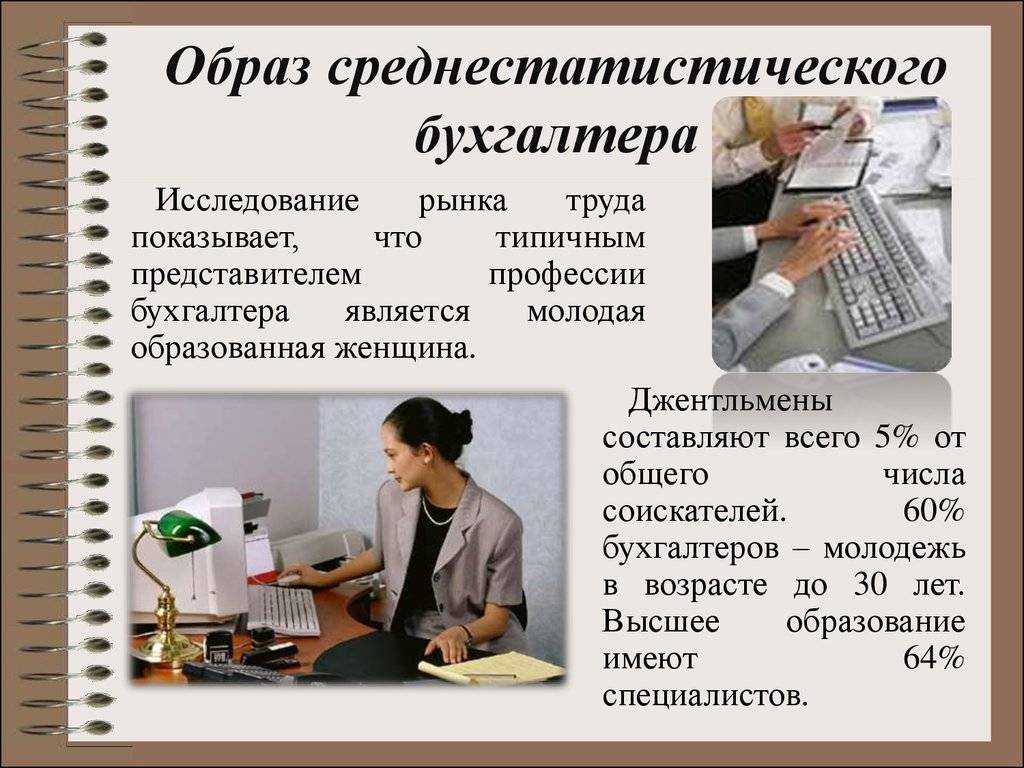

О чем может подумать начинающий бухгалтер?

Лично я это воспринимаю так: БУХГАЛТЕР представляется мне недостижимым идеалом, обладающим максимальными знаниями и виртуозными навыками. Я представляю себе такого бухгалтера в качестве Главного бухгалтера, имеющего разнообразный опыт из всех сфер деятельности.

Вот только разве эти советы помогают начинающему?

Вот лично мне бы не помогли. Конечно, некие ориентиры они подсказали бы мне, но не конкретные действия в конкретных ситуациях. Я хочу сказать – давайте употреблять правильные слова: не БУХГАЛТЕР, как собирательный образ.

Это начинающим не помогает. Давайте говорить конкретно. А конкретика заключается в том, что: — бывают «разные» бухгалтера на предприятии.— от размера предприятия и его штата бухгалтерии зависит объем знаний и требований для «бухгалтера»

ИЗМЕНЕНИЕ 4. УРЕГУЛИРОВАНИЕ РАЗНОГЛАСИЙ

Порядок урегулирования разногласий между руководителем и главным бухгалтером предусмотрен в ч. 8 ст. 7 Закона о бухучете.

Из указанной нормы следует, что для единоличной ответственности руководителя главному бухгалтеру нужно получить его письменное распоряжение на принятие к учету спорных данных первичных учетных документов или объектов бухгалтерского учета.

Обратите внимание! Проект Федерального закона «О внесении изменений в Федеральный закон от 06.12.2011 № 402-ФЗ “О бухгалтерском учете”» размещен 20.06.2012 на сайте Минфина России (www1.minfin.ru)

Речь идет о разногласиях между руководителем и главным бухгалтером по ведению бухгалтерского учета в отношении закрытого перечня ситуаций (ч. 8 ст. 7 Закона о бухучете):

- данных, содержащихся в первичном учетном документе (принимаются или не принимаются);

- объектов бухгалтерского учета (отражаются или не отражаются). Свои комментарии по поводу этих ситуаций главный бухгалтер излагает, как правило, в докладной записке (приложение 1).

В Законе о бухучете напрямую пока ничего не сказано о регистрации мнимых и притворных объектов бухгалтерского учета (несуществующих объектов, отраженных в учете лишь для вида, в том числе неосуществленных затрат, несуществующих обязательств, мнимых сделок, не имевших место фактов хозяйственной жизни, а также несуществующих объектов, отраженных в учете вместо другого объекта с целью прикрыть его, притворных сделок).

Руководителем организации отдано устное распоряжение руководителя компании о принятии к исполнению мнимых и притворных объектов бухгалтерского учета. Каков порядок действий главного бухгалтера в этой ситуации?

Полагаем, что в подобной ситуации главному бухгалтеру нужно оформить докладную записку о несогласии с такими действиями. Это освободит его от административной ответственности и снизит риски привлечения к уголовной ответственности за экономические преступления (ст. 15.5, 15.6 и 15.11 КоАП РФ, ст. 199, 199.1 и 199.2 УК РФ).

В такой докладной записке следует:

1

Подробно описать распоряжение, поступившее от руководителя, об отражении в учете конкретных фактов хозяйственной жизни (указав наименования контрагентов, реквизиты договоров, первичных учетных документов, счетов-фактур), обратив внимание на устную форму такого распоряжения

2. Проинформировать руководителя организации о негативных налоговых последствиях принятия к учету таких фактов хозяйственной жизни и высокой вероятности привлечения к ответственности (со ссылкой на нормы НК РФ, КоАП РФ, УК РФ, постановление ВАС РФ от 12.10.2006 № 53, позицию Минфина России, ФНС России, арбитражную практику, полученную информацию с сервисов ФНС России по проверке добросовестности контрагента и т. д.).

3. Изложить:

- (либо) предложение об отказе от проведения в учете сомнительных фактов хозяйственной жизни;

- (либо) просьбу письменно подтвердить поступившее устное распоряжение.

При этом докладную записку нужно адресовать напрямую руководителю организации (ч. 8 ст. 7 Закона о бухучете) даже при наличии в организационной структуре компании финансовой службы, возглавляемой финансовым директором, в состав которой входит бухгалтерия, и утвержденного регламента согласования решений, полномочий и ответственности в системе внутреннего контроля или специального подразделения компании, в обязанности которого входит исчисление налогов и составление налоговых деклараций.

Сам по себе составленный документ не освободит от ответственности главного бухгалтера, нужно, чтобы руководителем было оформлено письменное распоряжение (ч. 8 ст. 7 Закона о бухучете):

- (либо) в виде резолюции руководителя на докладной записке;

- (либо) в форме отдельного письменного распоряжения, изданного на основе докладной записки.

Докладная с резолюцией руководителя или отдельное письменное распоряжение:

- подтвердит письменное указание руководителя компании об исполнении спорных фактов хозяйственной жизни;

- освободит главного бухгалтера от административной ответственности;

- будет расценена как смягчающее обстоятельство при применении ответственности за экономические преступления.

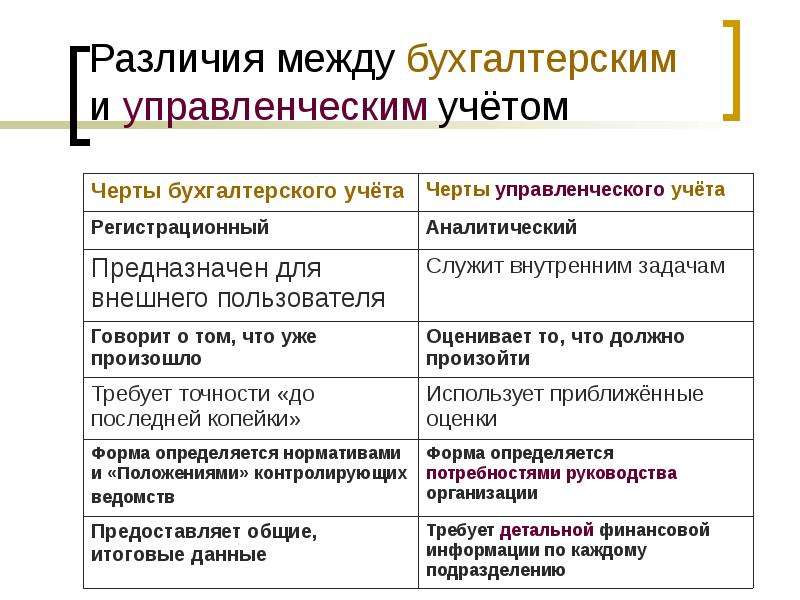

Основные отличия

На основании вышесказанного уже видно, в чем разница между бухгалтерским и налоговым учетом. Во-первых, это цели: для БУ — составление полной картины финансового положения компании; для НУ — учет только тех денежных оборотов, которые фигурируют при составлении налоговой декларации.

Во-вторых, обязанность ведения: от ведения бухучета освобождаются ИП и физлица, налоговый учет ведут все без исключения.

В-третьих, то, для кого составляется отчетность: бухгалтерская — для участников компании и третьих, заинтересованных лиц, налоговая — собственно, для налоговой службы.

Помимо этого, два вида учета различаются:

- законодательной базой;

- особенностями признание доходов и расходов, из-за чего в двух отчетах происходят постоянные и временные разницы;

- созданием резервов.

Рассмотрим каждый критерий подробнее.

Законодательная база

Вся информация о ведении бухучета закреплена в Федеральном законе от 06.12.2011 № 402-ФЗ «О бухгалтерском учете». Правила ведения отчетности на каждом ее этапе обозначены в ПБУ — положении по бухучету, на которое ссылается и закон.

Что касается НУ, то здесь все регулируется налоговым кодексом РФ, в частности статьей 313, где оговорены общие положения.

Учет доходов и расходов

Здесь различия кроются сразу в двух критериях. Во-первых, не все доходы/расходы одинаково фиксируются при налоговом и бухгалтерском учете, а во-вторых, может отличаться порядок учета денежного оборота.

Теперь по порядку. При составлении БУ учитываются абсолютно все прибывшие и убывшие средства. В НУ же есть перечень доходов / расходов, которые не учитываются при его составлении.

Например, в компанию «П» пришел перевод от контрагентов на 50 тыс. рублей — это доход предприятия. Из этой суммы было выделено 10 тыс. на оплату труда работников; 6,5 тыс. — НДФЛ; 5 тыс. — взносы в фонды и 6 тыс. рублей — оплата консалтинговых услуг — это все расходы.

Компания «П» работает по упрощенной системе налогообложения, предполагающей уплату налога только с чистой прибыли, то есть «доходы минус расходы». В БУ для расчета чистой прибыли мы от дохода отнимаем все расходы и получаем:

50 000 – 10 000 – 6500 – 5000 – 4000 = 24 500

При составлении же НУ консалтинговые услуги не будут попадать в перечень учитываемых расходов. Таким образом, итоговый размер чистой прибыли будет выше на 6 тыс. рублей, а значит и налог будет больше.

В двух отчетах на один и тот же период могут не совпадать суммы доходов. Разницы бывают постоянные и временные. Первые связаны с тем, что не все операции учитываются при составлении НУ. Вторые — с разным временем учета этих операций.

Временные разницы делятся на два типа:

- Вычитаемые — сумма в НУ больше, чем в БУ. В таком случае формируется отложенный налоговый актив (ОНА). Его размер равен сумме разницы, умноженной на процент налога.

- Налогооблагаемые — сумма в НУ меньше, чем в БУ. Формируется отложенное налоговое обязательство (ОНО). Рассчитывается точно так же.

Рассмотрим на примере учета амортизации, в результате которого произойдет налогооблагаемая разница. Для нужд компании приобретается машина стоимостью 1 млн рублей. Срок полезного использования установлен в 3 года. Для расчетов в БУ будет поделена стоимость автомобиля на количество месяцев, за которые он будет использован (1 000 000 / 36 = 27 777 – размер ежемесячной амортизации).

А вот при налоговых расчетах, картина получится другая. При составлении НУ можно сразу списать 10% в расходы в первом месяца в качестве амортизационной премии. То есть 100 тыс. списываются сразу в расходы (1 000 000 / 10). Соответственно дальнейшие ежемесячные вычеты амортизации будут рассчитаны уже не с 1 млн, а с 900 тыс. (1 000 000 – 100 000), и равны будут 25 тыс. (900 000 / 36).

Тогда в первый месяц использования автомобиля, сумма амортизации в БУ будет 27 777 рублей, а в НУ – 125 000 (100 000 – амортизационная премия, 25 тыс. ежемесячная амортизация). Налогооблагаемая разница составит 97 223 рубля. Размер отложенного налогового обязательства 19 444 рубля (97 223 * 20%).

Начиная со следующего месяца, расход в бухгалтерском учете будет выше, чем в налоговом на 2 777 рублей (27 777 – 25 000), соответственно, на эту сумму каждый месяц будет сокращаться разница. А налоговое обязательство будет ежемесячно погашаться на 554 рубля (2 777 * 20%).

Анализировать отчетность

Отчеты и цифры в них сами по себе не нужны. Они нужны, чтобы делать выводы о работе компании. Отражать действительность на языке цифр, если угодно.

Ключевая обязанность финансового директора — анализировать эти цифры и делать выводы, которые способствуют развитию компании.

Дмитрий планировал получить 7 млн рублей выручки, а по факту получилось лишь 5 млн рублей. Сергей изучил воронку продаж и увидел: это произошло, потому что средний чек был меньше ожидаемого. Окей, тут все понятно, идем дальше.

На офисные расходы хотели потратить 100 000 рублей, а потратили 200 000. Сергей проверил детализацию расходов и увидел, что офис-менеджер слишком много тратит на благоустройство офиса — цветы, украшения и прочие радости жизни. Разберемся.

И так финдиректор идет по каждой строчке: находит несоответствия плану и делает выводы, почему это произошло. Причем, речь не только о негативных тенденциях! Если план превышен, финдир точно так же делает выводы, почему это произошло и как можно развить успех.

После анализа у финдиректора появляется список задач: что сделать, чтобы приблизиться к выполнению плана.

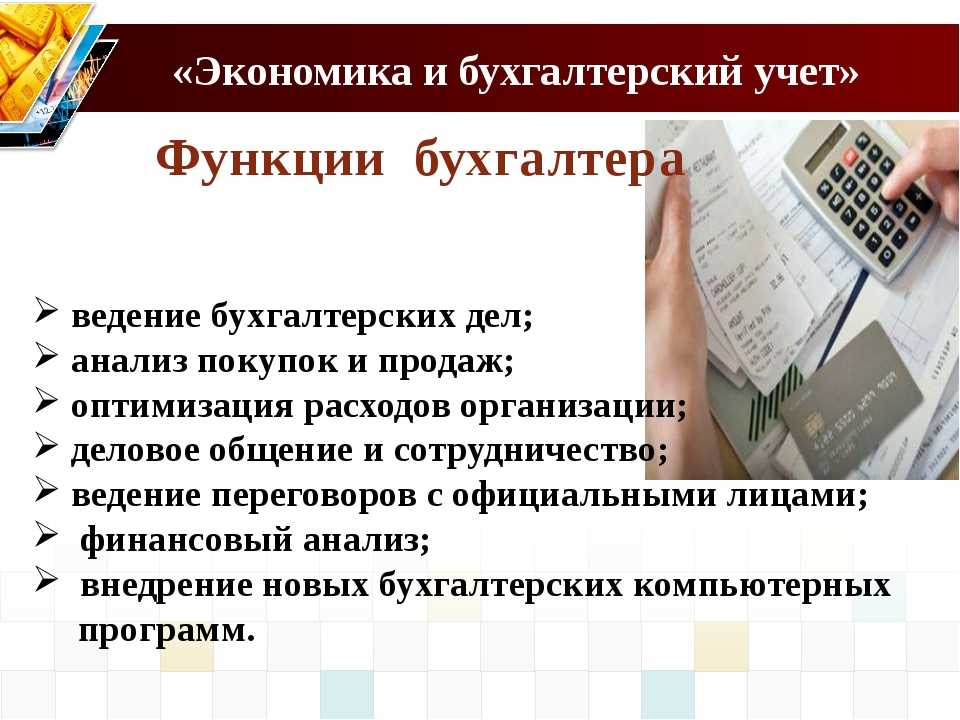

Бухгалтеру и финансовому директору нужны разные компетенции

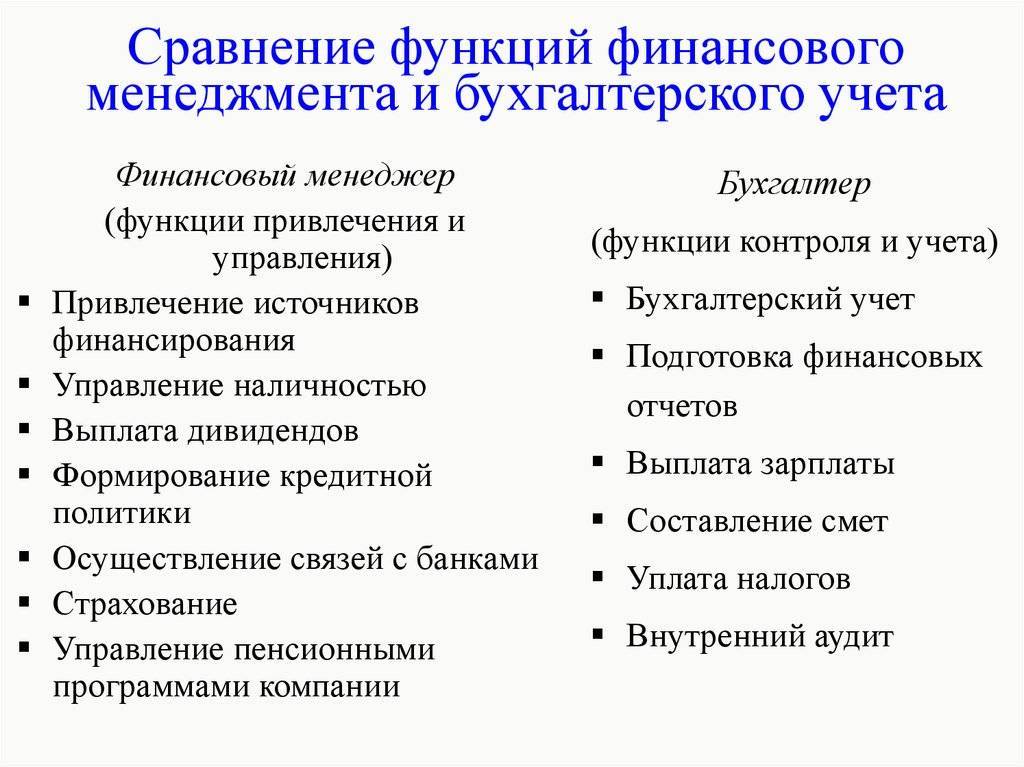

И бухгалтер, и финансовый директор занимаются финансами, но с разных сторон.

6 причин, почему внедрение финучета проваливается

Функция бухгалтера — сделать так, чтобы компания правильно платила налоги государству: вовремя и в нужном размере.

Функция финдиректора — вести управленческий учет и предоставлять руководителю информацию для принятия управленческих решений. Она должна быть удобной для восприятия и отражать фактическую ситуацию в бизнесе.

Ниже — основные задачи бухгалтера и финансового директора ↓

| Бухгалтер | Финдиректор |

| Собрать первичку | Внедрить и вести прозрачные управленческие отчеты, которые будут понятны и полезны руководителю |

| Внести данные в 1С | Найти способы оптимизировать расходы |

| Обработать акты, счета, накладные | Обнаружить рычаги для роста чистой прибыли компании |

| Сдать декларации | |

| Принять и выдать деньги | |

| Сформировать авансовые отчеты | |

| Начислить зарплаты и налоги |

Эти задачи требуют совершенно разных навыков. Бухгалтеру нужно знать законы и дотошно обрабатывать огромные потоки однообразных данных. Финансовому директору нужно быть мощным аналитиком и предоставлять варианты, как компании заработать больше.

Некоторые бухгалтеры действительно могут совмещать эти функции — но тогда будет все то, о чем я говорила в пункте один. По моему опыту, одинаково хорошо разбираться и в бухгалтерии, и в упручете мало кто может.

Ключевое слово тут хорошо, потому что разбираться кое-как — несложно. Но вряд ли вам нужен бухгалтер, который не знает, как должна быть оформлена накладная. Или финдир, который не может посчитать период оборачиваемости запасов.

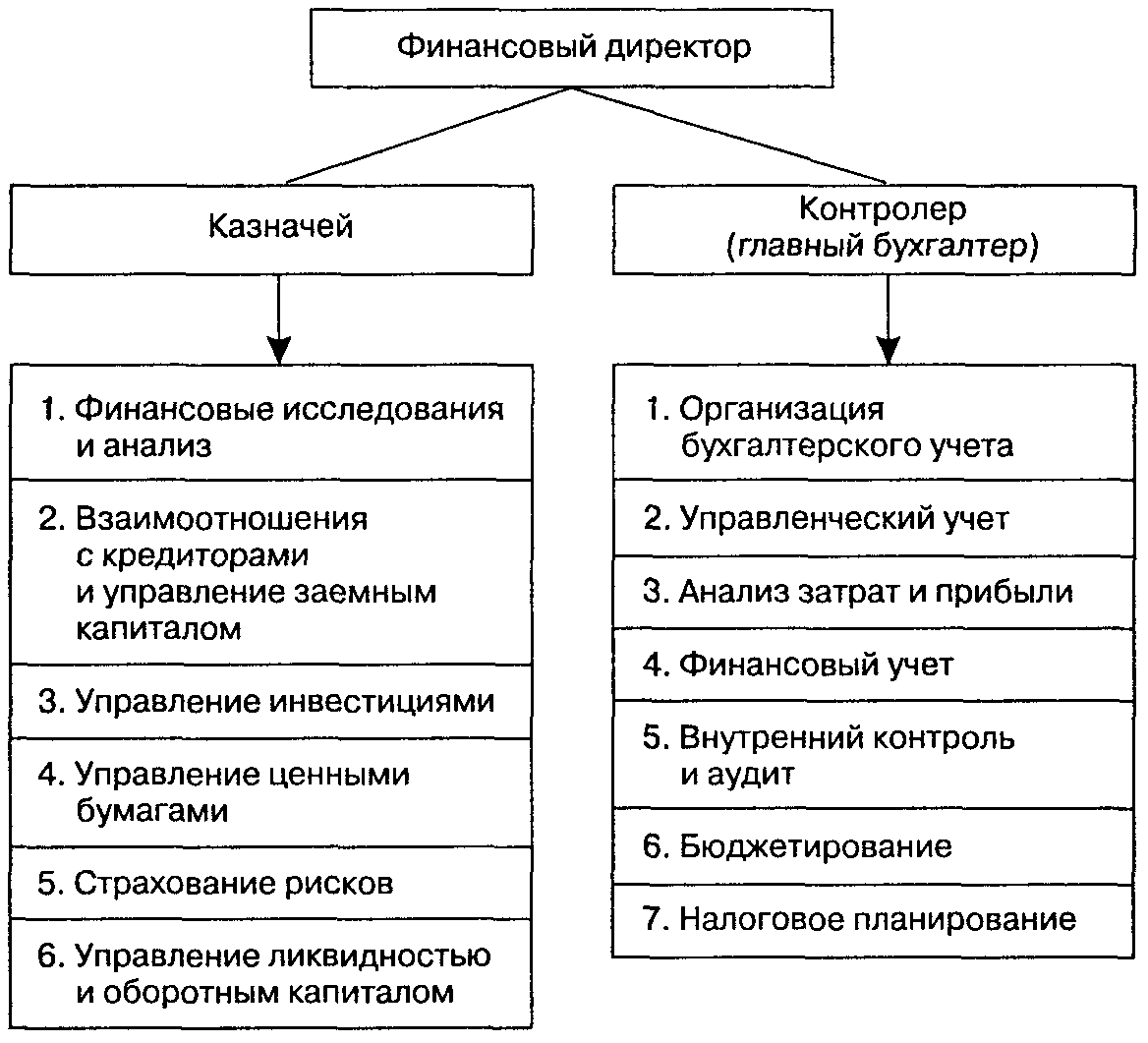

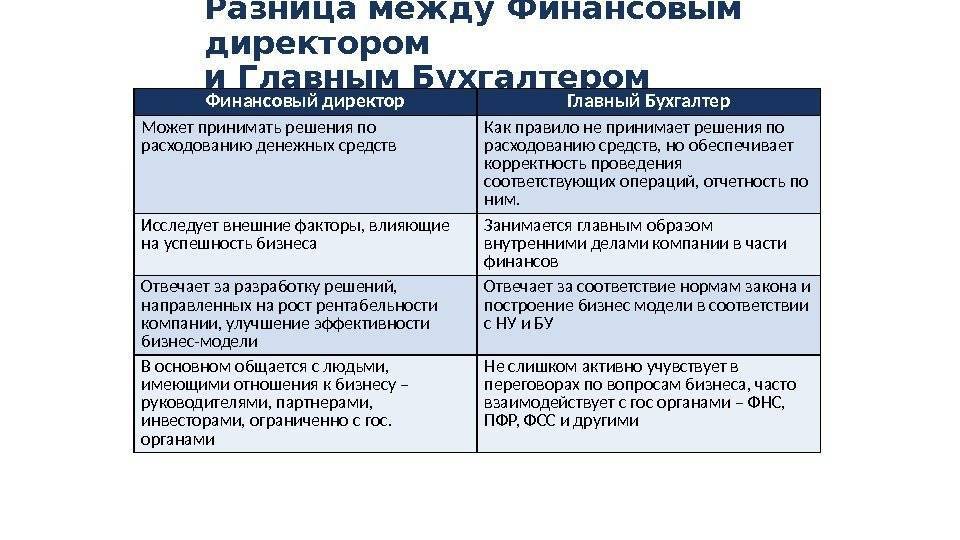

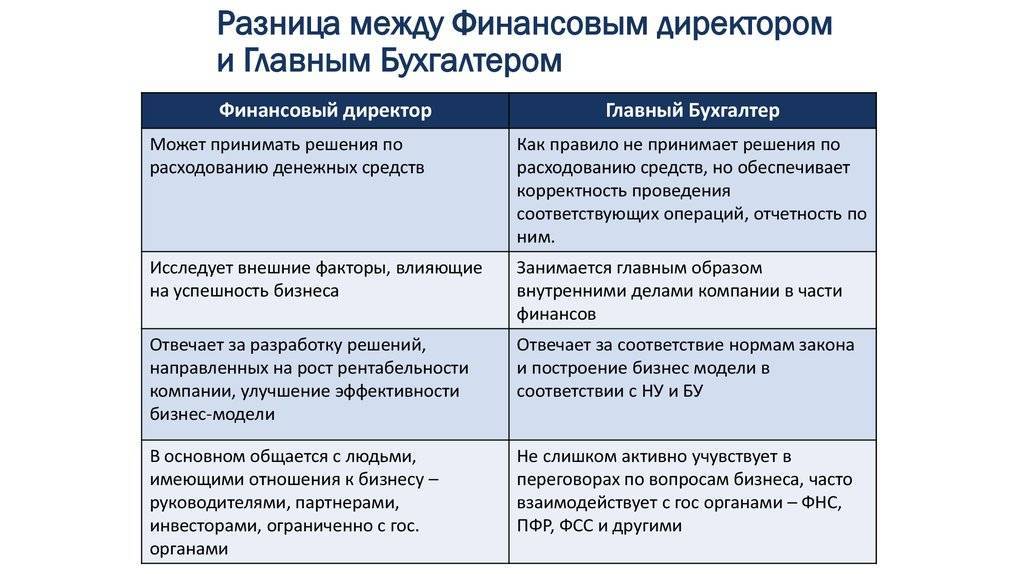

Чем отличается финансовый директор от главного бухгалтера?

Теперь давайте выделим ключевые отличия финансового директора от главного бухгалтера. Если кратко — то все они сводятся к уровню компетенции в распоряжении финансами предприятия — у финансового директора этот уровень выше.

Так, финансовый директор может распоряжаться финансовыми средствами компании, принимать решения о том, куда их направить, а главный бухгалтер — нет, он только выполняет распоряжения руководства по этому поводу. Но при этом главный бухгалтер, выполняя указания, следит за тем, чтобы финансовые операции велись в соответствии с законодательством, не «портили» отчетность, соответствовали общей финансовой стратегии предприятия, были проведены максимально грамотно и корректно.

Финансовый директор анализирует как внутреннюю так и внешнюю финансовую инфраструктуру, в то время как главный бухгалтер сосредоточен только на внутренней.

Финансовый директор занимается построением максимально эффективной финансовой модели на предприятии, а главный бухгалтер следит за тем, чтобы она соответствовала законам и нормативам хозяйственной деятельности.

В своей работе финансовый директор постоянно общается и взаимодействует с другими ТОП-менеджерами компании, с внешними бизнес-партнерами, инвесторами, а главный бухгалтер — с руководителем фирмы, своими подчиненными бухгалтерами и представителями внешних контрольно-надзорных организаций (налоговая, фонды, статистика и т.д.).

Главный бухгалтер всегда является материально ответственным лицом на предприятии, и может быть подвержен наложению административных взысканий со стороны контролирующих органов, а финансовый директор — не всегда.

Если на предприятии одновременно имеются должности финансового директора и главного бухгалтера, то они, как правило, не находятся в подчинении друг у друга, а оба подчиняются первому руководителю фирмы. Их должностные обязанности четко разграничиваются и не совпадают. Если же на предприятии имеется только одна из этих должностей, то в круг ее обязанностей могут быть включены обязанности обеих.

Теперь вы имеете представление о том, чем отличается финансовый директор от главного бухгалтера на предприятии, и что входит в должностные инструкции этих специалистов.

На этом у меня все. Становитесь финансово грамотными вместе с сайтом Финансовый гений. Подписывайтесь на обновления, изучайте предложенные материалы, задавайте вопросы и общайтесь на форуме. Увидимся на страницах сайта!

Кто командует бухгалтером

Преимущественно на предприятиях создаются бухгалтерии, возглавляемые главными бухгалтерами, напрямую подчиненными руководителю. Специфика бухгалтерии зависит от масштабов деятельности и отраслевой принадлежности предприятия и прочих обстоятельств. Огромное значение здесь имеет уровень компьютеризации, опыт и квалифицированность бухгалтерского персонала. Поэтому роль руководителя бухгалтерии в организации бухучета переоценить трудно. Его статус зачастую определяется законом.

В частности, он персонально отвечает за:

- Выработку на предприятии политики учета финансов и имущества.

- Эффективность деятельности бухгалтерской службы.

- Достоверность предоставляемой информации о состоянии финансов.

- Осуществление финансовых операций в соответствии с законодательством.

Он обязан наряду с руководителем подписывать платежные документы. Без его подписи они не исполняются. Для всех работников предприятия его указания о предоставлении в бухгалтерию необходимой информации обязательны. Только по согласованию с главбухом могут быть приняты на работу, уволены или переведены внутри предприятия материально ответственные работники. Существуют специальные процедуры при необходимости подписания им по требованию руководителя сомнительных документов. У руководителя бухгалтерии в сравнении с другими работниками более длительный испытательный срок.

Понятие налогового учета

Теперь рассмотрим, что такое налоговый учет (НУ) и чем он отличается от бухгалтерского.

Налоговый учет — это тоже систематизированное ведение отчетности финансовой деятельности предприятия, только здесь данные нужны для передачи их в налоговую и, соответственно, уплаты налогов на основании этих отчетов.

Вывод: главная цель бухучета — составление полной сводки о бюджете компании, цель же налогового учета — определение налога на прибыль.

НУ обязаны вести все компании — и ИП, и частные лица, и ООО. Здесь нет никаких исключений. Даже физические лица, работающие по найму, обязаны вести НУ, только за них это делает контрагент-работодатель. Заниматься подготовкой данных для налоговой может как бухгалтер, так и сам директор предприятия.

Все сведения о доходах и расходах компании за текущий период вносятся в налоговую декларацию — это главный документ при налоговом учете. Помимо информации о расходах и доходах, декларация включает в себя:

- учет налоговых льгот, если таковые положены конкретной фирме;

- материалы, касающиеся исчисления налога;

- размер итогового отчисления в ФНС на конкретный период.

Все финансовые операции, которые совершает компания, должны быть подтверждены документально.

Важно, чтобы все бумаги были заполнены корректно. В них должны быть представлены реквизиты сторон, участвующих в денежном обороте, полное наименование компании, дата составления договора, тип операции, доход/расход, который получился в результате транзакции и подписи ответственных лиц

В чем разница

Суть отличий заключается в следующем:

- Бухгалтер является рядовым исполнителем и подчинен руководителю бухгалтерии.

- Компетенция бухгалтера определяется его функциональными обязанностями, у главбуха она определена законом.

- Статус главбуха устанавливается законодательно, его подчиненные руководствуется своими должностными инструкциями.

- Главбух обязан ставить свою подпись на финансовых документах вместе с руководителем. Такого рядовой бухгалтер делать не может.

- Главный бухгалтер является членом руководства предприятия и участвует в принятии решений. Бухгалтер является рядовым работником, отвечающим за порученный участок работы.

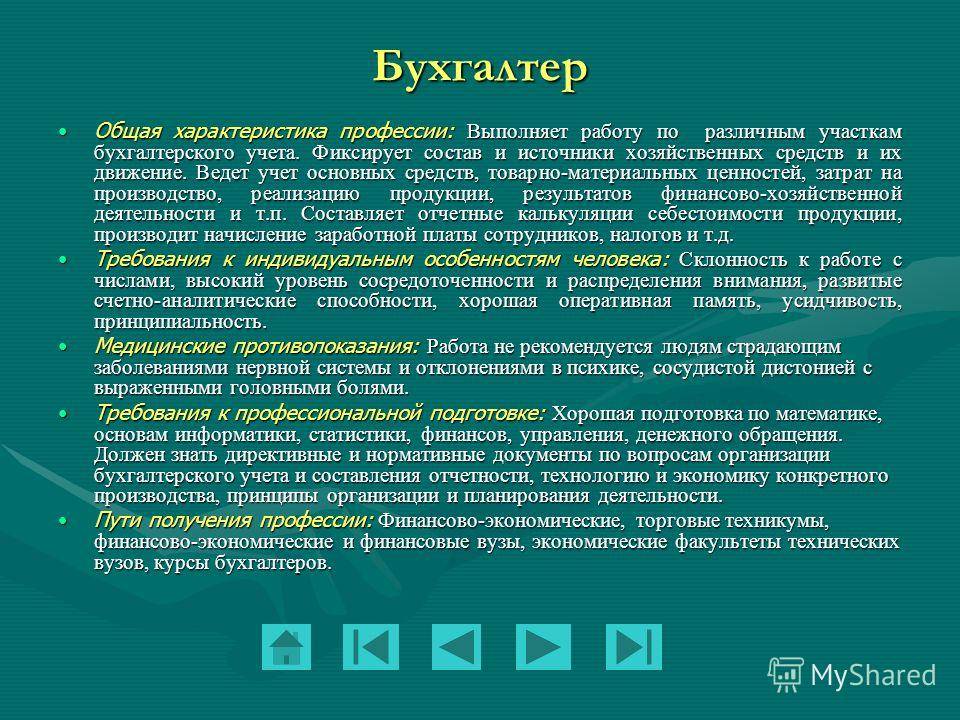

Как стать бухгалтером в организации

- Образование. Для работы бухгалтером в организации требуется специальное образование в области бухгалтерии или финансов. Вы можете получить бакалаврскую или магистерскую степень в этих областях. Также полезно будет получить профессиональную сертификацию, которая подтвердит ваши знания и навыки.

- Опыт работы. Чтобы устроиться на должность бухгалтера в организации, необходим опыт работы в данной области. Вы можете начать с небольших бухгалтерских работ, например, волонтерство или стажировку в компании. Это поможет вам получить практический опыт и ознакомиться со спецификой работы.

- Профессиональное развитие. Бухгалтерия — это область, которая постоянно развивается и меняется. Чтобы быть востребованным специалистом, необходимо следить за последними изменениями в законодательстве, изучать новые программы и методы ведения учета. Профессиональные курсы и тренинги помогут вам повысить свою квалификацию и расширить знания в области бухгалтерии.

- Специализация. В области бухгалтерии существует множество различных специализаций: налоговый учет, управленческий учет, финансовый учет и др. Вы можете выбрать ту, которая вам интересна и развиваться в этом направлении. Специализация позволит вам стать экспертом в своей области и открыть новые возможности для карьерного роста.

Стать бухгалтером в организации требует усидчивости, ответственности и умения работать с числами. Однако эта профессия также предоставляет множество возможностей для развития и карьерного роста. Следуя указанным шагам и непрерывно развиваясь, вы сможете достичь успеха в этой области и стать востребованным специалистом.

Почему не всегда материальная ответственность означает полное покрытие убытков

По пункту о материальной ответственности есть 2 подвоха:

Первый подвох – физлицо. Если заключаете договор на аутсорсинг услуг с ИП, то ИП несет ответственность всем своим имуществом. Что это значит для вас: если в суде будет доказано, что ИП виноват, то сумму, которую присудит вам суд, можно взыскать за счет денежных средств на счетах. А если на счетах пусто, а другого ликвидного имущества ИП не имеет, то остаток вы будете годами удерживать из будущей зарплаты уже бывшего ИП, которая резко окажется в размере пособия по безработице на бирже труда.

Второй подвох со страховкой. Раскрою тайну – страховка клиенту бухгалтерской фирмы никак не поможет. Дело в том, что в страховом полисе прописаны такие ограничения:

франшиза – минимальная сумма, до которой страховая не вмешивается;

максимальная сумма возмещения по одному страховому случаю;

не страховые случаи например, не является страховым случаем несдача отчетности.

Автор этой статьи перерыла множество страховых компаний в РФ – никто не берется страховать штраф за несдачу отчетности. А именно за это “прилетают” самые большие суммы штрафов – до 30% от суммы налога. Но если все-таки случай окажется страховым – страховая компания сделает так, чтобы переложить ответственность на клиента и не заплатить.

Важно:

Ответственность компании Профдело застрахована на 1 миллион рублей. Кроме того, Профдело добавило в договор об аутсорсинге услуг дополнительное условие о компенсации в случае нарушений по нашей вине – если вдруг страховой полис не сработает, наши клиенты будут дополнительно защищены.

Сравните, что написано в договорах ваших претендентов в бухгалтеры.

Думаю, достаточно. Если бухгалтер отвечает этим трем требованиям, то это хороший бухгалтер, и хорошая бухгалтерская фирма. Если согласны, читайте дальше.

Кстати сказать

Квалификационный справочник должностей руководителей, специалистов и других служащих, утв. постановлением Минтруда России от 21.08.1998 № 37, содержит перечень квалификационных требований к должности главного бухгалтера любой организации – это высшее профессиональное (экономическое) образование и стаж бухгалтерско-финансовой работы, в том числе на руководящих должностях, не менее пяти лет. При этом в п. 10 «Общие положения» Квалификационного справочника указано, что лица, не имеющие специальной подготовки или стажа работы, установленных требованиями к квалификации, но обладающие достаточным практическим опытом и выполняющие качественно и в полном объеме возложенные на них должностные обязанности, по рекомендации аттестационной комиссии в порядке исключения могут быть назначены на соответствующие должности так же, как и лица, имеющие специальную подготовку и стаж работы. Квалификационный справочник не является нормативным правовым документом, он носит лишь рекомендательный характер для организаций различных отраслей экономики, независимо от форм собственности и организационно-правовых форм (п. 2 постановления Минтруда России от 21.08.1998 № 37). С 1 января 2013 г. указанные положения Квалификационного справочника в отношении должности главного бухгалтера общественно значимых компаний применять нельзя, поскольку они не соответствуют нормам ч. 4 ст. 7 Закона о бухучете. |

Кроме того, были изданы:

- Положение об аттестации Ассоциированных членов Института профессиональных бухгалтеров и аудиторов России, претендующих на получение квалификационного аттестата профессионального бухгалтера, утв. решением президентского Совета института профессиональных бухгалтеров и аудиторов России (протокол № 12/-05 от 21.12.2005);

- Положение об аттестации Ассоциированных членов института профессиональных бухгалтеров и аудиторов России, претендующих на получение квалификационного аттестата резерва профессионального бухгалтера, утв. решением президентского Совета института профессиональных бухгалтеров и аудиторов России (протокол № 12/-05 от 21.12.2005).

В настоящее время многие бухгалтеры сдали (и продолжают сдавать) квалификационные экзамены, являются (становятся) членами института профессиональных бухгалтеров и аудиторов России (ИПБ России), регулярно повышают уровень своей профессиональной подготовки.

Тем не менее наличие квалификационного аттестата профессионального бухгалтера так и не получило законодательно определенного статуса. Закон о бухучете не выдвигает таких требований к главным бухгалтерам ни общественно значимых, ни обычных компаний.

Полагаем, что при размещении вакансий и в анкетах соискателей на должность главного бухгалтера вы можете указывать, что наличие квалификационного аттестата профессионального бухгалтера приветствуется как дополнительный фактор оценки профессиональной подготовки специалиста. так же как приветствуется в таких случаях наличие дипломов программ сертификации бухгалтеров по международным стандартам – МСФО ДипиФр (DipIFR), CPA, ACCA, CMA и др.