Преимущества лизинга и автокредита

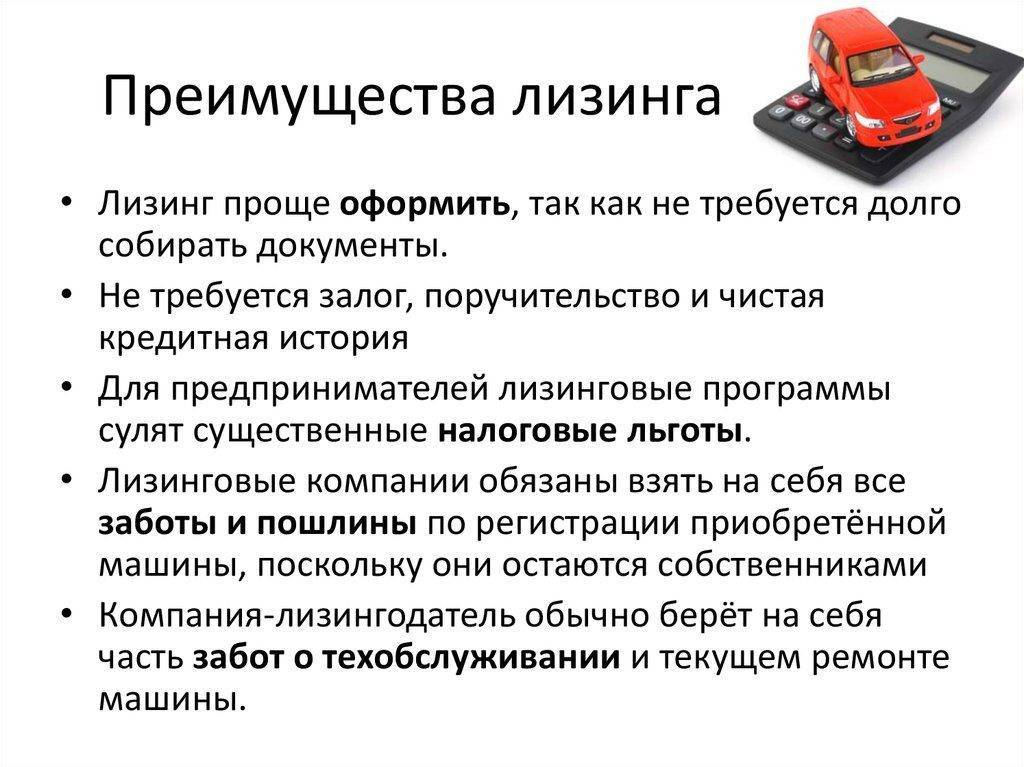

Преимущества лизинга:

- Меньшие ежемесячные выплаты — лизинговые платежи, как правило, ниже, чем платежи по автокредиту. Это может быть особенно выгодно для тех, кто не может себе позволить высокую периодическую выплату.

- Гибкость условий — лизинг может предоставить большую гибкость в выборе срока лизинга, первоначального взноса и условий возврата автомобиля. Это может быть полезно для тех, кто часто меняет автомобиль или намерен использовать его только на определенный период.

- Налоговые льготы — владение автомобилем по лизингу может обеспечить определенные налоговые льготы, такие как возможность списания расходов на лизинговые платежи или получение налогового вычета на стоимость автомобиля.

Преимущества автокредита:

- Накопление собственности — автокредит позволяет физическим лицам приобрести автомобиль на условиях рассрочки, но при этом они становятся полноправными владельцами автомобиля. В результате выплат после окончания кредитного договора автомобиль становится полностью их собственностью.

- Возможность продажи — автокредитные сделки не ограничивают возможность владельца продать автомобиль в любой момент. Это может быть выгодно для тех, кто планирует сменить автомобиль в ближайшем будущем или живет в стране с быстро меняющимся автомобильным рынком.

- Независимость от условий лизинговой компании — при автокредите владелец полностью контролирует процесс обслуживания автомобиля, выбор страховых услуг и ремонтных мастерских. Это придает большую независимость и свободу владельцу в отношении управления и эксплуатации автомобиля.

Таким образом, выбор между лизингом и автокредитом зависит от конкретных потребностей и личных предпочтений каждого человека. Оба варианта имеют свои преимущества, и изучение их перед принятием решения может помочь сделать правильный выбор.

На каких условиях сейчас оформляют лизинг

Что означает купить в лизинг: нюансы сделки

Для расторжения договора достаточно пропустить лишь два платежа

Поэтому при оформлении сделки важно внимательно изучать условия.. Типы лизинговых платежей:

Типы лизинговых платежей:

Регрессивный: подразумевает постепенное уменьшение размера платежа;

Аннуитетный: равные платежи в течение всего срока;

Сезонный: график платежей определяется сезонностью бизнеса.

Другие важные нюансы:

- Первоначальный взнос;

- Ставка удорожания;

- Условия досрочного выкупа: в некоторых случаях при этом назначаются штрафы;

- Требуется ли оформление страхования;

- Контроль со стороны лизингодателя;

- Дополнительные условия по сервису оборудования или обучению сотрудников.

Все санкции к лизингополучателю указываются в договоре. Он может быть расторгнут не только при пропуске платежей, но и при нарушении любого условия.

Нюанс, о котором забывают упоминать

В многочисленных статьях, где сравнивается автокредит и автолизинг, обычно не упоминается один очень важный нюанс. Между тем эта небольшая деталь в буквальном смысле слова меняет все. Дело в следующем: согласно законодательству, предмет лизинга должен в основном использоваться в предпринимательских целях — то есть для получения прибыли. И оформлять его в связи с этим лучше всего на организацию или на ИП.

Вплоть до 2011 года автолизинг для физических лиц был невозможен. Но с января 2011 года законом N 83-ФЗ от 8 мая 2010 года «О внесении изменений в отдельные законодательные акты РФ в связи с совершенствованием правового положения государственных (муниципальных) учреждений» было отменено обязательное требование использования предмета лизинга только в предпринимательских целях.

В настоящее время появилось несколько лизинговых компаний, которые работают с физическими лицами и заключают договора аренды транспортного средства с правом выкупа. Но, строго говоря, это «не настоящий» лизинг.

Во-первых, речь в этих договорах в основном идет о грузовиках и бортовых автомобилях. Во-вторых — эти машины, как правило, все равно предназначаются для решения бизнес-задач. В-третьих, каждая лизинговая компания имеет свой перечень требований и ограничений к «физику»-лизингополучателю (доход, место проживания и регистрации, опыт ведения бизнеса и т.п.). Есть и ограничения по марке автомобиля, производителю, году выпуска — от этого зависит размер аванса, который для «физиков» обычно составляет не менее 30-50%.

Поэтому прямое сравнение автокредита и автолизинга (которое встречается в Сети сплошь и рядом) будет корректным лишь в том случае, если вы являетесь индивидуальным предпринимателем, владельцем компании или полномочным представителем юридического лица.

Нередко рекламируемый некоторыми компаниями «автолизинг для физических лиц» представляет собой ни что иное, как предложение, рассчитанное на тех же индивидуальных предпринимателей. Или… хитрую схему сублизинга, когда лизингополучатель-предприниматель использует право передачи имущества в поднайм третьим лицам.

Справка

Сублизинг – вид поднайма предмета лизинга (в данном случае автомобиля). При сублизинге основной лизингополучатель передает третьим лицам (лизингополучателям по договору сублизинга) во владение и пользование имущество, полученное ранее от лизингодателя по договору лизинга.

Ну а юридическим лицам вкупе с ИП, при заключении договора лизинга, потребуются «верительные грамоты», о которых упоминалось выше. Минимальный набор документов таков:

- Копии свидетельств ИНН и ОГРН;

- Копия паспорта руководителя (для ИП только собственный паспорт);

- Копия устава (для ИП не требуется).

Дополнительным требованием может быть возраст компании – не менее 6-12 месяцев, и, как написано на сайте одной популярной лизинговой фирмы, «финансовая отчетность, внушающая оптимизм». Или определенные денежные обороты.

Как видите, «заморочек» хватает.

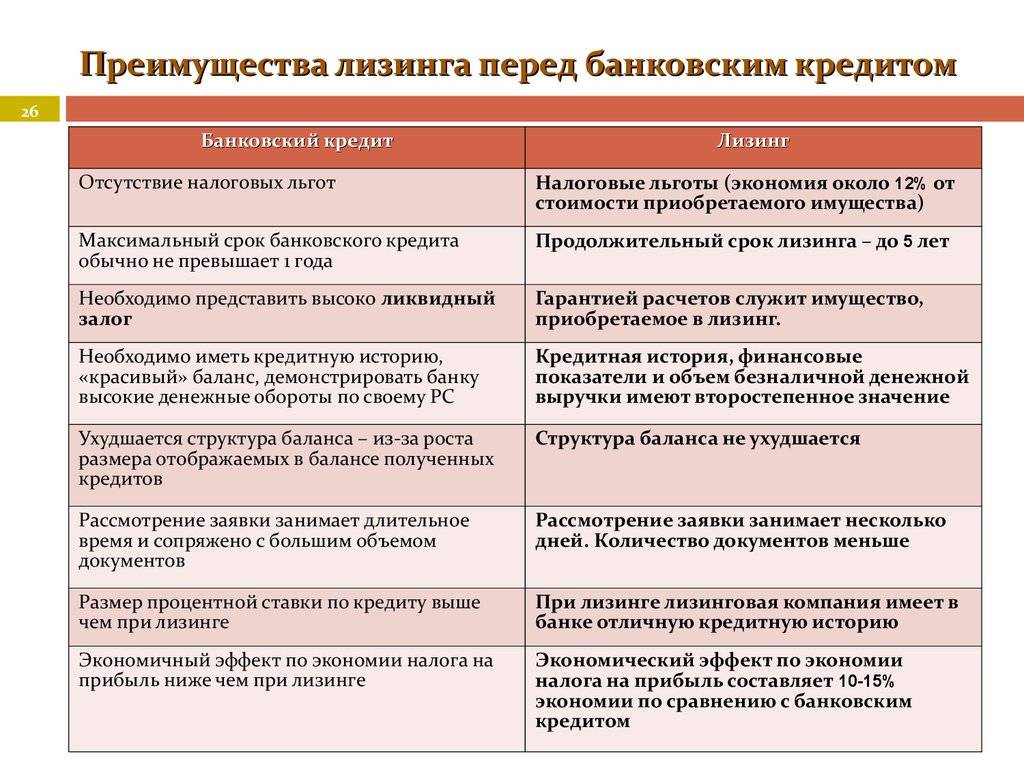

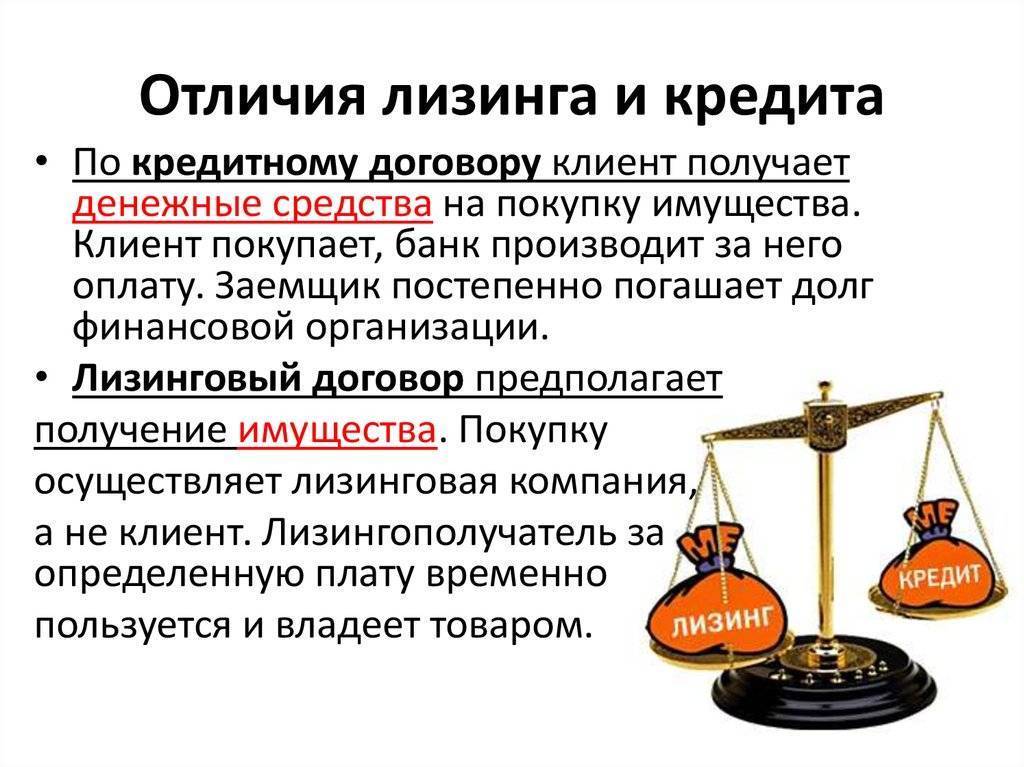

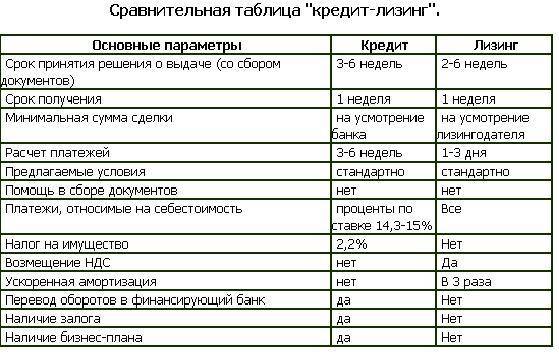

Отличия договоров кредита и лизинга

При кредитовании банки часто требуют залог, а также дополнительные гарантии, например — личное поручительство владельца бизнеса. При лизинге объект находится в собственности лизинговой компании пока вы полностью за него не рассчитаетесь. Поэтому дополнительного обеспечения обычно не требуется.

Как правило, договор лизинга заключить проще, чем кредитный договор. Оформление проходит быстрее и для этого требуется меньше документов. Но процентная ставка по лизингу при сопоставимых условиях (сумма, срок, вид объекта) обычно выше, чем по кредиту.

Но иногда лизинговые компании связаны с производителем автомобилей или оборудования, могут покупать их на особых условиях и давать скидки вам. Разница в цене может компенсировать повышенные проценты.

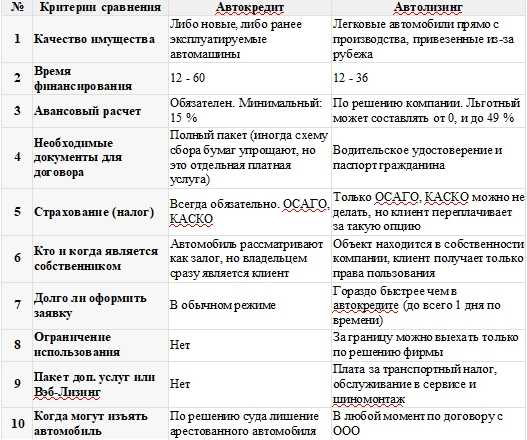

Различия между автокредитом и лизингом

Разбираясь,чем отличается лизинг от кредита автомобиля, нужно уяснить, что выбранный банк или другая финансовая организация выделяет именно деньги для приобретения приглянувшейся модели, а при лизинге покупателю передается конкретное имущество – автомашина.

Это главное отличие лизинга от автокредита.

Имеются и другие отличия лизинга от кредита при покупке автомобиля:

- При автокредите отсутствует необходимость в дальнейших действиях, направленных на выкуп автомашины, она изначально становится собственностью покупателя и просто обременена залогом. Выплачивая установленные договором суммы, денежные средства отдают непосредственно за приобретенную автомашину.

- Выплаты, осуществляемые по договору лизинга – оплата аренды за автомашину, которую позже возможно выкупить при наличии такого условия в договоре лизинга.

- Чем отличается лизинг от автокредита -после подписания договора допускается внесение изменений по согласию участников. После подписания автокредита дополнения и изменения не допускаются.

В чем разница между кредитом и лизингом

При кредите вы просто берете в банке деньги и тратите их по своему усмотрению. Иногда расход кредитных средств нужно согласовать с банком, но это не обязательно. Деньги возвращают банку с процентами в течение установленного срока.

Кредит в общем случае можно тратить на любые цели, связанные с ведением бизнеса. Например, купить материалы или товары, рассчитаться по налогам или зарплате.

В лизинг можно взять только основные средства: недвижимость, станки, автомобили и т.п.

Нельзя купить в лизинг земельный участок или другой природный объект, например — водоём (ст. 3 закона от 29.10.1998 № 164-ФЗ).

Лизинговая компания покупает объект за свой счёт, а вы, пока платите, арендуете у неё это имущество. Платежи рассчитаны таким образом, что за время действия договора вы выплачиваете стоимость объекта и вознаграждение лизинговой компании. Поэтому лизинг по-другому называют финансовой арендой.

Что выгоднее — лизинг или кредит?

При оценке выгоды лизинга перед кредитом следует учесть множество факторов

Для лизинговых компаний требуется собрать меньше документов, чем для банка и что бы получить кредит важно иметь хорошую кредитную историю. Но проценты по ставкам в банках бывают ниже

Промышленные предприятия за счет лизинга получают возможность не только обновить оборудование, минимизировав затраты на производство, но и снизить налоговую нагрузку — платежи по лизингу проводятся как расходные операции. При этом по договоренности с лизинговой компанией выплаты могут быть отложены до того момента, пока предмет лизинга не начнет приносить прибыль. Физические лица чаще всего используют лизинг для приобретения автомобиля, но выгода такого выбора порой сомнительна из-за высоких налогов и того факта, что человек не является владельцем автомобиля.

Суть как лизинга, так и кредита сводится к одному — приобрести имущество, не имея на него средств и дать другим на этом заработать. Выбор лучшего — процесс строго индивидуальный.

Основные характеристики автокредита

Граждане могут оформить процентный заем у финансовой организации на покупку машины. Банки предлагают целевую и залоговую программу автокредитования. Клиент вправе получить наличные деньги только на приобретение транспорта или ссуду без возможности распоряжения движимым имуществом. При этом автомобиль является собственностью физического лица. Оформить заем можно в банке или салоне у официального дилера по ставке, установленной программой кредитования.

Преимущества

Приобретение автомобиля по займу требует изучения условий финансовых организаций: размера ссуды, процентов, срока выплаты денежных средств. После оформления кредита машина становится залоговым имуществом до полного погашения задолженности. Основные преимущества:

- выгодные условия программ автокредитования;

- быстрое оформление;

- возможность получения займа без справок с официального места работы;

- право владения, распоряжения приобретенным транспортным средством;

- низкий процент первоначального взноса (от 10% стоимости машины);

- допустимость рассрочки;

- длительный период выплаты;

- возможность досрочного погашения кредита без комиссии;

- оформление полиса КАСКО в любой страховой компании.

Преимущественное отличие кредита от лизинга – переход транспорта в собственность заемщика. Юридическое или физическое лицо могут получить денежные средства на машину с любой комплектацией и рыночной стоимостью. Оформление ссуды допустимо при приобретении нового автомобиля в салоне или подержанного транспорта у частного лица. Современные программы кредитования позволяют купить машину, удовлетворяющую индивидуальным запросам, на выгодных условиях.

Недостатки

Автокредит пользуется высоким спросом у граждан, желающих приобрести машину. Для оформления ссуды банки предъявляют серьезные требования к заемщику. Основные недостатки:

- возможность получения отказа;

- подтверждение платежеспособности;

- высокая процентная ставка без предоставления справки о доходах, поручителей;

- обязательное приобретение страхового полиса;

- скрытые комиссии;

- возможность увеличения процентной ставки в любой период погашения задолженности.

Правила совершения сделок

Для оформления автокредита физическое лицо обязано предоставить заявление, паспорт, водительские права, справку о доходах формы 2-НДФЛ, копию трудовой книжки. Подать документы можно в банке или в салоне при покупке транспорта. Этапы совершения сделки:

- Выбор банка, ознакомление с программами кредитования.

- Подача документов.

- Оформление договора купли-продажи после одобрения заявки.

- Внесение первоначального взноса.

- Оплата страхового полиса.

- Постановка автомобиля на учет в ГИБДД.

- Заключение кредитного договора.

- Получение транспортного средства.

Финансовые организации предлагают разные программы кредитования: классический, экспресс, выдача денег для приобретения машины с пробегом в салоне или у частного лица, с низкими процентами, с отложенным платежом. Без бумаг, подтверждающих регулярное получение прибыли, банк вправе повысить ставку. Автомобиль становится собственностью клиента после внесения первоначального взноса, оформления полиса КАСКО или ОСАГО, регистрации в ГИБДД.

Почему лизинг так популярен у бизнеса

Разница в расчетах

Перед выбором вида финансовой услуги необходимо провести вычислительные операции. Конкретные цифры позволят узнать, что выгоднее для физических лиц – расчет лизинга или кредита. При одинаковых показателях стоимости транспортного средства, срока выплат и первоначального взноса итоговая сумма будет отличаться.

| Параметры расчета | Ссуда | Долгосрочная аренда |

|---|---|---|

| Стоимость авто | 600 000 | 600 000 |

| Процентная ставка | 15% | – |

| Срок | 36 месяцев | 36 месяцев |

| Первоначальный взнос (20%) | 120 000 | 120 000 |

| Ежемесячная выплата | 20 883 | 13 528 |

| Общая сумма: итог по договору за 3 года + первоначальный взнос | 751 788+120 000 = 871 788 | 487 368+120 000 = 607 368 |

| ОСАГО | 5 500 | – |

| Регистрация в ГИБДД | 2 000 | – |

| Выкупной платеж | – | 384 000 |

| Итог | 879 288 | 991 368 |

Процентные ставки по автокредиту банки устанавливают самостоятельно. Выкупной платеж лизинга определяется по формуле: стоимость машины/ 100 * 36 (срок выплат). Полученная величина вычитывается из рыночной цены транспортного средства. Приблизительные цифры позволят определить, что выгоднее для юридических лиц – расчет лизинга или кредита. Для коммерческих организаций банки устанавливают повышенные процентные ставки. Лизингодатели вправе рассчитать выкупной платеж по индивидуальным условиям договора.

Преимущества и недостатки

Прежде чем разобраться, что выгоднее: лизинг автомобиля или кредит, необходимо понять, в чем разница, в чем положительные и отрицательные моменты для физических и юридических лиц. У лизинга есть очевидные преимущества перед кредитом:

- Лизинговые компании предъявляют более лояльные требования к клиентам, чем финансово-кредитные учреждения. Список необходимых бумаг зависит от размера запрашиваемой суммы.

- По договору лизинга финансируют на больший срок, чем отведено банками на автокредиты. Для каждого лизингодержателя компания может разработать особый календарь платежей, чтобы последний мог вносить средства в комфортные для него даты. Это особенно актуально для юридических лиц, чей бизнес имеет выраженную сезонность. Предпринимателям сложно нести финансовую нагрузку в периоды низкого спроса. В отличие от финансово-кредитных учреждений, лизинговые компании могут проявить гибкость в отношении каждого клиента. Более того, график можно в дальнейшем скорректировать посредством дополнительного соглашения. Календарь платежей по банковскому кредиту изменить без процедуры перекредитования нельзя.

- Заявки на предоставление авто рассматривают быстро. По существующим экспресс-программам на изучение пакета документов для предварительного одобрения уходит не более двух часов. Еще сутки необходимы для заключения договора. Рассматривая автокредит или лизинг, необходимо помнить, что менеджеры кредитных отделов тратят на изучение документов заявителя в разы больше времени. Банки в требуют от клиентов залоговое имущество, поручителей или иное обеспечение соглашения. Поскольку предмет договора находится в собственности лизинговой компании до окончания действия договора, это существенно снижает финансовые риски предприятия.

- В лизинг можно приобрести подержанный автомобиль или получить скидки от поставщика. Автокредиты рассчитаны только на новые машины из салона-партнера банка. Приобрести б/у авто можно только за счет средств нецелевого потребительского займа, проценты по которому выше целевого.

- В отличие от кредитных машин, на автомобили в лизинге не может быть наложен арест. Претензии кредиторов не распространяются на лизинговое имущество. При возникновении имущественных споров клиент может беспрепятственно пользоваться автомобилем и получать от этого прибыль.

К другим характеристикам договора относятся амортизационные расходы, которые заложены в календарь лизинговых платежей. Быстрая амортизация имущества снижает налоговую нагрузку, что актуально, когда нужно оперативно списать стоимость авто. Следовательно, когда срок действия договора завершается, авто можно забрать по минимальной стоимости.

Лизинг и кредит на примере

Рассмотрим лизинг и автокредит на конкретном примере. Вы решили приобрести машину. Приходите в автосалон и подбираете автомобиль. Затем идёте в банк и обсуждаете с кредитным менеджером все условия. Получить кредит в банке — задача не из лёгких. Ваши доходы и документы подвергаются жёсткой проверке.

Если банк одобряет кредит, вы вносите первоначальный и страховой взносы, а банк перечисляет автосалону полную стоимость машины. Вы ежемесячно платите сумму долга с процентами и пользуетесь машиной. Автомобиль считается вашим окончательно, когда вы погасите всю задолженность по кредиту.

В случае с финансовой арендой все немного проще. Вы выбираете автомобиль, а платит за него лизинговая компания. Вы вносите предоплату и так же можете пользоваться машиной, как если бы вы оформили кредит. Вы перечисляете платежи за пользование машиной (но уже лизингодателю), а по окончании срока «аренды» можете либо вернуть автомобиль лизинговой компании, либо выкупить его по остаточной стоимости. Более простая процедура оформления и прозрачность сделки — вот чем отличается лизинг от кредита.

Особняком стоит такое явление, как оперативный лизинг. Его главным преимуществом является недолгий срок действия договора, за счёт чего исключается полный износ предмета договора. Более того, за получателем остаётся право расторгнуть договор в удобное для него время. Минусом такой финансовый аренды является невозможность выкупа объекта.

Если человеку требуется купить машину, прибегнув к займу денежных средств, то целевой автомобильный кредит будет самым верным решением. Во-первых, машина сразу же перейдёт в собственность клиента. Во-вторых, процентная ставка будет несколько ниже, чем при лизинге. Однако в данном случае все риски, связанные с поломкой или угоном, несёт уже владелец транспортного средства, а не кредитор.

Различия между автокредитом и лизингом

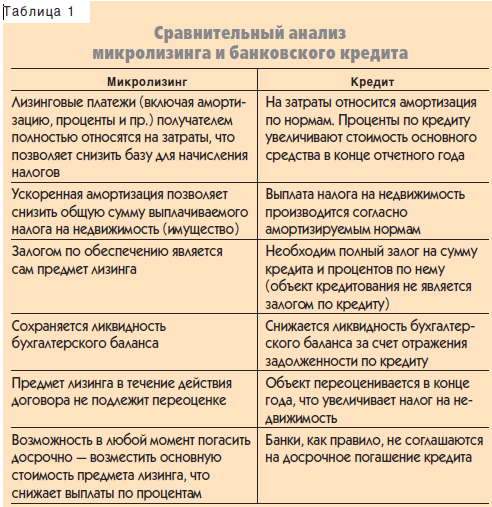

Сравнение лизинга и кредита

Лизингом называются взаимоотношения между дателем и получателем предмета лизинга, на основании которых компания покупает некоторую вещь за собственные средства и передает ее лизингополучателю в личную эксплуатацию за установленное вознаграждение.

Получатель лизинга владеет вещью в течение времени, установленного контрактом, и отчисляет вознаграждение в пользу фирмы с утвержденной периодичностью.

Оперативный лизинг

Отдельного рассмотрения заслуживает программа оперативного лизинга. Ее ключевыми особенностями являются:

- сравнительно краткий срок действия контракта (обычно не более трех лет), благодаря чему полный износ предмета лизинга исключается;

- кредитор не покрывает свои затраты на покупку, обслуживание и амортизацию имущества с одного договора;

- у получателя, как правило, нет права на выкуп вещи в будущем;

- за получателем остается право расторжения контракта в любое время.

Ответственность за порчу имущества либо его утерю обычно несет лизингодатель.

Традиционный же кредит является целевым займом, выдаваемым банком клиенту на утвержденных контрактом условиях. Средства на покупку не выдаются заемщику лично: банк перечисляет их в пользу продавца.

Лизинг. Схема

Среди ключевых особенностей целевого автомобильного кредита следует выделить следующие моменты:

- транспортное средство сразу переходит в собственность клиента;

- риски в отношении поломки, угона и потери предмета кредита несет заемщик;

банк получает прибыль в виде процентов, уплачиваемых клиентом. Как правило, в течение первых нескольких месяцев (иногда лет) клиент выплачивает исключительно проценты по кредиту, а основной долг, при этом, практически не снижается. Банки идут на это с целью получения максимальной прибыли в случае, если клиент решит погасить кредит раньше срока.

Среди ключевых различий между лизингом и обычным автокредитом необходимо выделить следующее:

- кредиты могут выдавать исключительно банки. Право предоставлять лизинг есть у физических лиц и специализированных фирм;

- собственником лизингового транспортного средства остается лизингодатель. При оформлении же автокредита машина становится личной собственностью клиента сразу;

- условия договора автокредитования, как правило, обязывают клиента покупать полное КАСКО за личные средства. В случае же с лизингом затраты по страхованию несет лизингодатель. Аналогично обстоит ситуация и в отношении ремонта и технического обслуживания транспортного средства.

Главное же различие между лизингом и автокредитом заключается в сути данных договоров. Цель автокредита – выкуп транспортного средства с его освобождением от залоговых обременений. Задачи же лизинга сводятся к максимально возможному извлечению полезных характеристик транспортного средства и уменьшению расходов на его эксплуатацию.

Расчет расходов по кредиту и лизингу, пример

Плюсы и минусы лизинга

Лизинг как форма финансирования имеет ряд преимуществ:

— Лояльные требования лизинговых компаний к лизингополучателю при оценке его платежеспособности.

— Меньший срок на рассмотрение заявки и предоставление предварительного решения.

— Не требуются первоначальные взносы.

— Индивидуальный и гибкий график платежей с учетом возможностей лизингополучателя, при котором можно получить отсрочку выплат.

— В лизинг можно приобретать имущество б/у.

— Длительный (до 5 лет) срок финансирования.

— Отсутствие поручителей и залогов.

— Дополнительные расходы по страхованию и уплате налогов включены в платежи по лизингу и поделены на весь срок пользования имуществом.

В недостатках лизинга числятся строгие правила эксплуатации и использования имущества, полученного в лизинг. По договору любые действия в отношении объекта или предмета лизинга необходимо согласовывать с его собственником — лизинговой компанией. В случае несоблюдения условий договора владелец имеет право забрать лизинговое имущество без возврата уже уплаченной за него суммы. И платежи по лизингу облагаются НДС, что ведет к увеличению затрат в том случае, если лизингополучатель освобожден от уплаты налогов по упрощенной системе. Лизинговая компания может указать отданное в аренду имущество как залог по собственным кредитным займам и при определенных обстоятельствах кредиторы смогут конфисковать данное имущество.

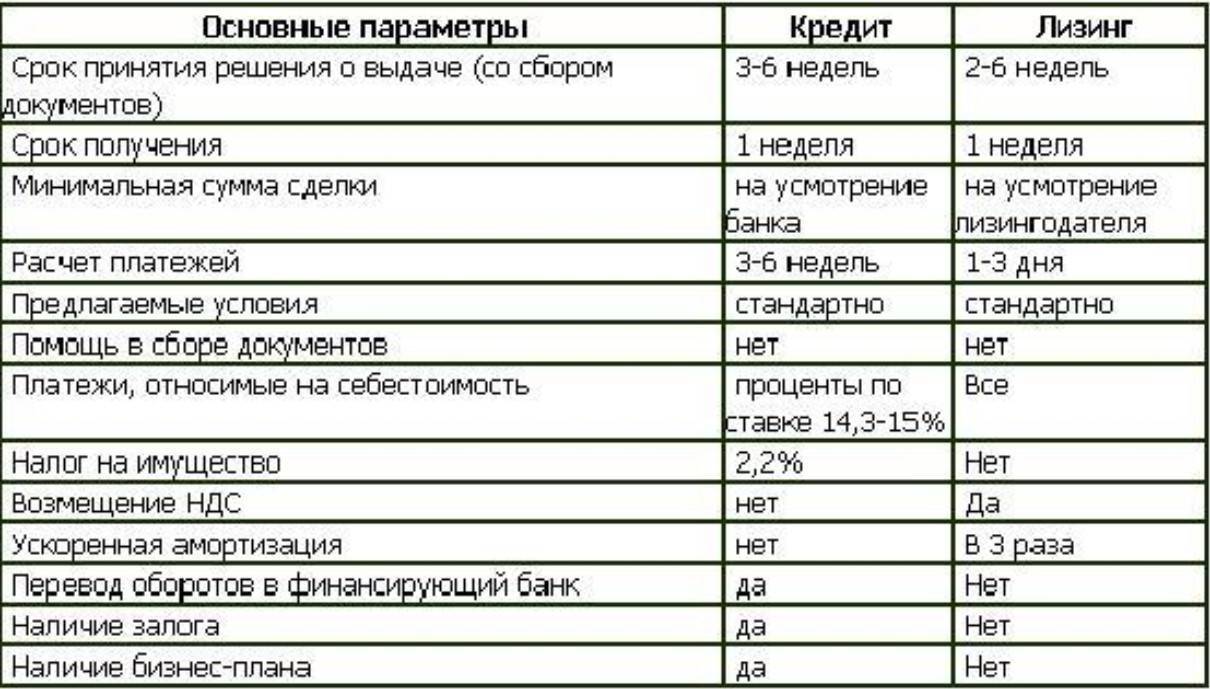

Сравнительная таблица отличий

При покупке машины на средства, полученные от банка, водители зачастую не знают, какой вид финансовой услуги выбрать — кредит или лизинг. От формы экономических отношений зависит сумма ежемесячного платежа, срок погашения задолженности, условия эксплуатации транспорта. Перед подачей заявкой в банк клиенты должны определиться, что выгоднее – кредит или лизинг.

| Параметры | Ссуда | Долгосрочная аренда |

|---|---|---|

| Место оформления договора | Регион постоянной регистрации | Любой субъект Российской Федерации |

| Время одобрения заявки | 1-2 недели | 1-2 дня |

| Залог | Оформление залогового имущества до погашения задолженности | Отсутствует |

| Внесение платежа | Каждый месяц | Индивидуальное установление программы денежных переводов |

| Годовое удорожание | 12-18% | 5-14% |

| Дополнительная комиссия | Оплата за обслуживание, предоставление услуг по открытию, ведению счета | Отсутствует |

| Право владения | Переход в собственность после уплаты первоначального взноса | Возврат транспортного средства после погашения задолженности |

| Страхование | Обязательное приобретение полиса за счет клиента– 7-10% | Включение в стоимость лизинга – 5-7% |

| Срок выплаты | 5 лет | 3 года |

| Налоговое начисление | Единовременная выплата при покупки автомобиля | Ежемесячное внесение НДС с каждого платежа |

Владение имуществом

Одно из основных отличий между лизингом и автокредитом заключается в праве владения имуществом. При лизинге автомобиля, лизингодатель (кредитор) остается владельцем автомобиля на протяжении всего срока договора. В то же время, лизингополучатель (клиент) получает право пользоваться автомобилем. Это означает, что автомобиль формально принадлежит лизингодателю, но лизингополучатель может использовать его и распоряжаться им в рамках условий договора.

В случае с автокредитом, покупка автомобиля происходит в полной собственности клиента. Банк предоставляет ссуду, позволяющую клиенту приобрести автомобиль, и после полного погашения кредита клиент становится полноправным владельцем автомобиля.

Таким образом, при выборе между лизингом и автокредитом для физических лиц важно учесть вопрос владения имуществом. Если владение имущество не является приоритетом и клиент готов пользоваться автомобилем, не являясь его владельцем, лизинг может быть более выгодным вариантом

В случае, если клиент стремится к полной собственности на автомобиль и заинтересован в его владении, автокредит будет более подходящим финансовым решением.

Важно помнить, что выбор между лизингом и автокредитом должен основываться не только на вопросах владения имуществом, но также на других факторах, таких как финансовые возможности, процентные ставки, условия договора и т.д

Основные характеристики лизинга

Банки предоставляют физическим лицам финансирование для пользования автомобиля с возможностью дальнейшего выкупа. Гражданин может эксплуатировать транспортное средство в течение ограниченного периода времени за деньги. Разница между кредитом и лизингом – оформление долгосрочной аренды машины без обязательной выплаты полной рыночной цены. Физическое лицо платит фиксированную сумму, которая не изменяется. После составления договора гражданин не является собственником движимого имущества. Временный владелец не может распоряжаться транспортом, заниматься регистрацией, осуществлять технический осмотр, ремонтно-восстановительные работы.

Преимущества

Банки не устанавливают серьезные требования к гражданам, желающим оформить лизинг. Для получения автомобиля в длительную аренду необходим минимальный пакет документов: заявление, российский паспорт, водительские права. Основные преимущества инновационной финансовой услуги:

- быстрое рассмотрение заявки;

- отсутствие дополнительных платежей за страховой полис, постановку на учет в ГИБДД, проведение технического осмотра;

- нет процентных ставок;

- необязательность выплаты полной стоимости автомобиля;

- возможность отсрочки ежемесячного взноса;

- отсутствие залогового обеспечения;

- предоставление дополнительных услуг.

https://youtube.com/watch?v=L8LGZv4tY3g

Недостатки

При выборе автокредита или лизинга граждане должны изучить отрицательные стороны предоставляемых финансовых услуг. Для длительной аренды характерно установление высокой процентной ставки первоначального взноса. После заключения сделки водитель не становится полноправным собственником транспорта. Нарушение правил договора – причина изъятия автомобиля без возврата ранее выплаченных денежных средств. Другие недостатки лизинга:

- маленький срок займа – не более 5 лет;

- ограничение пробега – до 25 тысяч километров в год;

- наложение взысканий на клиента по обязательствам лизингодателя;

- налоговое обложение договора о сотрудничестве;

- невозможность изменения технического оснащения, внешнего вида автомобиля.

Гражданин не может без согласия лизингодателя выполнять действия, связанные с арендованной машиной, например, выезжать за пределы Российской Федерации. Условия договора определяются отдельно для каждого покупателя. Компания вправе расторгнуть соглашение, если клиент не соблюдает установленные правила. Лизингодатель является собственником транспортного средства, которое может стать предметом залога при финансовых трудностях юридического лица. Кредиторы вправе изъять автомобиль у клиента на законных основаниях.

Правила совершения сделок

После предоставления документов, удостоверяющих личность, и одобрения заявки, между компанией и гражданином составляется договор купли-продажи с указанием данных поставщика, страхования, финансовых показателей юридического лица, оценки платежеспособности клиента. В соглашении лизинга устанавливаются требования сторон, условия долгосрочной аренды транспортного средства. После подписания бумаг осуществляется эксплуатация автомобиля и производится оплата первоначального взноса.

Основные сведения о лизинге

Лизинг

Лизинг работает по предельно простой схеме: клиент получает транспортное средство в длительную аренду с правом дальнейшего выкупа. То есть лизинг является своего рода ипотекой на транспортное средство.

Механизм действия следующий: клиент берет интересующий его предмет в лизинг и регулярно вносит установленную владельцем арендную плату в счет дальнейшего выкупа. За арендодателем сохраняется право проверки порядка использования его собственности. В случае если арендатор нарушает условия договора, предмет аренды может быть изъят. То есть до момента полного закрытия лизинга клиент не является владельцем вещи.

Схема лизинга

Однако и арендой в традиционном смысле лизинг не является. Отличия становятся заметны еще на этапе оформления договора. Простой договор аренды может быть заключен на любое время, лизинг же (за исключением т.н. оперативного лизинга) оформляется на срок, примерно соответствующий 50%-й амортизации вещи по моральному износу. Только при таких условиях сотрудничества кредитодатель остается в выигрыше. Ориентироваться же на физический износ не имеет смысла: продать бывшую в употреблении вещь с сохранением выгоды невозможно.

Как распоряжаться предметом аренды по истечению срока договора решает в большинстве ситуаций клиент. При желании он может выкупить вещь по остаточной стоимости и стать законным собственником предмета либо же вернуть его кредитору и уже тот будет распоряжаться предметом лизинга на свое усмотрение.

Преимущества и недостатки лизинга

О понятиях

Чтобы узнать, что выгоднее, для начала стоит разобраться в понятиях:

- Под автокредитом подразумевается заем, который выдается банком на приобретение машины.

- При лизинге гражданин обращается в соответствующую компанию, которая занимается предоставлением такой услуги, после чего между сторонами заключается договор. Согласно этому документу, организация покупает ТС у конкретного продавца, а затем передает его во временное пользование своему клиенту. Гражданин имеет право выкупить авто в дальнейшем, чтобы оформить на него право собственности.

Последний вариант подходит тем гражданам, которые желают менять машину хотя бы раз в три года. Помимо этого, лизинг минимизирует затраты на ТС. Если гражданин собирается эксплуатировать автомобиль в течение длительного срока, то предпочтение лучше отдать автокредиту.

Чем отличается лизинг от кредита простым языком?

Хотя каждый из этих продуктов имеет одну и ту же цель, существует несколько принципиальных отличий. В ряде случаев автомобиль и другую технику выгоднее взять в кредит, а иногда — в лизинг. Рассмотрим основные различия между этими услугами.

Цели

Кредит — более широкое понятие. Полученные у банка средства можно использовать на разные нужды:

- увеличение оборотных средств компании;

- приобретение оборудования и спецтехники для бизнеса;

- покупку недвижимого имущества;

- погашение уже имеющихся займов и т.д.

Лизинг — более ограниченный в целях финансовый продукт. Он может использоваться только для приобретения транспортных средств, оборудования и техники.

Переход в собственность

Задаваясь вопросом, что выгоднее: кредит или лизинг, важно учитывать, что в первом случае имущество сразу переходит в собственность получателя. Во втором же оно продолжает числиться на балансе лизингодателя

Компании-лизингополучателю оно передается только после завершения срока действия договора.

Первоначальный взнос

Банки, предоставляющие кредит, не всегда требуют такой взнос. Как правило, в данном случае речь идет о нецелевом финансировании. Лизингодатель всегда требует первоначальный взнос. При этом процент может быть не фиксированным, что иногда более выгодно.

Дополнительные услуги

При приобретении техники в кредит банк не оказывает помощи при выборе и настройке оборудования. Лизингодатель же предоставляет комплекс сопутствующих услуг. К примеру, при приобретении транспортного средства он осуществляет техобслуживание. Также оказывается всесторонняя помощь при введении техники в эксплуатацию.

Период получения

Кредит предоставляется на продолжительный срок. В зависимости от условий, в банке можно получить средства на период до нескольких десятилетий. Лизингодатель предлагает более скромные условия. Средний период выплат составляет 1-3 года. В некоторых случаях срок может быть увеличен до пяти лет.

Последствия невыплаты долга

Если юрлицо испытывает сложности с погашением задолженности, в большинстве случаев и с банком, и с лизингодателем можно найти альтернативное решение. Банк может предоставить возможность реструктуризации долга или рефинансирования кредита. Банкротство клиента финансовым компаниям невыгодно.

Лизингодатель также может предоставить индивидуальные условия погашения задолженности

Однако важно учитывать, что в данном случае имущество числится на его балансе. Таким образом, помогать справиться с финансовой несостоятельностью клиента лизингодателю менее выгодно

В статье мы простыми словами рассказали, чем лизинг отличается от кредита. Для лучшего понимания особенностей этих финансовых продуктов выделим преимущества и недостатки каждого из них.