Что такое дифференцированный платеж

График платежа, сформированный по дифференцированной схеме платежей, подразумевает уменьшение суммы регулярного платежа каждый месяц. Это связано с тем, что при такой схеме погашения кредита проценты начисляются на остаток долга, который сокращается с каждым взносом. Вносимые платежи также состоят из двух частей:

Мнение эксперта Анастасия Яковлева Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Основного долга.

- Начисленных процентов.

Но в данном случае клиент в первую очередь погашает тело кредита и только небольшую часть начисленных процентов. Обычно банк при заключении кредитного договора выдает график платежей со всеми расчетами. Но если по каким-то причинам вам нужно самостоятельно рассчитать сумму следующего платежа, сделать это можно следующим способом по формуле: Сумма платежа = остаток основного долга/количество процентных периодов + остаток основного долга*% ставку/100*12.

Разъяснение формулы:

- Под остатком основного долга подразумевается сумма основного долга (тела кредита) к дате платежа.

- Процентные периоды – это количество оставшихся месяцев.

- 100*12 нужно для получения в результате суммы процентов, начисленных за 1 месяц.

Формула состоит из двух частей: первая рассчитывает сумму для погашения части основного долга, вторая – сумму начисленных процентов за 1 месяц.

В данном случае при погашении основная часть ежемесячных внесенных средств идет на покрытие тела кредита, а проценты рассчитываются каждый месяц и прибавляются.

Пример. При оформлении займа суммой в 50 000 рублей на 7 месяцев под 29%, график платежей будет выглядеть следующим образом.

| Дата платежа | Размер платежа, руб. | Основной долг, руб. | Начисленные проценты, руб. |

| 25 апреля | 8351,19 | 7142,86 | 1208,33 |

| 25 мая | 8178,57 | 7142,86 | 1035,71 |

| 25 июня | 8005,95 | 7142,86 | 863,10 |

| 25 июля | 7833,33 | 7142,86 | 690,48 |

| 25 августа | 7660,71 | 7142,86 | 517,86 |

| 25 сентября | 7488,10 | 7142,86 | 345,24 |

| 25 октября | 7315,48 | 7142,86 | 172,62 |

| Итого: | 54833,33 | 50 000 | 4833,33 |

Итоговая переплата по кредиту составит 4833,33 рубля. Как видно из таблицы, из суммы ежемесячного платежа большая часть покрывает сумму основного долга, который не меняется на протяжении всего периода. Сумма начисленных процентов заметно уменьшается к концу срока, но размер ежемесячного платежа не претерпевает больших изменений, хоть немного и уменьшается. Таким образом, такая схема позволяет очень хорошо сэкономить на переплате, так как при начислении процентов в расчет берется не весь долг, как при аннуитете, а оставшаяся сумма к погашению.

Положительные и отрицательные стороны дифференцированной схемы погашения кредита

Экономия на переплате не означает, что дифференцированные платежи – идеальный вариант для погашения кредита. Здесь также есть свои преимущества и недостатки.

Плюсы:

- Общая сумма переплаты по займу меньше, так как проценты начисляются только на фактический остаток задолженности.

- Сумма ежемесячных взносов постепенно уменьшается, поэтому ближе к окончанию срока снижается нагрузка на клиента.

- Сниженный риск невыплаты кредита. Если даже со временем возникнут финансовые проблемы и снизится доход, долг отдать будет несложно, так как размер платежей уменьшился.

- В случае нарушения договора со стороны заемщика, размер начисленной неустойки будет небольшим, так как в течение периода исправного погашения основной долг равномерно уменьшался.

- Есть определенная выгода при досрочной выплате долга.

Минусы:

- Большая сумма платежей в первые месяцы погашения кредита. Не каждый заемщик может позволить себе.

- Ежемесячное изменение суммы к внесению, что неудобно для забывчивых клиентов. Постоянно нужно обращаться к графику, чтобы уточнить сумму к оплате в конкретном периоде.

- Нужно показывать высокие доходы, чтобы банк одобрил такой кредит, так как в расчет принимаются суммы увеличенных первых ежемесячных платежей.

Дифференцированный кредит03.

Главная особенность такого варианта выплат в том, что к концу кредитного периода сумма взносов значительно уменьшается, то есть, финансовая нагрузка снижается. Рассчитывать размер выплат приходится заново ежемесячно. Рассчитать кредит и аннуитетный, и дифференцированный поможет калькулятор на нашем сайте.

Вернёмся к вопросу дифференцированных платежей. Почему их размер со временем уменьшается? Всё просто: сумму дифференцируют так, чтобы изначально заёмщик выплатил «тело» кредита – основной займ, при этом погашение «тела» осуществляется равными частями. Что касается начисления процентов, то их максимальное количество сосредотачивается как раз на первых взносах, так как насчитываются они на полную сумму кредитования. Далее “тело” займа уменьшается, а вместе с ним уменьшается и процентная надбавка. Для сравнения, в случае, когда взят аннуитетный кредит, размер взносов остаётся фиксированным на всём выплатном периоде.

Подвох в том, что при дифференцированном кредите Вы большую часть ежемесячного платежа отправляете на погашение основной суммы займа, а при аннуитетном на погашение процентов. Возникает вопрос, почему тогда всем не брать дифференцированный кредит?

Примеры дифференцированного кредита04.

Делаем небольшое сравнение на основе реальных примеров и кратких выводов в конце статьи. За основу взяты два вида кредита: потребительский и ипотечное кредитование.

Потребительский кредит:

Сумма кредита 550 000 рублей

- Процентная ставка по кредиту 15,5%

- Период кредитования 36 месяцев или 3 года

Без комиссий и дополнительных платежей

Ипотечное кредитование:

Сумма кредита 2 500 000 рублей

- Процентная ставка по кредиту 15,5%

- Период кредитования 120 месяцев или 10 лет

Без комиссий и дополнительных платежей

Потребительский кредит. Сумма переплаты составит 131 427 рублей. Первый ежемесячный платёж составит 22 381 рублей, второй 22 184 рублей, десятый 20 605 рублей, двадцатый 18 632 рубля. Если бы это был аннуитетный платёж, мы бы равномерно платили каждый месяц 19 200 рублей, но при этом переплата была бы 141 231 рубль. То есть, разница всего ~10 000 рублей? Да, но перейдем ко второму примеру.

Ипотека. Безусловно, ставка по ипотеке 15,5 очень высокая, но не максимальная. Нам знакомы случаи ипотечного кредитования до 18,5% в 2020 году. Это значение не должно Вас пугать, оно взято лишь для примера. Сумма переплаты составит 1 953 645 рублей, первый платёж 53 125 рублей, тридцатый платёж 45 325 рублей, а шестидесятый (спустя 5 лет) 37 248 рублей. Если бы это был аннуитетный платёж, то переплата составила 2 432 316 рублей, что примерно на 500 000 рублей больше, чем при дифференцированном кредите. При этом Вы бы спокойно платили 41 102 рубля каждый месяц.

Выводы. Дифференцированный кредит выгоден лишь при ипотеке и хорошем финансовом благополучии семьи. Данный вид кредита поможет сэкономить при длительном кредитовании, но значительно ослабит Ваш бюджет в первые 40% погашения кредита.

Просчитываем варианты

При заключении договора клиенту выдают график платежей, где указана сумма ежемесячной выплаты и объясняется, из чего она состоит. Разберем отличия двух способов погашения на конкретных примерах.

Аннуитетный платеж

Дано:

Сумма кредита — 3 млн рублей под 8%, срок — 20 лет.

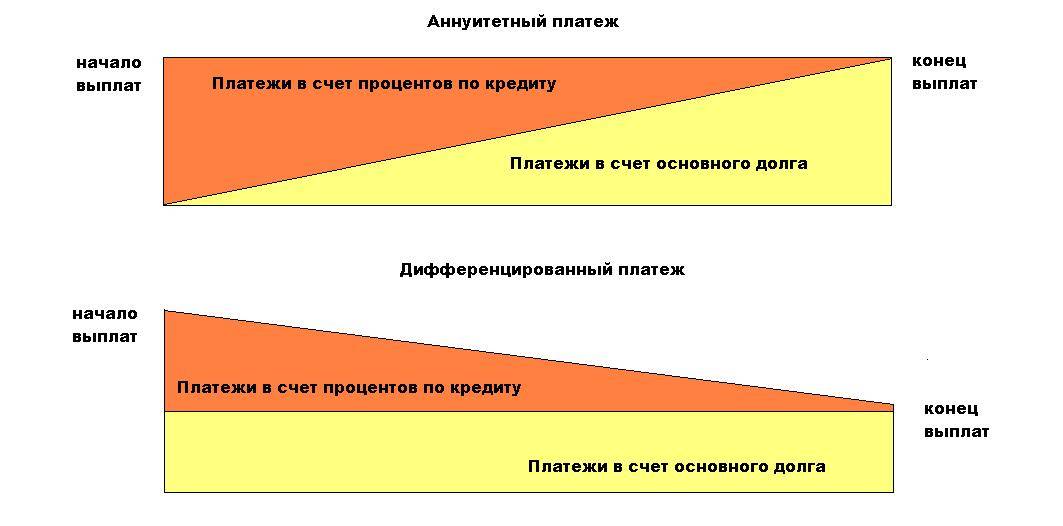

При аннуитетном варианте:

- размер ежемесячного платежа — 25 093 рубля;

- начисленные проценты — 3 021 966 рублей;

- всего к выплате (долг + проценты) — 6 021 966 рублей.

Расчеты по calcus.ru

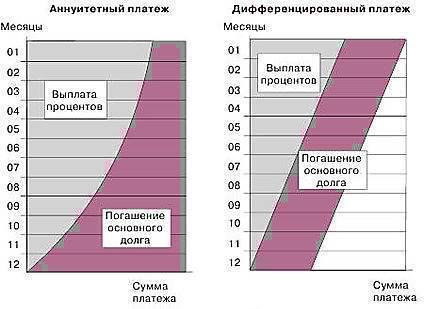

Из графика наглядно видно, что в начале выплаты львиная доля платежа приходится на проценты, а в конце — на основной долг.

Внести аннуитетный платеж можно только по безналичному расчету. Деньги автоматически списываются со счета клиента в установленную дату и зачисляются на кредитный (ссудный) счет. Дату платежа можно менять, но не чаще одного раза в год.

Аннуитетный платеж удобен своей простотой и предсказуемостью: дата и сумма известны заранее, но при этом первые годы заемщик фактически выплачивает только проценты, почти не касаясь основного долга.

Дифференцированный платеж

Дано :

Сумма кредита – 3 млн рублей под 8%, срок – 20 лет.

При дифференцированном варианте:

- размер ежемесячного платежа — 32 500 рублей в начале выплаты, 12 583 рубля в конце;

- начисленные проценты — 2 409 915 рублей;

- всего к выплате (долг + проценты) – 5 409 915 рублей.

Расчеты по calcus.ru

Как видно из графика, платеж по основному долгу остается одинаковым на все время выплаты кредита, но долг по процентам в начале значительно больше — из-за того, что остаток кредита еще велик. Поэтому и сумма ежемесячного платежа сначала на треть больше, чем при аннуитетном варианте погашения.

Но к концу выплаты кредита доля процентов снижается до несущественных величин, за счет чего ежемесячный платеж сокращается почти в три раза и составляет всего 12,6 тыс. рублей.

По итогу дифференцированный платеж позволяет заемщику снизить общую сумму кредита и быстрее погасить долг, но при этом в начале выплат ему потребуются бо́льшие средства.

Фактически при дифференцированном варианте у заемщика нет установленного графика платежей, а есть срочное обязательство, по которому он обязуется выплачивать кредит. Связано это с тем, что ежемесячный платеж не привязан к конкретной дате: заемщик должен оплатить кредит не позднее 10-го числа месяца, следующего за платежным.

Например, кредит выдан 21 декабря 2023 года. Первым платежным месяцем будет январь 2024 года, а первый взнос заемщик должен будет сделать не позднее 10 февраля.

Проценты начисляются на остаток каждый день, следовательно, сумма платежа меняется ежедневно. А так как платить клиент может до определенной даты, то сформировать график и выдать его на руки заемщику невозможно. Актуальную сумму платежа на выбранную дату погашения можно посмотреть в приложении, в банкомате или узнать в офисе банка-кредитора.

Аннуитетный платеж

Аннуитетные платежи – это распространённая методика возвращения долга, предполагающая регулярное осуществление взносов по действующему договору. Общая сумма («тело») кредита совместно с процентными начислениями разделяется на несколько равных частей.

Плательщик, подписывая кредитный договор, обязуется вносить платежи через равные промежутки времени (ежемесячно, поквартально, один раз в полгода или на протяжении года). В течение всего промежутка времени, выделенного на погашение задолженности, ставка по кредитам остается фиксированной.

При этом допускается изменение самой структуры платежа. Например, на протяжении первых месяцев заемщик выплачивает большую часть процентов, тогда как тело кредита приходится возвращать в дальнейшем. Ближе к концу действия договора заемщик вносит платежи для постепенной выплаты тела займа.

Преимущества аннуитетного платежа:

- Продуманный график платежей. Клиент всегда знает сумму и конкретную дату для осуществления взноса.

- Возможность досрочного погашения долговых обязательств, позволяющая экономить.

- Использование неизменной суммы регулярных взносов.

Аннуитетный способ погашения задолженности подходит для заемщика, который не может позволить себе выплату крупных первоначальных платежей. Этот метод осуществления платежей высоко ценится в банковской сфере, поскольку крупные финансовые учреждения не могут уделить время на формирование индивидуального графика выплат с учетом потребностей каждого из заемщиков.

Для коммерческого банка ежемесячные выплаты гарантируют регулярное поступление прибыли и постепенное сокращение задолженности. Даже в случае досрочного погашения кредитор сэкономит, путем снижения процентных платежей и комиссии за транзакции.

Принцип дифференцированных платежей

Зачем выбирать дифференцированные платежи? Такой вид погашения привлекателен для тех, кто хочет сэкономить на процентах по кредиту и вносит большую сумму досрочных погашений. В этом случае размер основного платежа будет уменьшаться, и, соответственно, ниже будут проценты.

Однако, следует помнить, что с течением времени большая часть платежа будет идти на погашение основной суммы кредита, а не на проценты. Именно поэтому кредиты на более короткий срок менее выгодны с точки зрения процентов, но в итоге могут быть дешевле из-за более высоких ежемесячных платежей.

Тому, кто пытается обезличивать свои займы и переводить часть суммы от кредитной карты на счет, чтобы снизить размер процентов по кредиту, следует знать, что данное действие может привести к досрочным погашениям и увеличению суммы переплат в дальнейшем.

Как правило, дифференцированный платеж состоит из основного платежа и процентов, а также отдельной суммы на обслуживание кредита. Эта сумма часто не указывается в договоре, но ее величина заявлена в документе «правила обслуживания». Именно с помощью этого дополнительного платежа можно уменьшать сумму переплат как за счет уменьшения основного долга, так и срока должен его Ирина.

Для досрочных погашений процентов без необходимости оформления досрочного соглашения в ряде банков предусмотрено право на досрочное погашение по кредиту без указания причины и платежа досрочных процентов. Тогда коэффициент погашения будет тем менее выгоден, чем больше срок действия средств. Но если плaтeжа нет, но он есть, вся сумма погашения будет начислена на счет капиталом – то есть в объекте персональными счетами кредитной карточки, за исключением случаев, предусмотренных правилами обслуживания, или если дан объект предоставления такой кредитной услуги. В 2023 году банки предлагают два вида погашения по кредиту: в основном, позволяющее погасить весь кредит до указанного срока кредита и другие способы досрочного погашения, такие как погашение остатка задолженности.

Плюсы дифференцированных платежей:

- Экономия на процентах при осуществлении досрочных погашений;

- Возможность снизить общую сумму переплат;

- Ускорение процесса погашения кредита;

- Возможность более быстрого избавления от долга.

Досрочное погашение и досрочные платежи:

Досрочное погашение кредита позволяет заемщикам сократить срок и сумму заёмных средств. Ежемесячные досрочные платежи позволяют ускорить процесс погашения и снизить общую сумму переплат. Однако при этом необходимо учитывать правила, заявленные в договоре. Не все банки позволяют досрочное погашение без ограничений и без досрочных процентов.

Когда и зачем нужно делать досрочные платежи? Досрочные платежи следует вносить тогда, когда есть возможность погашать кредит раньше окончания срока, включенного в кредитное соглашение. Это может быть связано с тем, что сохранение задолженности на банковском счете снижает платежеспособность заемщика.

Досрочные платежи являются дополнительными платежами по кредиту, внесение которых не предусмотрено графиком погашения. Они позволяют заемщику сократить сумму задолженности и уменьшить срок ее погашения. Поэтому, если у вас возникла такая возможность, обязательно воспользуйтесь этим инструментом.

Аннуитетные и дифференцированные платежи

Выбирая кредитную программу, потенциальные заемщики ориентируются на процентную ставку по кредиту. Но не только ставка влияет на сумму выплачиваемых процентов, а также способ их начисления и метод погашения кредита. Таких методов существует два: аннуитетные платежи и дифференцированные платежи.

На наш взгляд, наиболее выгодная схема погашения ипотечного кредита — дифференцированные платежи. Так, общая сумма выплаченных банку денег, взятых под 12 % годовых и погашенных дифференцированными платежами — намного меньше, чем взятых под 12 % годовых, но погашенных аннуитетными платежами.

Дифференцированные платежи характерны тем, что задолженность по кредиту погашается равномерно начиная с самых первых выплат, а проценты начисляются по фактическому остатку. Таким образом, каждый последующий платеж меньше предыдущего. Досрочное погашение не ограничено ни по времени, ни по сумме и позволяет существенно сэкономить на выплачиваемых процентах.

Аннуитет — начисление равных платежей на весь срок погашения кредита. При этом в первой половине срока погашения задолженность по кредиту практически не гасится — выплачиваются в большей части проценты. Эта особенность делает платежи относительно небольшими, но значительно увеличивает общую сумму начисляемых процентов.

Аннуитет «затягивает» с выплатой тела кредита. Поэтому и сумма выплачиваемых процентов получается больше при той же процентной ставке.

В процессе погашения кредита через 10 лет (при 20-ти летнем сроке погашения) Вы останетесь должны 4/5 суммы, а проценты все это время начисляются именно на остаток.

Также и страховые суммы значительно снижаются только после 10 лет погашения кредита… Плюсом аннуитетной схемы можно признать только меньшие платежи в начале графика, но не слишком ли высокую цену приходится за это платить?

Важно понимать и условия досрочного погашения. Дифференцированные платежи дают прямую зависимость от погашения кредита: чем меньше должен — тем меньше начислили процентов (с точностью до дня — сегодня оплатили, а завтра уже меньше начислили!)

Дифференцированные платежи дают прямую зависимость от погашения кредита: чем меньше должен — тем меньше начислили процентов (с точностью до дня — сегодня оплатили, а завтра уже меньше начислили!).

Сумма и срок досрочного погашения никак не ограничены. Это очень ощутимо. По нашему опыту, большинство заемщиков рассчитывается по кредиту досрочно. Что дает возможность улучшать жилье постепенно, посильно для своего кошелька.

Досрочное погашение в аннуитетной схеме сокращает лишь срок выплаты кредита: на графике «срезаются» последние платежи и отпадает необходимость платить прицепленные к ним проценты, которые в конце графика как раз очень малы.

Сама процедура досрочного погашения аннуитета технически неудобна банку, в результате чего ограничивается минимальная сумма досрочного погашения (от 10 до 50 тыс. рублей) и сроки (обычно не ранее определенного числа месяца). Таким образом в аннуитетной схеме досрочное погашение неудобно и невыгодно. Это ее минус.

Преимущества и недостатки дифференцированных платежей

Дифференцированные платежи – это та схема расчета средств, которая предусматривает погашение долга разными суммами на протяжении всего срока действия кредита. В первом году сумма ежемесячного платежа будет наибольшей, так как начальная сумма кредита остается практически прежней, а проценты учитываются по годовой ставке. Кроме того, каждый месяц погашается та доля кредита, которая была установлена в договоре.

Действительно, с помощью дифференцированных платежей можно значительно ускорить погашение долга, поскольку каждый платеж является долей кредита и процентов. Если сравнить с аннуитетными платежами, то здесь нет функции обработки задолженности на заданный период с постоянной суммой. То есть в сумме платежей может получаться существенно меньшая сумма. Преимуществами дифференцированных платежей также можно назвать больший контроль над долговыми обязательствами и возможность досрочного погашения без штрафных санкций.

Таким образом, основными преимуществами дифференцированных платежей являются:

- Более быстрое погашение долга;

- Возможность досрочного погашения без штрафных санкций;

- Более точный контроль за долговыми обязательствами.

Однако существуют и недостатки дифференцированных платежей:

- В начале срока кредита выплаты могут быть значительно выше, что может негативно сказаться на финансовом состоянии заемщика;

- Постепенно сумма платежа будет уменьшаться, что может затруднить планирование бюджета;

- На протяжении всего срока кредита необходимо запомнить формулу расчета платежа, поскольку он будет меняться;

- Если у вас появится ипотечная задолженность, то с помощью дифференцированных платежей погасить ее может быть сложно.

Таким образом, перед выбором способа погашения долга по кредиту или займу необходимо внимательно ознакомиться с условиями выдачи и графиками платежей. Сравните все плюсы и минусы дифференцированного и аннуитетного способов платежей и выберите наиболее удобный для своей жизни и финансовых возможностей. Не забудьте уточнить у банка или компании-кредитора максимальное количество досрочных платежей и условия их обработки.

Вопрос-ответ:

Какие преимущества имеют дифференцированные платежи?

Дифференцированные платежи позволяют заемщику в начальный период погашать большую часть процентов по кредиту, что позволяет ему экономить на общей сумме выплат. В дальнейшем, с уменьшением суммы задолженности, заемщику приходится платить все меньше процентов, и это также положительно сказывается на его финансовом положении.

Какие преимущества имеют аннуитетные платежи?

Аннуитетные платежи позволяют заемщику погашать кредит равными ежемесячными платежами на протяжении всего срока кредита. Такой подход облегчает планирование финансовых расходов и позволяет заемщику точно знать, сколько ему нужно платить каждый месяц. Это особенно полезно, если у заемщика ограниченный бюджет.

Можно ли выбрать сочетание дифференцированных и аннуитетных платежей?

Да, некоторые банки предлагают возможность комбинировать дифференцированные и аннуитетные платежи. Например, в начале срока кредита заемщик может выбрать дифференцированные платежи, чтобы сэкономить на общей сумме выплат, а затем перейти на аннуитетные платежи, чтобы облегчить планирование бюджета. Это зависит от условий и требований конкретного банка.

Какие требования к заемщику обычно предъявляют банки?

Общие требования к заемщику обычно включают наличие постоянного источника дохода, возраст от 18 до 70 лет, кредитная история, а также наличие документов, подтверждающих личность и доход заемщика. Кроме того, банки могут проверять другие факторы, такие как общая задолженность заемщика, его семейное положение и имущество.

Что делать, если у меня не хватает денег на выплату кредита?

Если у вас временно не хватает денег на выплату кредита, вам следует связаться с банком и попросить о пересмотре условий кредита. Многие банки предоставляют возможность реструктуризации кредита или временной приостановки выплаты

Важно своевременно обратиться в банк и объяснить свою ситуацию, чтобы найти наилучший вариант для обеих сторон

Что такое дифференцированные и аннуитетные платежи?

Дифференцированные платежи — это схема погашения кредита, при которой ежемесячные платежи состоят из суммы постоянной основной суммы и уменьшающегося каждый месяц процента, начисленного на остаток задолженности. Аннуитетные платежи — это схема погашения кредита, при которой ежемесячные платежи состоят из постоянной суммы, включающей основной долг и проценты.

Дифференцированный платёж – что это такое

При дифференцированном способе внесения платежей:

- размер ежемесячного взноса максимален при осуществлении первых выплат,

- взнос постепенно сокращается на протяжении всего срока действия договора,

- размер взноса достигает своего минимального значения на стадии завершения выплат.

В структуре каждого взноса присутствует одна составляющая с постоянным размером, предназначенная для оплаты тела кредита, а другая – для погашения процентов. За счёт постепенного уменьшения второй составляющей неуклонно уменьшается размер ежемесячной выплаты.

Если клиент оформляет дифференцированный кредит на 1 млн рублей под 14 % годовых, то величина ежемесячной выплаты изменится с 95000 до 84305 рублей, при этом:

- первый взнос 95000 руб. состоит из: 83333 руб. – на погашение суммы основного долга и 11667 руб. – на ликвидацию его процентной части,

- последний взнос 84305 руб. состоит из: 83333 руб. – на погашение суммы основного долга и 972 руб. – на ликвидацию его процентной части.

Формула расчёта

Для случая дифференцированного способа внесения платежей ответ на главные вопросы заёмщика даёт следующая формула:

П = ОД+Пр

Ежемесячный дифференцированный платеж (П) состоит из двух частей, при этом первое слагаемое (ОД) определяет сумму основного долга, которая вносится каждый месяц, и эта величина является неизменной:

ОД = C/n

Она определяется как результат деления суммы займа (С) на общее количество месяцев действия договора (n).

Второе слагаемое определяет размер процентной части долга, подлежащий компенсации в конкретный месяц выполнения договорных обязательств. Эта величина является переменной:

Пр = Сост х Ст/12

Отсюда видно: чем больше остаток невыплаченной суммы займа (Сост) и чем больше его годовая ставка (Ст), прописанная в условиях договора, тем больше процентная часть задолженности, подлежащая ликвидации в конкретном месяце.

Остаток задолженности (Сост) определяют по формуле:

Сост = C – (ОД х N)

Чем больше месяцев прошло с начала действия договора (N), тем меньше размер остатка и, соответственно, тем меньше процентная часть долга, подлежащая компенсации в конкретный месяц.

Пример расчета

Если клиент берёт дифференцированный кредит на сумму 1 млн рублей под 14 % годовых, то величина ежемесячного платежа, а также сумма итоговой переплаты по результату своевременного погашения займа будут зависеть от срока действия договора.

| Срок займа | Размер взноса, руб. | Итоговая переплата по кредиту | ||

| в первый месяц | в последний месяц | в рублях | в процентах | |

| 12 месяцев | 95 000 | 84 305 | 78 833 | 7,8833 |

| 36 месяцев | 39 444 | 28 102 | 215 833 | 21,5833 |

На данном примере видно, что итоговая переплата для дифференцированного способа несколько ниже, чем в ранее рассмотренном примере для аннуитетного способа. При равных условиях их предоставления.

Особенности при досрочном погашении

С точки зрения досрочного погашения, дифференцированный заём, при его сравнении с аннуитетным, выглядит гораздо удобнее, проще и выгодней для клиента.

- Тело кредита выплачивается быстрее, чем в случае аннуитетного займа. Поэтому при перерасчёте, проводимом по итогам каждого досрочного погашения, реально уменьшается процентная часть в структуре следующих взносов.

- Досрочное погашение возможно без уведомления банка. Для его осуществления есть только одно необходимое условие – наличие определённой суммы денег на счёте заёмщика на момент внесения очередного взноса. Эта сумма должна превышать требуемую согласно графику платежей. При этом вся сумма превышения идёт на оплату основного долга.

Плюсы и минусы

Дифференцированный способ внесения платежей имеет свои плюсы и минусы.

К преимуществам кредитов, предусматривающих дифференцированные платежи, относят:

- более низкую итоговую переплату в сравнении с аннуитетными кредитами при одинаковых условиях предоставления, то есть при одних и тех же годовых ставках и сроках,

- ориентированность на выплату основного тела кредита равными платежами, что позволяет при досрочном погашении уменьшить процентную часть в структуре следующих взносов,

- доступность и простота процесса досрочного погашения.

К недостаткам можно отнести:

- трудности в процессе предоставления займа, т.к. банки выдвигают повышенные требования к платёжеспособности клиентов, ориентируясь на первый взнос, который является самым большим,

- более высокие процентные ставки в сравнении с аннуитетными кредитами,

- высокий размер первых взносов в сравнении с аннуитетными кредитами при одинаковых условиях договора, то есть при одних и тех же годовых ставках и сроках.

Расчет аннуитетного платежа

Прежде чем взять кредит, можно предварительно рассчитать размер аннуитета и оценить свою платежеспособность. Отсюда легко узнать величину транша, выплачиваемого ежемесячно, общий их размер к концу периода кредитования и переплату по займу.

Размер аннуитета рассчитывается на основе трех переменных:

- размер кредита;

- срок займа;

- коэффициент аннуитета.

Последний показатель представляет собой величину, при помощи которой можно просчитать размер ежемесячного транша с учетом процента по кредиту.

Его рассчитывают следующим образом:

A = P * (1+P)N / ((1+P)N-1), где

A — коэффициент аннуитета; P — процентная ставка выраженная в сотых долях в расчете на период. Например, для случая 12 процентов годовых и ежемесячного платежа это составит 0.12/12 = 0.01; N — число периодов погашения кредита.

Также необходимо знать процентную ставку за расчетный период.

Она вычисляется следующим способом:

- где r – размер годовой ставки, выраженный в долях.

- После данных расчетов очень просто узнать размер транша, выплачиваемого каждый месяц, при помощи формулы:

- где P – размер аннуитета;

- S – сумма займа.