Различия между понятиями

Отличие лицевого счёта от расчётного заключается в целевом назначении продуктов. Первый открывают для транзакций с конкретным человеком. Второй заводят для операций коммерческой направленности. Разобраться, в чем заключается разница между двумя продуктами непросто, поскольку это одно и то же, но с небольшими отличиями.

Чаще лицевой присваивают физлицам, а расчётный – юрлицам и компаниям. Граждане, ведущие собственный бизнес, также оформляют р/с, но используют его исключительно для предпринимательства.

Схожесть заключается в том, что счета применяют для проведения финансовых транзакций. Кредитное учреждение устанавливает ограничение на переводы между юрлицами и физлицами или запрещает подобные операции. Л/с применяют для решения бытовых задач: оплата коммуналки, телефонной связи и т.д. Р/с клиенты кредитного учреждения используют для оплаты услуг, перевода денег с аккаунтов сторонних банков.

Кредитное учреждение делит счета по одной простой причине: операции граждан с помощью л/с не облагаются комиссией. А вот транзакции с использованием р/с (коммерческие) предусматривают оплату дополнительного сбора. К тому же расчетный счёт универсален, а лицевой конкретизирует платежи при проведении многих однотипных операций (например, перечисление пенсии или зарплатные проекты).

Лицевой счёт

Индивидуальный код присваивается при подписании банковского соглашения. Номер закрепляется за физическим лицом при выпуске дебетовой или кредитной карты. Л/с применяют для перевода денег юрлицам или финансовой организации для погашения процентов по ссуде. Помните о том, что подобный продукт не разрешено применять для коммерческих операций.

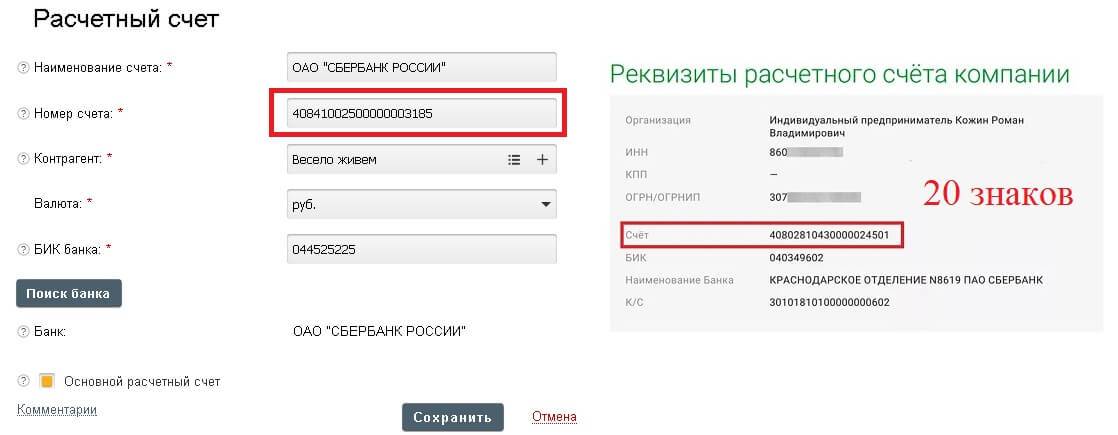

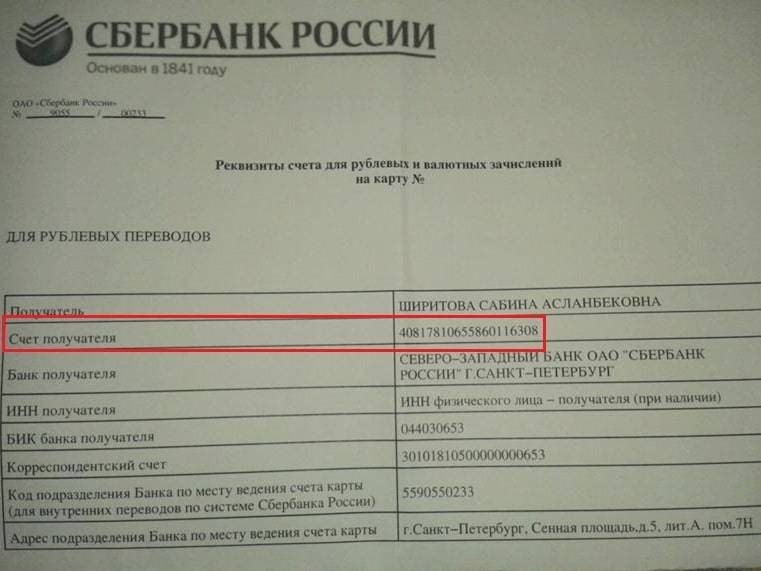

Еще пользователи путают лицевой и расчетный счёт карты Сбербанка с номером кредитки, который состоит из шестнадцати цифр (а счёт − из двадцати). Л/с применяют для проведения финансовых транзакций, направленных в пользу юридического лица, внутри Сбербанка и между компаниями.

Номер кредитки прикреплен к лицевому счёту, при перевыпуске пластика эти сведения остаются неизменными. Узнать реквизиты продукта можно:

- из соглашения с кредитным учреждением. Внимательно прочитайте договор, заключенный с банком. В левой части внизу находится комбинация из двадцати цифр;

- через интернет-банк. Пройдите процедуру регистрации, идентификации и найдите вкладку «Карты» на главной странице. При наличии нескольких кредиток выберите нужный вариант. Затем зайдите в раздел «Информация», номер л/с отображается в строке «Общая информация»;

- через устройство самообслуживания. Поместите карточку в банкомат, введите защитный код. В меню выберите раздел «Региональные платежи» и нажмите на строчку «Реквизиты». В окне появится вся информация, запишите или распечатайте эти сведения;

- в филиале банка. Чтобы узнать требуемые реквизиты, обратитесь к работнику СБ РФ. Предъявите удостоверение личности и кредитку. В ответ на запрос сотрудник выдаст распечатку, нужные сведения найдете в строчке «Счёт»;

- позвонив в call-центр. Назовите диспетчеру номер кредитки, информацию паспорта, секретное слово. Оператор сообщит реквизиты.

Расчетный счет

Это учетная запись, которая создается для проведения коммерческих операций. Подобный продукт требуется в следующих случаях:

- Хранение финансов;

- Расчет за банковский сервис;

- Проведение взаиморасчетов;

- Получение перевода.

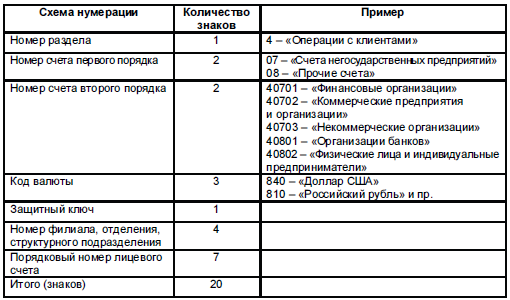

Р/с оформляют компании и юрлица. Индекс расчетного адреса карты Сбербанка включает в себя двадцать цифр. Первые три знака помогают определить предназначение продукта: 408 – гашение процентов по ссуде; 423 – проведение депозитных транзакций. Физ. лицо вправе оформить банковские продукты в российской и иностранной валютах.

Сведения о р/с указаны в соглашении. Также двадцатизначный номер указывается в чеке при операциях с использованием пластика. Надежный способ посмотреть расчетный и лицевой счёт карты от Сбербанка – посетить офис компании, позвонить на горячую линию или уточнить сведения через онлайн-банкинг.

В чем различия

Что такое ссудный счет в банке

Любой заемщик несомненно сталкивался с таким понятием, как «ссудный счет». Он открывается на имя клиента при выдаче кредита и закрывается после погашения. У человека он может быть как один, так и несколько.

Зачем это делается? Банк проводит бухгалтерский учет каждый день, поэтому все операции, которые совершает клиент, отображаются на ссудном счете. Какие операции отражаются: выдача кредита, погашение кредита ежемесячными долями

. Начисление и уплата процентов происходит на другом счете, здесь учитывается лишь основная сумма кредита.

Несмотря на то что клиент выплачивает кредит раз в месяц (если иное не предусмотрено договором), обновляют информацию каждый день. Аналитический, то есть более подробный учет, ведется в разрезе клиента и каждой ссуды, выданной ему. То есть каждый взятый кредит будет учитываться отдельно.

Что такое лицевой и расчетный счет и их отличия

Термины расчетный и лицевой счет плотно вошли в лексикон граждан. Несколько десятилетий понятия широко используются не только в бухгалтерии, но и в быту граждан. Однако, далеко не каждый может сформулировать точное определение этих терминов и выделить различия.

Ведение бизнеса невозможно без открытия расчетного счета в банке. Получение оплаты за выполненные работы или оказанные услуги юридическим лицом происходит только с помощью реквизитов расчетного счета.

Рассмотрим понятие указанных терминов, выделим отличие и определим предназначение расчетного и лицевого счета.

ЛИЦЕВОЙ СЧЕТ

Лицевой счет имеет широкий спектр применения. Принято считать, что лицевой счет имеет своей целью удовлетворение личных потребностей физических лиц. Однако, это ошибочное мнение. Лицевой счет открывается:

- Физическими лицами;

- Юридическими лицами;

- ИП;

- Самозанятыми гражданами.

Следует отметить, что с помощью лицевого счета организации не ведут свою коммерческую деятельность. Такой счет, как правило используют для выплаты заработной платы сотрудникам, проведения расчетов, не связанных с предпринимательством.

Под лицевым счетом для юридических лиц может подразумеваться:

- Аккаунт компании в онлайн структуре кредитной организации для отслеживания базовых показателей финансово-хозяйственной деятельности;

- Последние 6 цифр расчетного счета;

- Счет, сопровождаемый дистанционным банковским обслуживанием;

- Счет «до востребования».

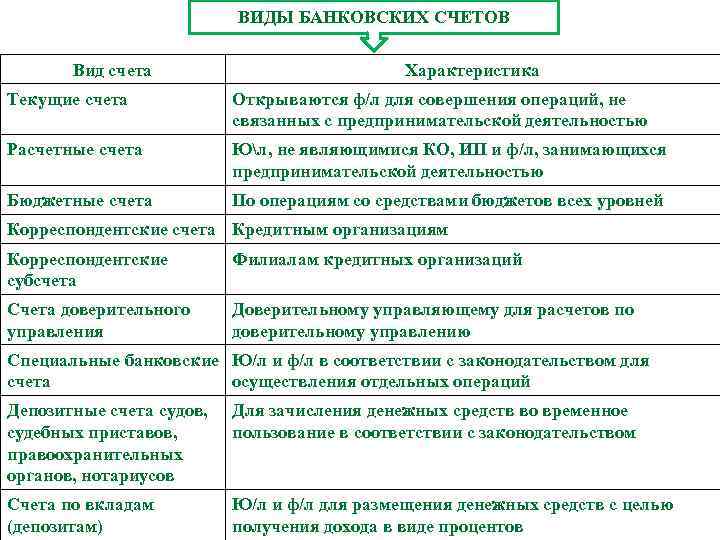

РАСЧЕТНЫЙ СЧЕТ

Расчетный счет — сопровождает ведение бизнеса юридическими лицами. Открывается в момент создания компании и используется для расчетов с контрагентами. Обеспечивает быстрое, надежное и дешевое движение денежных средств. Ведение бизнеса без расчетного счета невозможно.

- Размещение оборотных средств предприятия;

- Проведения коммерческих переводов и расчетов с контрагентами;

- Проведения иных переводов в процессе ведения хозяйственно деятельности компании;

- Проведения расчетов с налоговыми органами.

Использование расчетного счета существенно ограничено законом. Операции, производимые посредством такого счета, облагаются налогом и подлежат налоговому контролю. Поэтому размещать личные средства на расчетном счете нельзя.

ОТЛИЧИЯ ЛИЦЕВОГО И РАСЧЕТНОГО СЧЕТА

Подробный анализ определений и предназначения счетов, позволяет выделить главные отличия между ними.

Лицевой счет

Расчетный счет

Кем используется

Физические лица; юридические лица; ИП; самозанятые граждане.

Цель создания

Финансовые операции, не связанные с предпринимательством

Сопровождение финансово-хозяйственной деятельности юридического лица

Процедура оформления

Открывается по паспорту владельца

Требует пакет документов

Контроль

На постоянной основе контролируется банком и государственными органами

Операции по счету

Любые операции и переводы

Операции, сопровождающие коммерческую деятельность фирмы

Подводя итог сказанному, следует сделать вывод, что расчетный и лицевой счет имеет массу отличий, связанных, как с целью создания, так и возможностями использования. Путать это понятия нельзя.

Как открыть расчётный счёт

Можно ли использовать лицевой счет в качестве расчетного

Некоторые индивидуальные предприниматели используют л/с для ведения бизнес-расчетов в целях экономии денежных средств на расчетно-кассовое обслуживание. Их привлекает и отсутствие лимита на использование финансов. И хотя транзакции по текущим банковским счетам осуществляются без ограничения, такие действия противоречат установленным правилам Центробанка, запрещающим проводить по личным счетам поступления от предпринимательской деятельности.

Если предприниматель работает только за наличный расчет с применением кассового аппарата или бланков строгой отчетности, то можно обойтись и без открытия р/с. Но на практике такие случае встречаются редко, так как покупатели товаров и услуг оплачивают их при помощи банковских карт. А прием денег по безналу подразумевает наличие расчетного счета, на который зачисляются средства по таким операциям.

Л/с для проведения операций по безналичной оплате не подойдет, поскольку в договоре открытия личного счета есть формулировка «не для ведения коммерческой деятельности». Поэтому банк имеет право заблокировать карту физлица до выяснения происхождения денежных средств, которые на нее поступают.

Например, если в платежке указано «ИП Курочкин» вместо «Курочкин», банк заблокирует транзакцию с такой формулировкой: «Невозможно провести платеж, так как имя получателя не совпадает с держателем счета».

Работая только за наличный расчет или пользуясь текущим счетом физлица, предприниматели себя ограничивают в возможностях. Если партнеры предпринимателя — физические лица, они могут отказаться переводить оплату на л/с по причине того, что в этом случае ФНС считает их налоговыми агентами и обязывает удерживать с переведенных сумм 13% подоходного налога, который перечисляется в бюджет.

Расчетный счет и лицевой счет: характеристика и отличия

Более 87% жителей России являются клиентами банков, поэтому сталкиваются с банковскими понятиями.

Значение большинства терминов известно не всем, например, мало кто понимает разницу между расчетным (РС) и лицевым счетом (ЛС). А как раз эти определения являются очень важными для физического и юридического лица.

Чтобы избежать неприятных ситуаций в будущем, следует разобраться, чем отличаются эти два понятия.

Расчетный счет – это счет, при помощи которого Сбербанк и другие банки контролируют денежные операции своих клиентов. Его главным преимуществом является возможность доступа к денежным средствам и их свободное управление.

На РС можно класть деньги, снимать их оттуда и осуществлять переводы другим контрагентам.

Для открытия требуется:

- Заверенная нотариусом карточка с образцами подписей и печатей.

- Справка из налоговой инспекции и фонда соцстраха об отсутствии или наличии задолженностей.

- Нотариально заверенные паспортные данные всех лиц, которые будут иметь доступ к расчетному счету.

- Ксерокопии учредительных документов физ- или юрлица.

- Выписка из Единственного государственного реестра юридических лиц, взятая минимум за месяц до дня открытия РС.

- Заявление на открытие РС в банковском учреждении.

РС открывают для оплаты расходов. Для списания денежных средств со счета клиент должен предоставить работнику банка платежное поручение. Если запрашиваемая сумма не превышает его лимита, списание проводится по указанной клиентом очередности.

Также через РС юридические лица проводят такие операции:

- выплату кредиторам;

- выдачу зарплат, премиальных и социальных выплат;

- зачисление денег по приказу исполнительных органов;

- другие официальные денежные операции.

Что такое лицевой счет

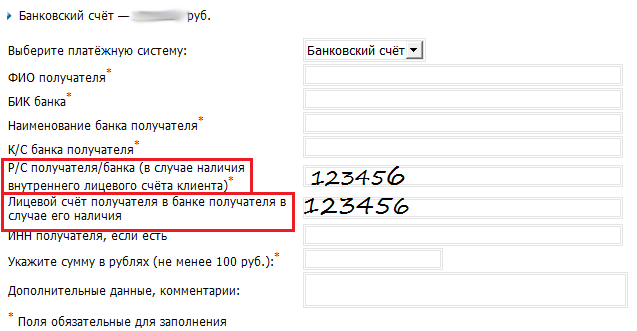

В банковской среде термин ЛС имеет несколько трактовок:

- Запись, созданная в базе банка или любой другой компании, которая используется для учета финансовых операций, проводимых между организацией и клиентом.

- Часть 20-значного номера расчетного счета.

- Аккаунт в банке – «до востребования» или сберегательный, который оформляет физическое лицо.

- Аккаунт с активной системой ДБО, открытый физическим лицом.

Как правило, ЛС присваивается каждому физическому лицу при открытии дебетового или кредитного счета.

Для чего нужен ЛС

Физическое лицо может использовать ЛС для:

- перевода денежных средств юрлицам;

- выплаты кредитов банковским учреждениям;

- хранения собственных финансов.

Для удобства к нему можно открыть дебетовую пластиковую карту.

Это объясняется несколькими причинами:

- Дешевое обслуживание.

- Отсутствие суточного лимита по проведению денежных операций.

- Отсутствие ограничений остатка.

Последний пункт играет наибольшую роль, поскольку некоторым клиентам очень выгодно оставлять ЛС с нулевым балансом.

Отличия между лицевым и расчетным счетом

Лицевой и расчетный счет — это не одно и то же. В чем же разница?

Лицевой открывается для физических лиц, предназначен для использования в личных целях, применяется в страховании, банковских и финансовых учреждениях.

Расчетный открывается для физических лиц и индивидуальных предпринимателей, предназначен для осуществления коммерческих денежных операций, применяется в основном в банковских учреждениях.

Подытожив, можно отметить, что ЛС широко применяется обычными гражданами для проведения персональных денежных операций, но его открытие не является обязательным.

Открытие РС является обязательным для юридических лиц, поскольку только через него можно проводить официальные расчеты с другими контрагентами. Если его не открыть, юрлицо не сможет проводить финансовые операции на сумму более 100 тысяч рублей.

С сайта: http://rubliplus.com/banki/raschetnyj-schet-i-litsevoj-schet-v-chem-raznitsa.html

Лицевой счет работника

Лицевой счет работника — регистр, документ, используемые в бухгалтерской и кадровой деятельности. Он заводится при приеме гражданина на работу и в начале каждого календарного года. В нем отражены все зарплатные, авансовые, налоговые и страховые начисления в отношении работника. Это бланк унифицированной формы Т-54 — основной лист и таблица.

На основном листе бланка отмечают название, имя работодателя, структурное подразделение организации, дату открытия счета, номер документа, а также данные лица, принятого на работу: ФИО, дату рождения, код места жительства, семейное положение и наличие детей, данные ИНН, СНИЛС и другое. В таблице содержится отметка о приеме на работу, а также описание условий труда, отпуска, оплаты и премирования. Там же указаны различные изменения в трудовой деятельности, отработанные часы, различные удержания и прочее.

Сведения, содержащиеся в таких документах, нужны для заполнения справок о заработной плате. Они выдаются работникам по их требованию для представления:

- в Пенсионный фонд России — для расчета и начисления пенсии;

- в центр занятости населения — для назначения пособия по безработице;

- в органы социальной защиты населения — для оформления субсидии.

Кроме того, лицевой счет является одним из документов, на основании которых ПФР проводит проверку достоверности предоставленных индивидуальных сведений в части выплат, начисленных в пользу работников. Этот документ используется в налоговом учете как документ, подтверждающий расходы на оплату труда по статье 252 НК РФ.

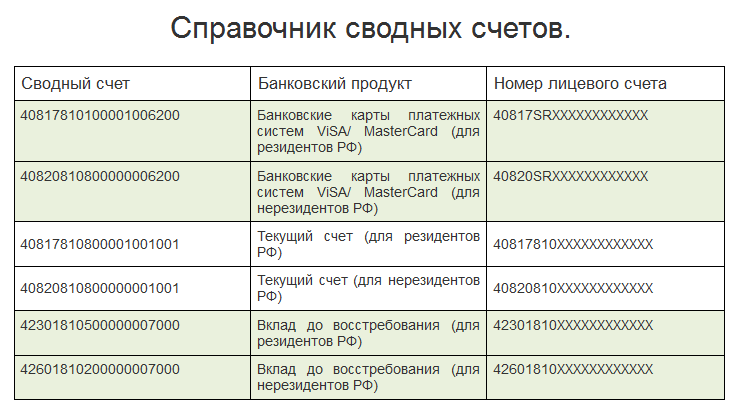

Что такое расчетный счет

Bs уже писали подробную статью, о том, что такое расчетный счет. Под этим термином понимают 20-значный номер учетной записи клиента, предназначенный для ведения коммерческой деятельности. Таким образом, только ИП, юр. лица или физ. лица, которые занимаются частной практикой (нотариусы и адвокаты), могут стать его владельцами. Если номер лицевого счета обычно начинается на 40817 или 40820, то расчетный счет — на 40702 или 40802.

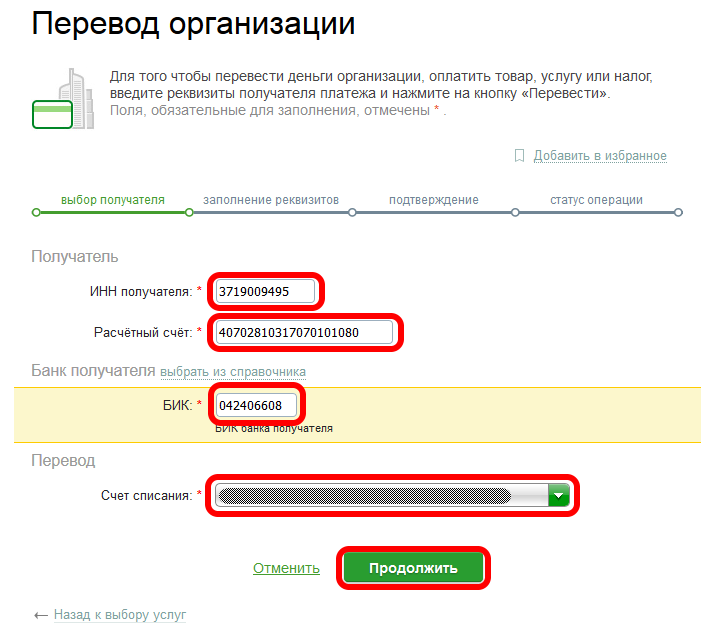

Поскольку расчетный счет открывается для коммерческих целей, основными операциями по счету являются осуществление расчетов с контрагентами, получение выплат от покупателей, перечисление зарплаты и иных выплат своим сотрудникам, платежи в бюджет и пр. Кроме того, через этот счет погашаются кредитные обязательства и оплачиваются банковские комиссии.

Чтобы подать заявку на открытие расчетного счета, организации или ИП в качестве основных документов потребуются учредительные документы, выписка из ЕГРЮЛ/ЕГРИП, паспорт, карточка с образцом подписей и печатью, заявление на открытие счета.

Чтобы свести к минимуму ошибки с ПБР получателя при первом заполнении платежного поручения, удобнее всего обратиться к специалисту банка. Его также можно попросить сформировать шаблон, если операция будет частой. Не обязательно лично подходить в офис. У большинства коммерческих кредитно-финансовых учреждений функционирует контакт-центр. Специалисты колл-офиса оказывают удаленную помощь пользователям мобильного приложения или интернет-банка. Они дают устные консультации клиентам при заполнении реквизитов или помогают в поиске недостающей информации.

Менеджер колл-центра в удаленном режиме поможет в заполнении полей, которые относятся к данным банка получателя. Но сведения о расчетном счете и наименовании контрагента желательно уточнить у своего адресата. Потому что в России может 50 или 500 компаний с наименованием ООО «Стройсервис»

А всем отправителям важно, чтобы деньги поступили конкретному получателю, а не вернулись на счет спустя 3-5 дней

Если принято решение заполнять все реквизиты самостоятельно, без обращения в банк, то можно поискать сведения об обслуживающем банке контрагента в открытых источниках информации. Например, скачать перечень всех банковских подразделений РФ с сайта Центробанка. Другой вариант — зайти на bik-info и по наименованию офиса найти его БИК.

Можно искать информацию о ПБР получателя в обратном прядке. По номеру БИК удостовериться, что данные о наименовании банковского подразделения, его корсчет и месторасположение верны. Также сведения об контрагенте могут быть размещены в квитанциях на оплату, на сайте, в договоре или любом другом документе, которым руководствуется отправитель.

Что такое счет получателя, это одно и то же с номером карты банка или нет?

Понятие лицевого счета

Лицевой счет – это запись в реестре банка, по которой отражаются все финансовые операции, совершаемые в отношении физического лица или организации.

Подобные записи заводятся для каждого клиента банка, а также по каждому виду операций. То есть на одного клиента может быть открыто сразу несколько лицевых счетов – по расчетам с контрагентами, по вкладам, по инвестиционной деятельности и т.п.

Вся информация о финансовых операциях клиентов является конфиденциальной, банки несут ответственность за ее неразглашение согласно ст.26 ФЗ№395-1 от 02.12.1990г. «О банках и банковской деятельности». Данная информация может быть предоставлена только самим клиентам, либо государственным органам (ст. 857 ГК РФ).

Термин лицевой счет используется не только финансовыми организациями, но и налоговыми органами, страховыми компаниями, сотовыми операторами и крупными предприятиями любой сферы, которые с их помощью ведут учет проведенных операций по каждому клиенту или работнику.

Таким образом, лицевой счет представляет собой достаточно широкое понятие, которому сложно дать четкое определение. Но применительно к банковской сфере, для этого понятия существует более простая трактовка. Так, многие финансовые эксперты термином лицевой счет обозначают аккаунт физического лица, по которому не совершаются расчеты коммерческого характера. Рассмотрим особенности лицевых счетов именно с этой позиции.

Это видео расскажет, что такое лицевой счет:

Его предназначение

Совершаемые по лицевым счетам расчеты не должны быть связаны с предпринимательской деятельностью. Такие счета используются для хранения сбережений, на которые банк начисляет проценты. Либо для бытовых расчетов частного лица — оплаты коммунальных платежей, мобильной связи, покупок в магазинах и т.п.

Лицевой счет обычно привязывается к банковской карте или сберегательной книжке:

- Использование карт

более удобно, так как позволяет снимать наличные деньги и производить платежи вне банковского отделения. - Сберегательная книжка

является устаревшим банковским продуктом, однако, некоторые клиенты все еще делают выбор в ее пользу по причине более высокой надежности сохранности денежных средств, так как в отличие от карты, постороннее лицо не сможет воспользоваться чужой сберкнижкой.

Удобство для владельцев лицевых счетов представляет интернет-банкинг. С его помощью можно совершать платежные операции, не выходя из дома. Также в онлайн-режиме можно переводить средства с одного лицевого счета на другой, например, открывать вклады.

Полезен будет лицевой счет и для ИП. В целях осуществления предпринимательской деятельности им необходимо , но выводить с него деньги наиболее выгодно именно на карту, привязанную к лицевому счету.

Отличия лицевых от расчетных и корреспондентских счетов

Банками для ИП и в следующих целях:

- осуществление расчетов с поставщиками;

- поступление средств от клиентов;

- погашение обязательств перед бюджетом;

- иные расчеты в целях осуществления бизнеса.

Именно в цели открытия заключается основное различие между лицевым и расчетным счетом. Лицевой счет не должен открываться для коммерческих целей.

Более того, его использование для расчетов с бизнес-партнерами может привести к проблемам с налоговыми органами, которые могут отказаться признать оплаченные с лицевого счета расходы пригодными для уменьшения налогооблагаемой базы. Да и сами банки не пойдут на осуществление подобных операций, так как Центробанк в своей Инструкции №153И от 30.05.2014г. четко регламентирует открытие для коммерческих целей исключительно расчетных счетов.

В платежных документах, формируемых при совершении операций как по лицевому, так и по расчетному счету, дополнительно фигурирует корреспондентский счет, в отношении которого у клиентов банка также возникают вопросы. Корреспондентские счета открываются банками в других кредитных организациях. В большинстве случаев второй стороной выступает Банк России, либо корреспондентское соглашение заключается между основным подразделением банка и его филиалами. Таким образом, основное отличие корреспондентских счетов от лицевых и расчетных в том, что они открываются исключительно для межбанковских расчетов.

Разделение лицевых счетов описано в данном видеоролике:

Какие существуют отличия между специальными и расчетными счетами

Специальный счет оформляется в одном из 25 разрешенных властями банков. Данный тип банковского счета нужен поставщикам, чтобы участвовать в государственных закупках.

Поставщики хранят на спецсчетах собственные средства, которые автоматически блокируются, когда происходит процесс выявления победителя. Придумано это для того, чтобы выигравшая компания после победы в конкурсе не уклонялась от заключения контракта. После его подписания деньги размораживаются.

У проигравших участников торгов разблокировка наступает почти сразу – в течение 1 часа после рассмотрения заявки заказчиком.

Таким образом, банк, взаимодействуя с электронной торговой площадкой, где проходят торги, блокирует на спецсчете средства поставщика. Это главная функция спецсчета для госзакупок.

Отличия между спецсчетом и расчетником

Как известно, расчетный счет (он же «РКО») предназначен для ведения предпринимательской деятельности. С его помощью отправляются и принимаются платежи от контрагентов согласно заключенным ранее договорам. Все операции при этом происходят в безналичной форме.

Спецсчет и расчетный счет мало чем отличаются между собой. Связано это с тем, что спецсчет – частный случай расчетного счета. Когда сотрудник банка выполняет процедуру по его открытию, он по сути создает расчетный счет с дополнительным функционалом, о котором было написано вначале.

Поэтому специальный счет способен на 100% выполнять те же задачи, что и РКО (оплата налогов, страховых взносов, аренды, получение или перечисление средств за выполненные работы и т.д.).

Несмотря на это, участники закупок не ограничиваются одним только спецсчетом, а пользуются им в связке с РКО. На это есть ряд причин:

- Во-первых, почти у каждой организации и предпринимателя на момент открытия специального счета уже есть РКО.

- Во-вторых, некоторые опасаются, что налоговую инспекцию может не устроить применение спецсчета вместо обычного расчетного.

- В-третьих, за минимальным остатком на спецсчете, необходимым для блокировки, труднее следить, если с него регулярно производятся расходы.

Управление и отслеживание событий также осуществляется с помощью общих инструментов. Это не только интернет-банк, где расчетный и специальный счета расположены рядом в одном списке, но и одинаковые SMS-сообщения о списании или пополнении.

Также, как и на некоторых тарифах по РКО, на остаток по специальным счетам начисляются ежемесячные проценты.

Можно ли отличить спецсчет по номеру

Короткий ответ – нельзя. Так как спецсчет от расчетного фактически ничем не отличается, то генерация его номера происходит по общим правилам формирования номеров РКО.

Так номер любого расчетного и специального счета всегда начинается с восьми первых одинаковых цифр: либо «40802.810», либо «40702.810» (зависит от того ИП это или ООО). Далее за ними идет одна цифра, означающая контрольную сумму (проверочный код), по которой программы вычисляют корректность введенного номера. Следующие четыре цифры – номер отделения, открывшего счет банка. Последние семь цифр – номер счета внутри отделения.

Таким образом разницы между номерами специальных и расчетных счетов нет. А значит отличить их методом сравнения или расшифровки не удастся.

На портале госзакупок в едином реестре поставщиков также не содержится информации о специальных счетах. Поэтому воспользоваться этой базой данных для проверки также не получится.

Расчетный и специальный в одном лице

Есть банки, которые вместо открытия отдельного спецсчета, создают расчетный с функцией специального (сразу два в одном). К ним относятся: Совкомбанк, Санкт-Петербург и ВБРР.