Что такое акции и как они работают

Акция – ценная бумага, дающая своему держателю право на получение некоторого дохода предприятия, имеющего статус акционерного общества (АО). Также в полномочия покупателя входит управление этим АО соизмеримо его доле.

Если описывать принцип работы этих ценных бумаг своими словами, то:

- Компании требуется финансовая поддержка.

- Она продает свои активы, как доли предприятия.

- Частное или юридическое лицо выкупает часть активов или их полный пакет, становясь полноправным или одним из нескольких совладельцев компании.

- АО работает на денежные средства, вложенные акционерами.

- Каждое лицо, выкупившее долю АО, получает дивиденды (прибыль) в определенном соотношении количества приобретенных ценных бумаг.

Число участников АО не ограничено.

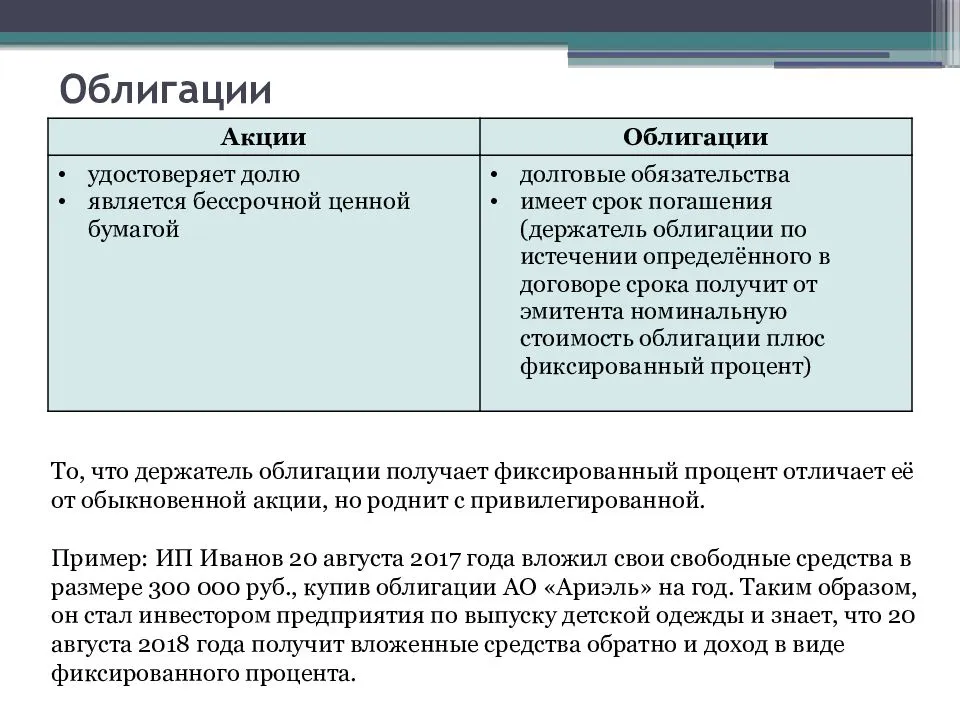

Сущность акций и облигаций

Многие инвесторы прибегают к формированию инвестиционного портфеля, что позволяет соотнести доходность и риск по имеющимся в активе ценным бумагам. Основу портфеля составляют облигации и акции крупных стабильно функционирующих компаний. Облигации так же могут быть выпущены крупными корпорациями или государством.

Облигации представляют собой документально оформленные отношения займа. Эмитент с помощью долговых обязательств привлекает денежные средства и капитал для собственных нужд. Покупатель облигации отдаёт свои финансы в пользование эмитенту. При этом покупатель заранее знает дату, когда ему будут возвращены средства, норму прибыли размер суммы. Эмитент может рассчитать доходность своего инвестиционного проекта для целей возврата денежных средств покупателям.

Доход по облигациям может быть:

- Купонный, рассчитываемый, как процент от номинальной стоимости облигации.

- Дисконтированный доход складывается из разницы цены приобретения облигации, которая устанавливается ниже номинальной и ценой обратного выпуска равной номиналу.

- Плавающий процент привязан к межбанковскому курсу.

- Облигация с амортизацией предполагает регулярные выплаты эмитентом в пользу держателя части номинала и процентной ставки.

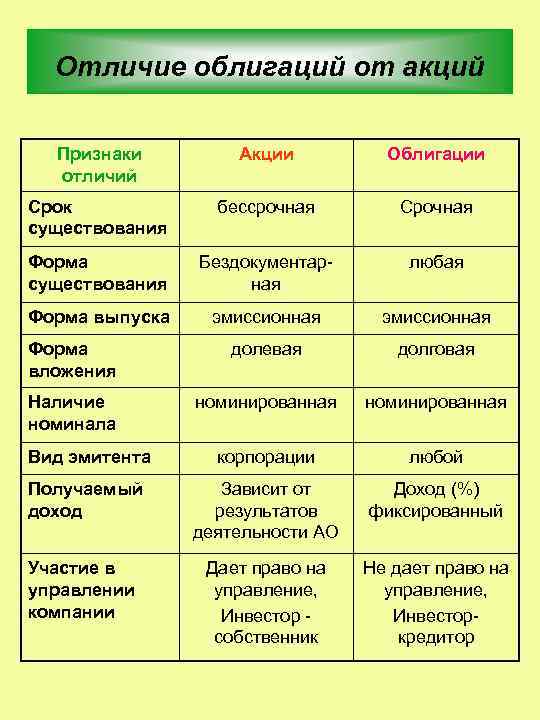

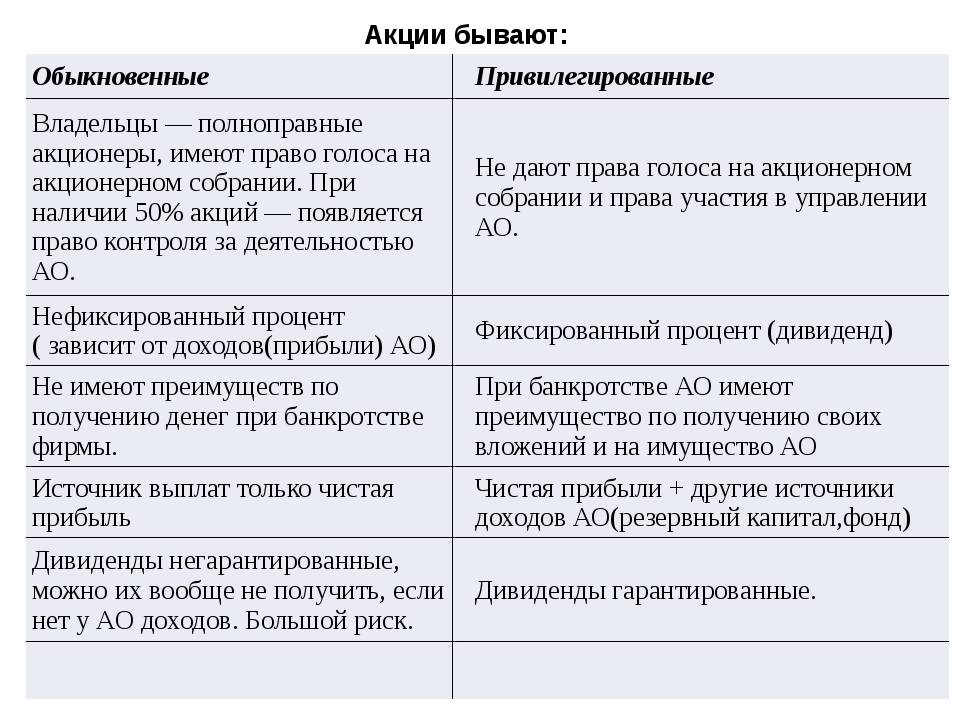

Акция – это эмиссионный фондовый инструмент, который предоставляет своему владельцу право на получение определённого дохода, либо право на управление имуществом, либо на получение денежной компенсации в случае ликвидации объекта хозяйствования. Выделяют два вида акций – привилегированные и обыкновенные. Первые предполагают, что владелец имеет преимущественное право на получение дохода, при этом права на управление могут быть урезаны. Дивиденды по таким акциям могут выплачиваться не только из прибыли, но и из других источников, закреплённых уставом.

Замечание 1

Обыкновенные акции дают право на управление. Кроме того, они позволяют владельцу участвовать в распределении прибыли. То есть, дивиденды обыкновенных акций выплачиваются из чистой прибыли.

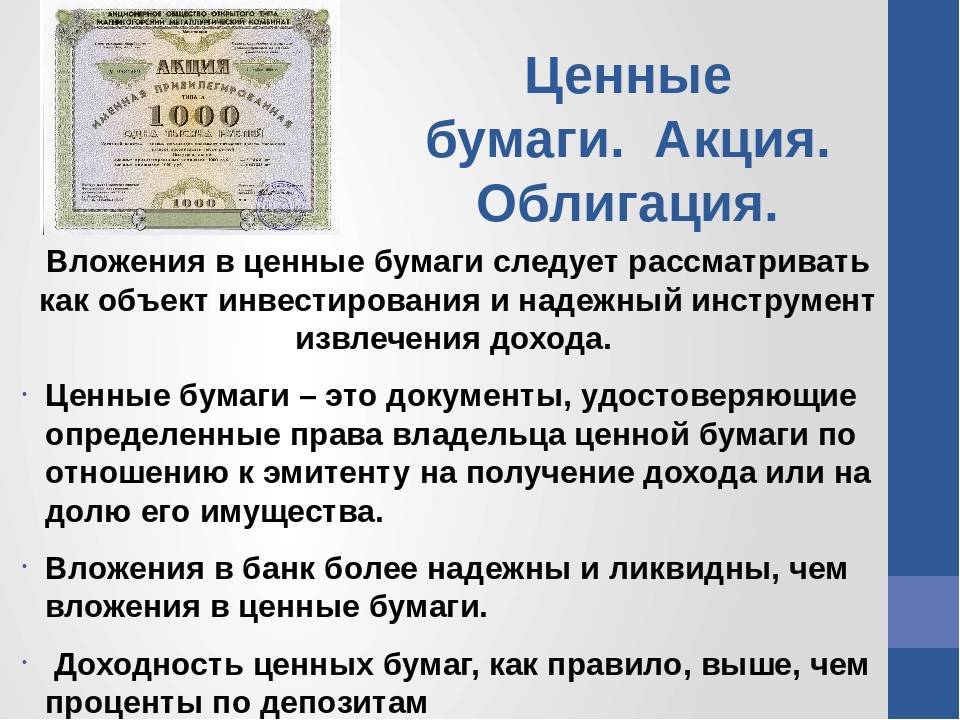

Инвестирование в облигации

Облигация это долговая ценная бумага подтверждающая факт того, что её эмитент взял у вас деньги в долг. По сути это некоторый аналог расписки, только выдаётся эта расписка не конкретным человеком, а целой компанией или даже государством. И выдаётся она не конкретно кому-то, а выпускается на серийной основе (осуществляется её эмиссия).

Можно сказать, что облигация это простой способ взять денег в долг без залогов и поручителей. Когда компании требуются деньги, например, для внедрения новых производственных мощностей или проведения научных исследований, другими словами, для дальнейшего своего развития, возникает потребность в кредитовании. Можно конечно обратиться в банк, но там обязательно потребуется залог. А можно просто взять и выпустить облигации на требуемую сумму.

Все облигации можно разделить на два основных вида (в зависимости от того в какой форме по ним выплачивается доход):

- Купонные облигации;

- Дисконтные облигации.

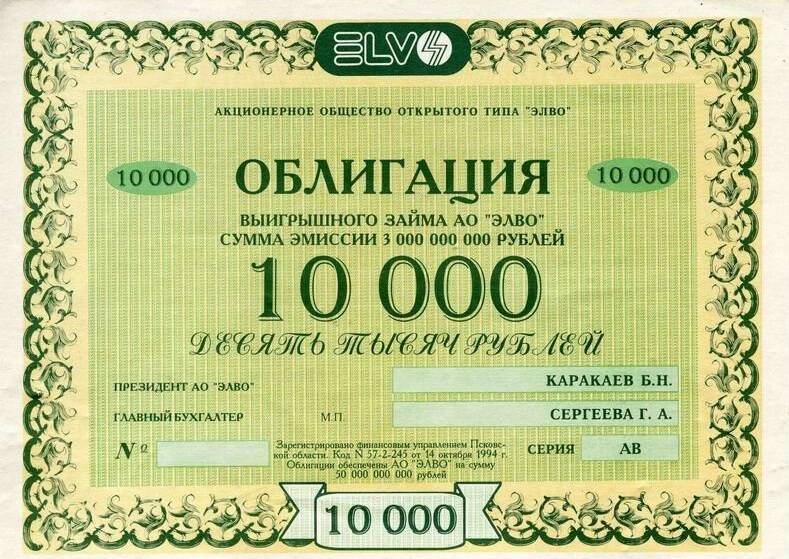

Прибыль по купонным облигациям получается за счёт установленной процентной ставки от их номинальной стоимости. Эта ставка может быть как фиксированной, так и плавающей. При фиксированном проценте вы заранее знаете тот уровень дохода, который получите в результате обладания облигацией. Плавающая же ставка, как правило, привязывается к чему либо (к ставке Центрального банка или, например, к ставке LIBOR), а потому не позволяет точно предсказать уровень дохода по таким облигациям.

Купонными такие облигации называются с тех пор, когда они выпускались на бумажном носителе и имели отрывные корешки – купоны по которым в заданные промежутки времени выплачивались проценты.

Прибыль по дисконтным облигациям получается за счёт того, что стоимость их приобретения заведомо ниже номинальной (стоимости погашения) на заранее определённую величину. То есть, они приобретаются с дисконтом, отсюда и название.

Допустим, если вы покупаете дисконтную облигацию сроком на пять лет за 10000 рублей, то по истечении указанного срока вы сможете продать её, например, за 15000 рублей (в зависимости от её номинала). Впрочем, для того чтобы получить по ним прибыль, вовсе не обязательно дожидаться установленного срока погашения. Дисконтная облигация это, как правило, достаточно ликвидный актив, который можно в любой момент продать на бирже. И чем ближе при этом будет срок их погашения, тем ближе к номиналу будет цена таких облигаций.

Преимущества и недостатки инвестирования в облигации

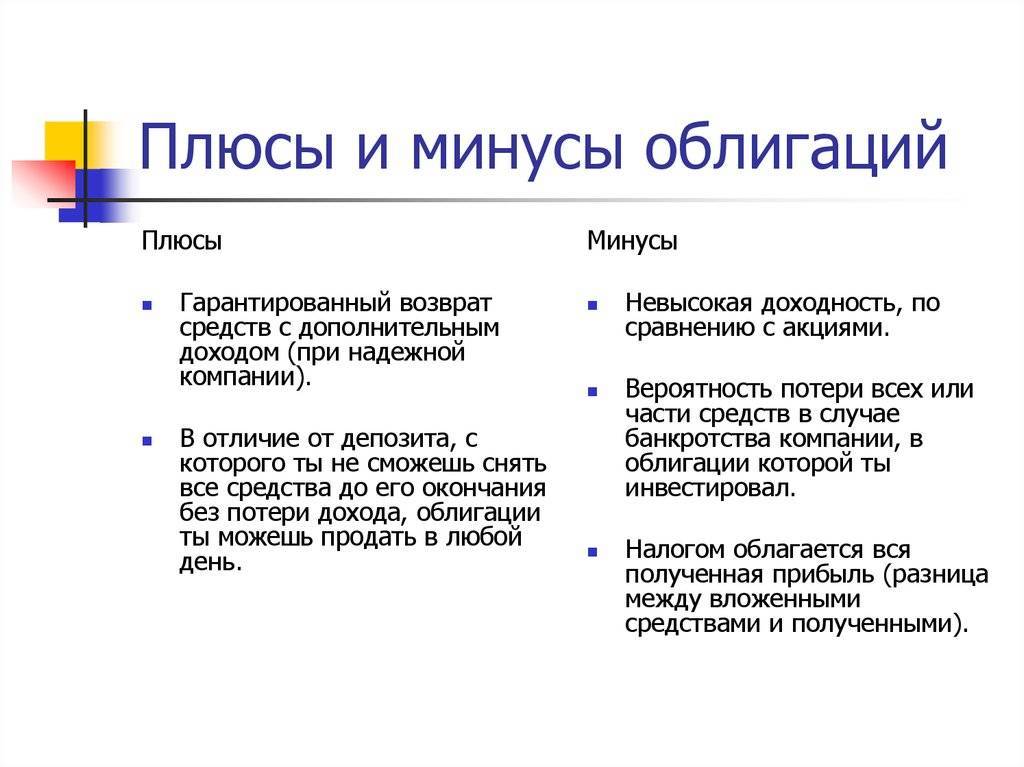

Преимущества:

- Минимальный риск. Владелец облигации не беспокоится о том, что она понизится в цене, так как по самой природе своей это простое долговое обязательство с гарантированным процентом прибыли по нему. То есть, эмитент облигации (в роли которого могут выступать банки, коммерческие компании или даже государство) обязуется погасить свой долг перед её держателем (возникший в тот момент времени, когда облигация была куплена), плюс выплатить ему определённые проценты;

- Можно инвестировать в облигации, номинированные в иностранной валюте и получать, таким образом, доход, намного превышающий банковский процент по валютным вкладам;

- Выплаты по облигациям всегда осуществляются в приоритетном порядке (перед выплатами по обыкновенным и даже по привилегированным акциям). Это касается, в том числе, и выплат осуществляемых в случае банкротства эмитента;

- Это достаточно ликвидный финансовый инструмент, который в случае необходимости можно продать на бирже раньше установленного срока погашения;

- Доход, полученный от некоторых видов облигаций, не подлежит налогообложению.

Недостатки:

- Сравнительно низкая доходность. Прибыль по облигациям, хотя и превышает, например, процент по банковскому депозиту, но заметно уступает акциям. Это можно назвать своего рода платой за их надёжность;

- Облигация не даёт своему владельцу ни доли в бизнесе компании, ни прав по управлению ею. Это просто долговое обязательство;

- В отличие, например, от банковского депозита, деньги, вложенные в облигации, не подлежат действию программы обязательного страхования вкладов. Это означает, что в случае дефолта эмитента можно их потерять. Однако в случае с акциями ситуация аналогичная.

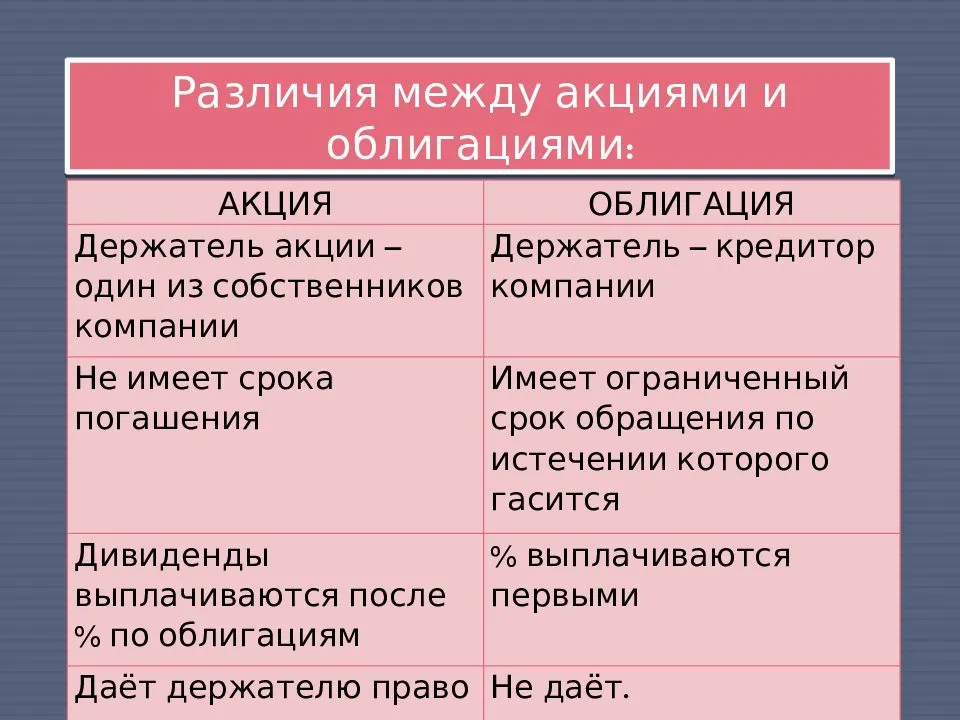

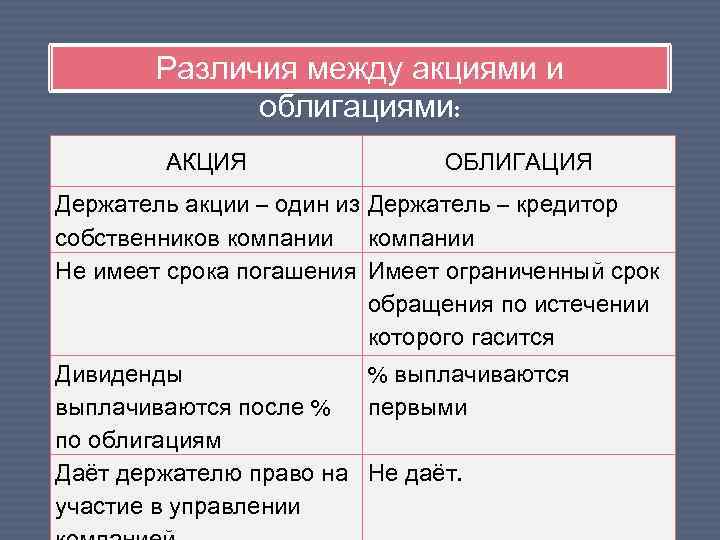

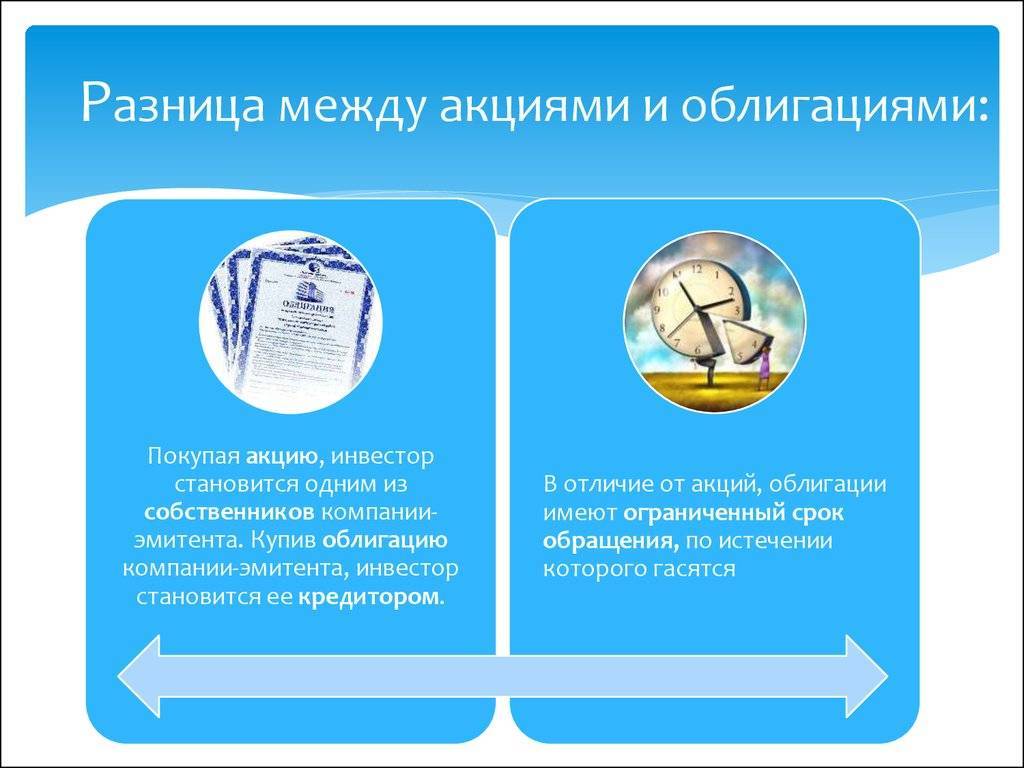

Понятие акций и облигаций — в чем разница

акционерные общества как публичные

Ценные бумаги публичного акционерного общества (ПАО) предоставляют акционеру владеть долями в принадлежащем ПАО имуществе и получать дивиденды, выплачиваемые из прибыли от предпринимательской деятельности организации.

Владение акциями предполагает, что акционер участвует в голосовании на общем собрании выпустившего их эмитента. Какая часть имущества принадлежит акционеру после ликвидации предприятия, определяется пропорционально количеству голосов.

После первичного размещения стоимость финансовых инструментов на бирже может увеличиваться или уменьшаться, в зависимости от состояния инвестиционной атмосферы на рынке. Все риски, связанные с падением стоимости произведенных инвестиций несут акционеры, и их величина ограничиваются суммой потраченных денег на покупку ценных бумаг.

Акции свободно обращаются на бирже, но принесет ли их продажа прибыль или убыток, предсказать невозможно.

Что , можно объяснить простым языком: это долговые договора, выпущенные эмитентом с целью финансирования объектов своей хозяйственной деятельности, которые в перспективе будут приносить прибыль. Эти договора обязывают организацию, выпустившую долговые обязательства, в назначенный срок погасить их.

Прибыль инвестора состоит из купонного дохода и дисконта. Первый представляет собой периодические выплаты несколько раз в год в заранее объявленном размере, а второй, — разницу между стоимостью при размещении и выкупе долговых обязательств.

Прибыль инвестора состоит из купонного дохода и дисконта. Первый представляет собой периодические выплаты несколько раз в год в заранее объявленном размере, а второй, — разницу между стоимостью при размещении и выкупе долговых обязательств.

Облигации могут иметь фиксированную ставку и плавающую, которая может колебаться в зависимости от изменения ставки рефинансирования, ставок межбанка и других финансовых составляющих фондового рынка. Использование плавающей процентной ставки бывает выгодно как заемщику, так и кредитору.

Заемщик получает кредит под меньший процент, чем он заплатил бы банку. При уменьшении индикатора, к которому привязан процентный доход кредитора, уменьшается плата за кредит. В обратной ситуации кредитор получает больший доход, чем тот, на который он рассчитывал первоначально. Около 30% кредитного рынка получает доход от плавающей ставки.

Долговые обязательства являются одним из механизмов кредитования, при котором доход инвестора и затраты эмитента заранее установлены. При этом упрощается процедура перехода права требования к другому кредитору. Эти долговые обязательства бывают разной продолжительности: кратко-, средне- и долгосрочными, 1-30 лет. Доходность по ним ниже, но при наступлении банкротства владельцы долгов получают компенсацию в первую очередь.

Долговые обязательства являются одним из механизмов кредитования, при котором доход инвестора и затраты эмитента заранее установлены. При этом упрощается процедура перехода права требования к другому кредитору. Эти долговые обязательства бывают разной продолжительности: кратко-, средне- и долгосрочными, 1-30 лет. Доходность по ним ниже, но при наступлении банкротства владельцы долгов получают компенсацию в первую очередь.

Зачем покупают акции?

Ну а теперь давайте выясним, какие цели преследуют держатели акций, когда формируют свой инвестиционный портфель ценных бумаг:

- Преимущественное число вкладчиков инвестируют свой капитал в акции простого вида, преследуя при этом исключительно спекулятивные цели. Их волнует, как подороже перепродать приобретенные бумаги в будущем. Стоит сказать, что спекулятивная прибыль от таких операций зачастую в разы выше, нежели дивиденды, получаемые акционерами компании. Что выгоднее – разово получить сверхдоход от продажи или иметь стабильный пассивный доход в виде небольших дивидендов – решать только вам

- При выборе типа акций все зависит от того, какой инвестиционной стратегии придерживается вкладчик. К примеру, если вы готовы рисковать ради получения более высокого дохода от владения ценной бумагой, то вам имеет смысл приобретать простые акции. Если же риск – это не ваше, вы придерживаетесь принципа «тише едешь — дальше будешь», то вам подойдут привилегированные акции с несколько меньшей доходностью. Те, кто теряется, что лучше приобрести, — простые или привилегированные акции, должны понимать, что обычные акции обеспечивают более высокие дивиденды, но шансов на получение этого вида дохода у вас будет больше, если вы выберете привилегированные акции.

Так как сегодняшний обзор нацелен на то, чтобы рассказать вам все азы торговли акциями для начинающих, думаю, будет не лишним сказать о рыночной стоимости этой ценной бумаги. Именно этот критерий интересует всех инвесторов. Рыночная цена формируется во время торгов на фондовом рынке под влиянием спроса и предложения на определенные ценные бумаги.

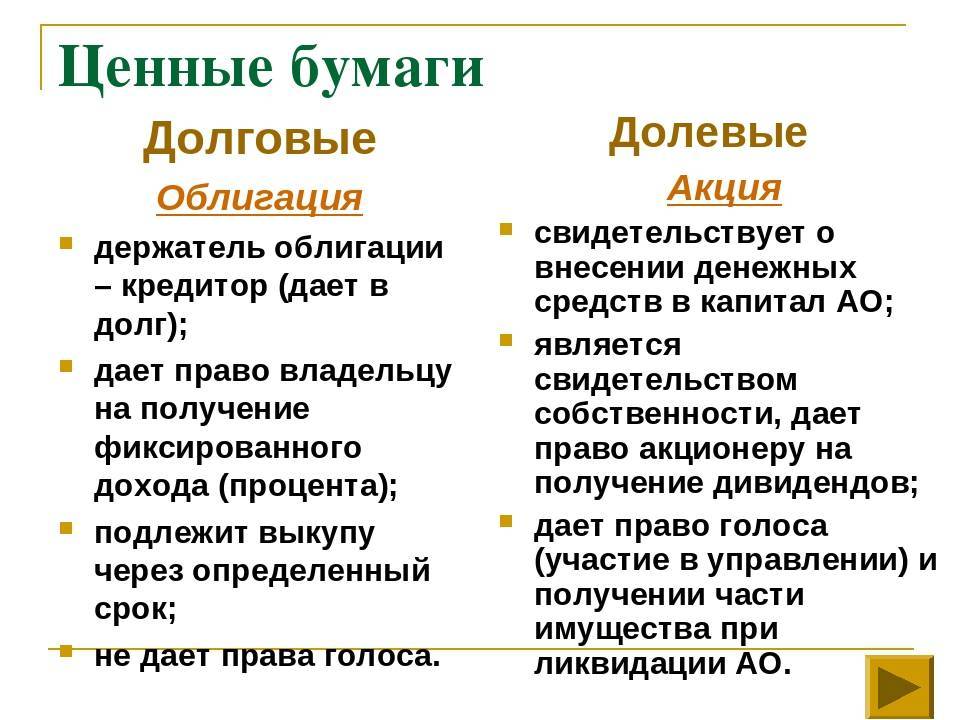

Что такое облигация

Облигация — долговая ценная бумага, подтверждающая, что её владелец одолжил денежные средства тому, кто выпустил ее в обращение (эмитенту) и имеет право через определённый период времени вернуть вложенные деньги и премию (сумму процента), величина которой является фиксированной.

Выпуск денег, ценных бумаг называется эмиссией, а тот кто выпускает — эмитентом. Облигации выпускаются на определенный срок, поэтому является срочной долговой ценной бумагой. Их могут выпускать крупные коммерческие предприятия, так как это один из вариантов финансирования бизнеса. Помимо корпораций эмитентом часто выступает именно государство (муниципальные образования) и проценты по облигациям в этом случае обычно достаточно высокие. Поэтому они, как правило, являются довольно выгодным способом вложения денег.

Облигация даёт право на:

- безусловный возврат всей суммы по истечению срока;

- получение процента.

Также она предоставляет преимущественное право на приобретение имущества в случае банкротства

Но перед тем, как начать инвестировать важно понимать, что наличие у вас облигации не предоставляет вам право голоса в управлении компанией

В сущности инвестор, приобретая облигацию, предоставляет займ, то есть выступает кредитором, а эмитент, в свою очередь, обязуется вернуть ему деньги с заранее оговоренным процентом, являющимся ее купонным доходом.

Пример 1

Вы купили облигацию и, например, через год вам вернут денежные средства с процентами, которые вы заранее обговорили, например, он может составлять 10%.

Облигации бывают:

- краткосрочными;

- среднесрочными;

- долгосрочными.

Налогообложение ценных бумаг

Напоследок рассмотрим два других различия, не обозначенных выше. Вопросы налогообложения напрямую не связаны с сутью акций и облигаций как финансовых инструментов, но обязательно должны быть учтены при принятии тех или иных инвестиционных решений.

С любых доходов физического лица (резидента РФ) на Московской бирже взимается подоходный налог 13%. Это относится и к курсовой разнице при продаже акций, и к дивидендному доходу, и к выплатам по купонам облигаций.

В рамках ИИС можно воспользоваться одним из двух типов налогового вычета. Тип А с вычетом на взнос предполагает возврат НДФЛ от внесенной на счет суммы в рублях, но не более 52 000 рублей в год. В этом случае доход от операций с ценными бумагами облагается налогами на общих основаниях.

Для получения возврата этого типа инвестор должен иметь белую зарплату или иной официальный доход. Скажем, если инвестор заработал за 2018 год 300 000 рублей, то вернуть в виде налогового вычета за этот год сможет не более 39 000 (независимо от того, внесет на счет 300 тысяч или больше). Т.е. вернуть можно не больше, чем отдал государству с зарплаты.

Тип Б с вычетом на доход дает возможность освобождения от уплаты НДФЛ от операций с суммой до 1 млн. руб. в год. Единственное исключение – дивиденды, с них в любом случае будет удержан налог.

Налоги на биржах США

При инвестировании на биржах США ситуация другая. При получении дивидендов от акций или фондов акций США будет удержано 10% налога с дивидендов. Оставшиеся 3% нужно будет доплатить в России, пересчитав прибыль по курсу в рублях и указав ее в налоговой декларации. Если же фонд реинвестирует дивиденды, то выплаты на счет не поступают и платить налог не нужно.

Купонный доход облигаций для нерезидентов (в том числе россиян) налогом не облагается. Однако если вы купите биржевой фонд облигаций, то по правилам биржи купленные паи будут считаться паями акций, а их доход – дивидендным (хотя базовый актив фонда это облигации). В результате брокер удержит 10% налога по дивидендам, однако в конце года может провести перерасчет и возвратить сумму налога или ее большую часть.

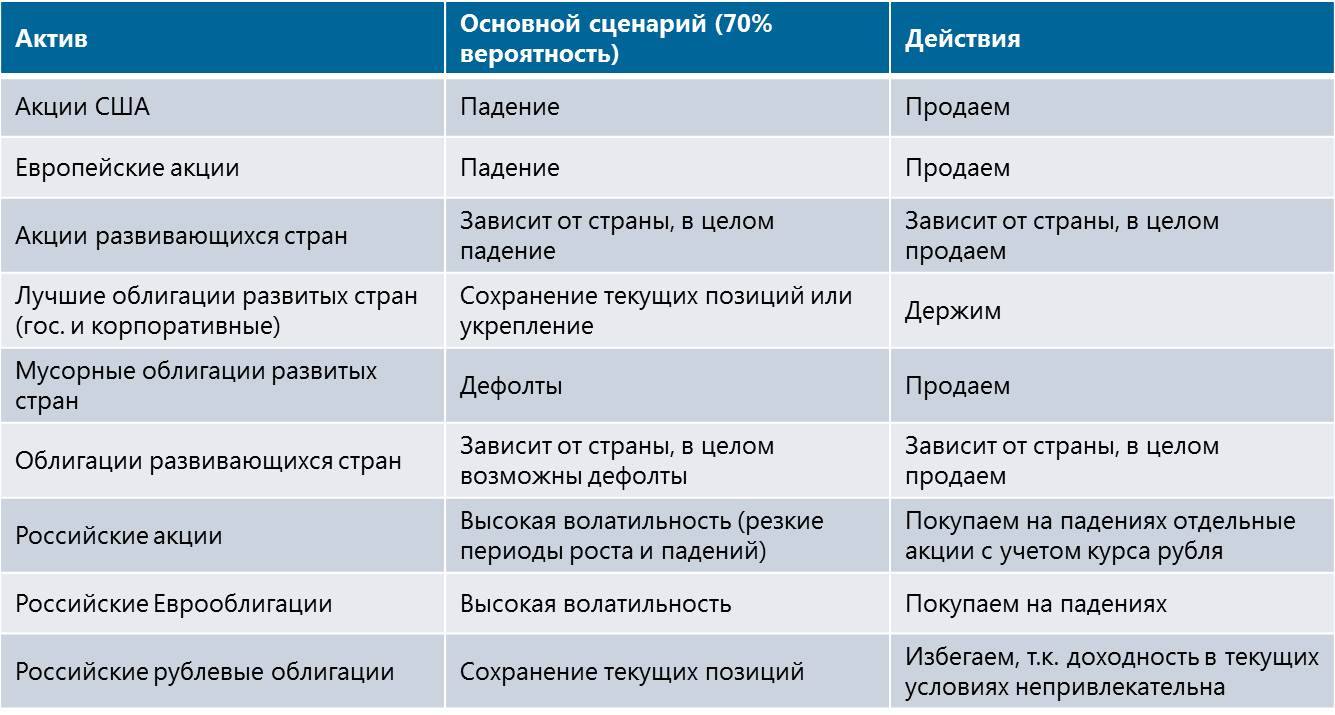

Способность и готовность принимать риск

Есть два фундаментальных фактора, от которых зависит, как следует распределять портфель между акциями и облигациями: ваша способность принимать риск и ваша готовность принимать риск.

В целом вы можете принимать более высокий риск, если исполнение обязательств наступает в относительно отдаленном будущем. По мере накопления активов, покрывающих обязательства, ваша способность принимать риск возрастает.

Готовность принимать риск — это исключительно вопрос предпочтений. Некоторые инвесторы могут выносить взлеты и падения рынка без лишних волнений.

Но если волатильность вашего портфеля не дает вам спать по ночам, вы, возможно, приняли на себя более высокий риск, чем можете вынести.

Другие ценные бумаги

Если у вас есть желание разбираться в других инвестиционных инструментах, можно инвестировать не только в акции и облигации. На московской бирже можно купить валюту (доллары или евро). В случае девальвации рубля вы сможете много заработать, как было в 2014-2017 годах. Также можно покупать фьючерсы на природные ресурсы: золото, серебро, платина и так далее. Самыми популярными являются фьючерсы на нефть, цена которой сильно меняется.

На российских биржах торгуются облигации, номинированные в долларах и евро (еврооблигации), доход по которым валютный. Есть и индексы иностранных акций (Америка, Австралия, Германия и Великобритания). При внимательном изучении эти инструменты являются хорошим объектом для инвестирования денег.

Риски – облигации или акции.

Самый большой риск инвестиций в акции – это снижение стоимости акций после их покупки. Есть несколько причин, по которым цены на акции колеблются, но, если результаты деятельности компании не соответствуют ожиданиям инвесторов, ее цена акций может упасть. Учитывая многочисленные причины, по которым бизнес компании может упасть, акции, как правило, более рискованны, чем облигации.

Облигационные риски.

Облигации, как правило, более стабильны, чем акции в краткосрочной перспективе, но этот более низкий риск обычно приводит к более низкой доходности, как отмечалось выше. Облигации, такие как ОФЗ, практически не подвержены риску, поскольку эти инструменты поддерживаются правительством России.

Корпоративные облигации, с другой стороны, имеют очень разные уровни риска и доходности. Если компания имеет более высокую вероятность обанкротиться и поэтому не может продолжать выплачивать проценты, ее облигации будут считаться гораздо более рискованными, чем облигации компании с очень низкой вероятностью обанкротиться. Способность компании погасить долг отражается в ее кредитном рейтинге, который присваивается такими кредитными рейтинговыми агентствами, как Moody’s и Standard & Poor’s.

Подробнее про рейтинговые агентства читайте в нашей статье.

Корпоративные облигации можно разделить на две категории: облигации инвестиционного класса и высокодоходные облигации.

- Инвестиционный класс. Более высокий кредитный рейтинг, более низкий риск, более низкая доходность.

- Высокодоходные (также называемые мусорными облигациями). Более низкий кредитный рейтинг, более высокий риск, более высокая доходность.

Эти различные уровни рисков и доходности помогают инвесторам выбирать, в какую часть каждого из них инвестировать – иначе это называется созданием инвестиционного портфеля. Акции и облигации играют разные роли, которые могут дать наилучшие результаты, когда они используются в качестве дополнения друг к другу.

Инвесторы, стремящиеся к более высокой доходности, должны делать это, инвестируя в большее количество акций, а не покупая более рискованные инвестиции с фиксированным доходом. Основная роль фиксированного дохода в портфеле заключается в диверсификации от акций и сохранении капитала, а не в достижении максимально возможной доходности.

Чем отличаются стратегии инвестирования

Понятие и характеристики акций

Акция — это долевая ценная бумага, подтверждающая право ее обладателя на определенную долю имущества компании, долю в акционерном бизнесе. Приобретая ее, инвестор автоматически становится одним из акционеров коммерческой организации. Вместе с этим статусом он получает возможность участия в принятии коллективных решений о развитии компании.

Также он может претендовать на получение части прибыли фирмы в виде дивидендов, если такое поощрение акционеров предусмотрено корпоративным уставом и решениями руководства. Право голоса и получения прибыли пропорционально доле в акционерном капитале, которую предоставляет ему купленный пакет акций.

Акции выпускаются компаниями, практикующими акционерную форму хозяйствования и распределения уставного капитала. Инвесторы могут приобретать их напрямую у эмитента или действующих акционеров, но наибольшее число бумаг такого типа продается и покупается на фондовых биржах, где происходит их свободный оборот.

Чаще всего акции делят на два вида:

- Обыкновенные или простые, дающие обладателю право участвовать в общем собрании акционеров, голосовать на нем, получать дивиденды, а также претендовать на долю имущества при ликвидации компании.

- Привилегированные, дающие приоритет при получении дивидендов и ликвидационных выплат, но ограничивающих владельцев в управленческих полномочиях. По привилегированным акциям размер дивидендов четко определен и обычно гарантирован даже при отсутствии у компании прибыли. Но обладатель таких бумаг не имеет права голоса на общих собраниях акционеров, за исключением определенных случаев, затрагивающих его собственные интересы.

Заработок на акциях складывается из двух основных видов дохода:

- прибыль при перепродаже актива, образующаяся из разницы цены покупки и продажи;

- дивидендные выплаты (если они предусмотрены).

Также доход по акциям можно получить при наличии курсовой разницы. Положительное сальдо может образоваться даже при убыточной реализации актива или продаже его «в ноль», если он приобретался за иностранную валюту и за время обладания им валютный курс изменился.

Во что лучше инвестировать в акции или облигации

Правильного ответа на этот вопрос не существует. Это абсолютно разные инструменты.

Перед вложением средств в ценные бумаги, нужно внимательно изучить риски, определить размер предполагаемого результата от инвестирования.

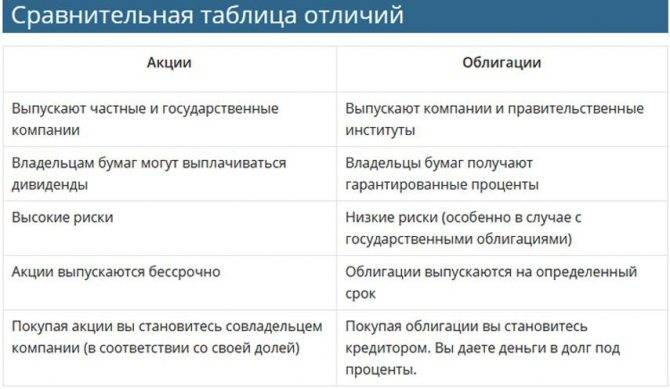

Преимущества и недостатки каждого способа инвестирования

В следующей таблице приведены принципиальные преимущества и недостатки.

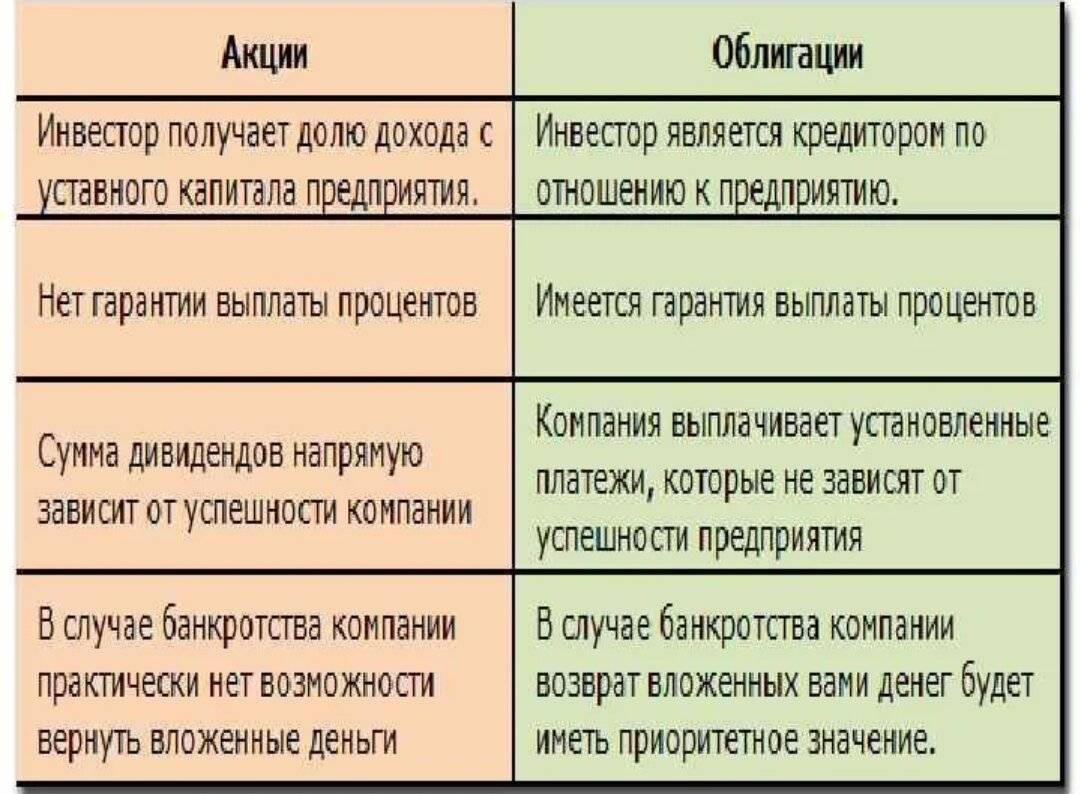

| Сравнительная характеристика | Акции | Облигации |

| Гарантия получения прибыли и возврата вложений | Нет | Да |

| Право на голоса при решении управленческих вопросов о развитии компании | Да | Нет |

| Активность биржевых торгов и изменения стоимости ценных бумаг | Высокая мобильность цены | Низкая мобильность цены |

| Величина рисков при инвестировании | Высокая | Низкая |

| Вероятность увеличения капитала | Высокая | Низкая |

Акции позволяют активно участвовать в биржевых торгах и управленческих решениях компании. Облигации же позволяют получить фиксированный доход с минимальными рисками.

И все же что лучше выбрать

Для инвесторов, которые обладают высокой финансовой грамотностью предпочтительнее остановить свой выбор на приобретении акций. Этот вид ценных бумаг обладает высокой мобильностью в рамках биржевых торгов и может подарить внушительный доход.

Облигации же можно назвать менее рискованным вложением. Они более надежны, но не дадут заоблачных доходов. Приобретение этой ценной бумаги рекомендуется лицам, которые не хотят ввязываться в торги на бирже и процессы управления организацией.

Облигации гарантируют возврат средств и получение небольшого процента к ним в качестве бонуса. Оптимальным выбором можно считать создание портфеля ценных бумаг. Причем выбирать организации необходимо из различных отраслей. Это повысит уровень надежности вложений.

https://youtube.com/watch?v=ypiyZUhrEB0

Как их приобрести

Есть несколько способов покупки ценных бумаг:

- Брокерский счет. Предпочтение лучше отдавать надежным брокерам, имеющим небольшие проценты за совершение операций по сделкам.

- Индивидуальный инвестиционный счет. Открыть его можно также через брокера. Он дает существенный бонус в виде возможности вернуть налоговый вычет в размере 13%. Правда для его получения необходимо будет продержать деньги на счету в течение 3 лет. Максимальная сумма на счету может составлять 1 млн. руб. Налоговый вычет можно получить только с 400 тыс. руб. в год.

- Приобрести пай в ПИФе (паевой инвестиционный фонд) через управляющую компанию. ПИФ содержит внушительный портфель из акций и облигаций различных организаций в нескольких отраслях. Доходность вложенных средств будет под присмотром профессионалов. За это придется отдать внушительную комиссию, в размере от 1.5 до 2%. Кроме этого пай можно разместить на индивидуальном инвестиционном счету и получить за него налоговый вычет.

Загрузка …

Каждый из способов имеет свои достоинства и недостатки для покупателя. Определить, что выгоднее, может только сам инвестор. ИИС и брокерские услуги можно рекомендовать лицам, обладающим высокой финансовой грамотностью, способным следить за курсом ценных бумаг. Пай в ПИФе подойдет для лиц, не желающих обременять себя излишней головной болью.

Приобретение облигаций позволяет получить прибыль, превышающую доходность банковских вкладов. В настоящее время можно заработать до 21% годовых на этом типе ценных бумаг. С процессом приобретение придется повозиться, но результат стоит того. Акции же позволяют получить больше, но и не гарантируют возврат вложенных средств.

Повышайте финансовую грамотность вместе со мной, подписывайтесь и делитесь информацией с друзьями, если она оказалась полезной.

Облигации

СРОКИ ОБРАЩЕНИЯ

Акция является бессрочной ценной бумагой, то есть существует до ликвидации акционерного общества.

Облигации выпускаются на срок, определяемый эмиссионными документами.

В результате, при принятии инвестиционного решения в части инструмента инвестиции, взвешиваются все плюсы и минусы акций и облигаций в приложении к частной ситуации каждого инвестора

Единого, «правильного», решения нет, и во внимание нужно принимать множество индивидуальных факторов. После определения вида инвестиционного инструмента нужно сделать выбор среди множества доступных на рынке ценных бумаг

Несколько рекомендаций полезных при выборе конкретного выпуска облигаций для инвестиции предлагается здесь.