Что лучше выбрать — КАСКО или ОСАГО?

При определении важности заключения того или иного договора необходимо руководствоваться многими аспектами. При этом нужно помнить, что согласно закону и правилам дорожного движения все лица, участвующие в дорожном движении, обязаны иметь при себе действительный полис ОСАГО

При этом стоит учитывать такие аспекты:

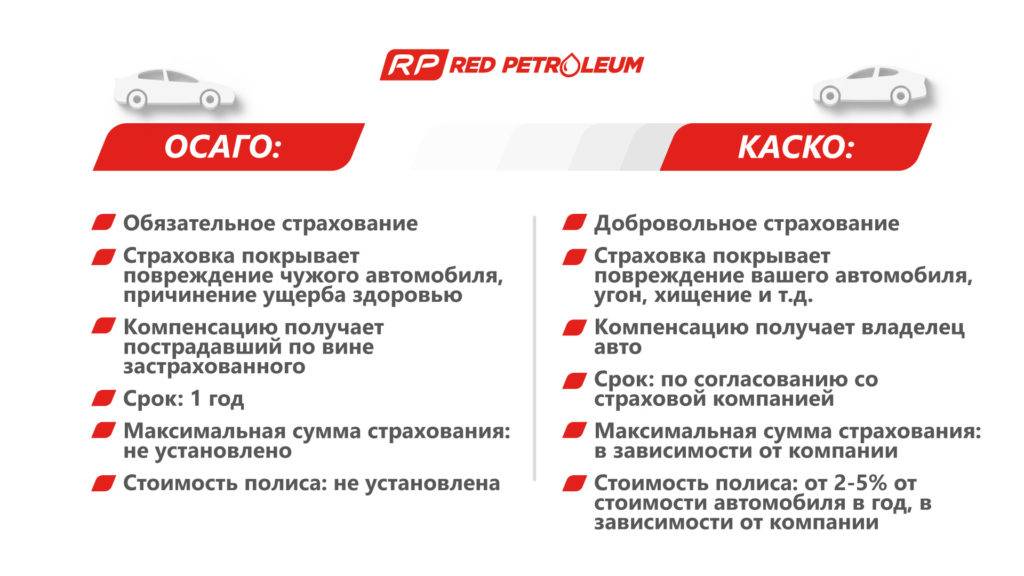

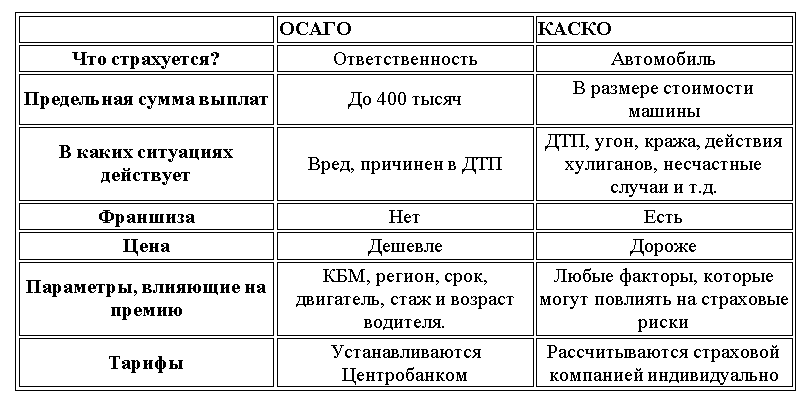

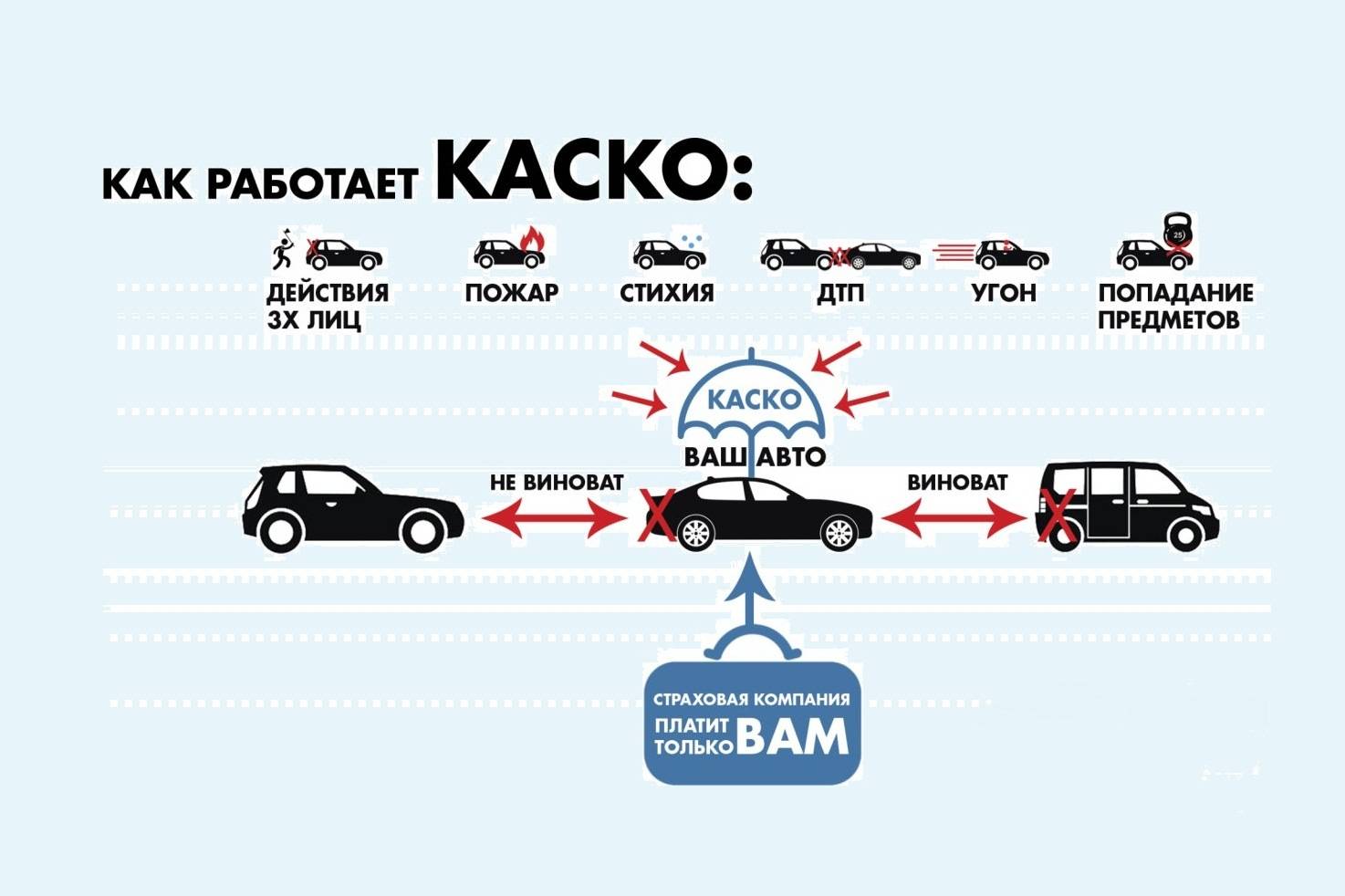

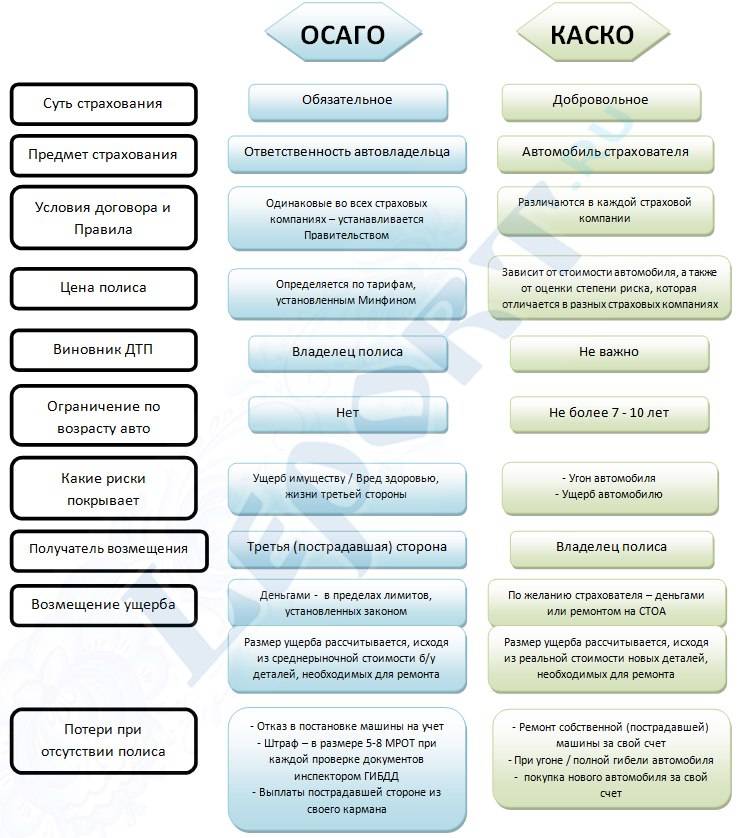

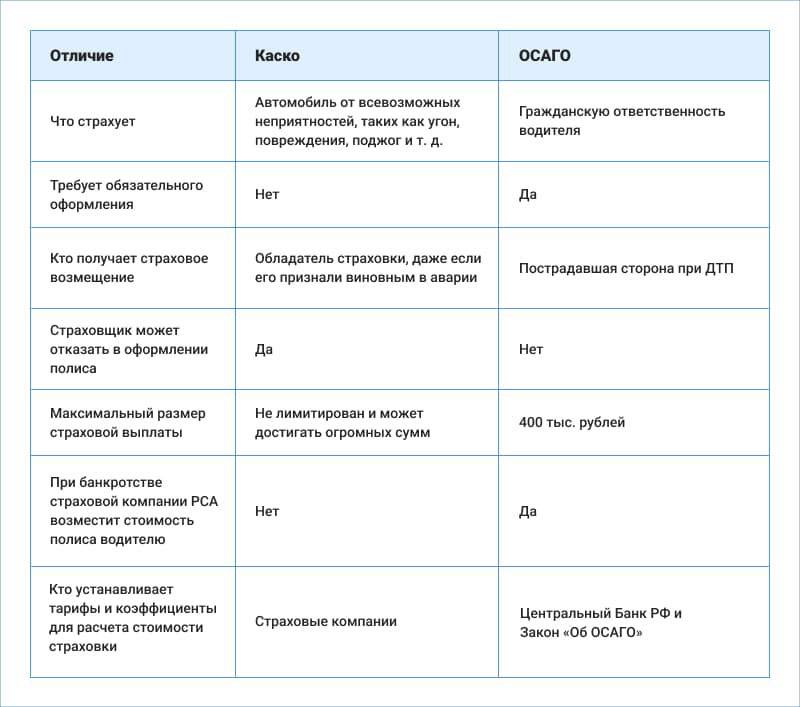

- КАСКО страхует имущество и его сохранность;

- ОСАГО страхует исключительно ответственность перед третьими лицами;

- КАСКО имеет намного выше стоимость;

- ОСАГО имеет граничный предел в выплатах (составляет 400,000 рублей)

- КАСКО является добровольным;

- выплаты по ОСАГО гарантируются государством;

- и другие, возникающие при подписании сделки.

Поэтому, при возникновении вопроса, что стоит выбрать, вопрос о выборе между ними не стоит. Правильнее было бы поставить вопрос, а есть ли необходимость заключать КАСКО? Ведь стоимость его довольна высока, но при этом это не отменит необходимость заключать договор ОСАГО.

Преимуществом заключением двух видов соглашений является то, что можно обезопасить себя в двух случаях. И застраховав ответственность и застраховав свой автомобиль, можно точно спать спокойно и не переживать за автомобиль.

Исходя из выше сказанного, можно сделать вывод, что полисы ОСАГО и КАСКО очень разные между собой. При этом КАСКО может дополнять ОСАГО в плане обеспечения сохранности автомобиля, которым пользуется страхователь.

Необходимость всегда иметь с собой полис страхования ответственности, который основывается на букве закона, в свою очередь заключение страхового соглашения в виде КАСКО — является сугубо индивидуальным и добровольным решением. Также стал понятен круг лиц, которым полагаются страховые выплаты по каждому из полисов страхования.

Выплаты

В случае наступления страхового случая, виды которых должны быть прописаны в договоре, страхователь или выгодоприобретатель имеет право на получение денежного возмещения на восстановление автомобиля – страховую выплату.

Порядок и размер

Существуют предельные размеры выплат:

- по ОСАГО это 400 тыс. руб.;

- по КАСКО – обычно не больше стоимости автомобиля, при этом из стоимости машины вычитается стоимость остатков и амортизация.

Особенности произведения выплат по ОСАГО:

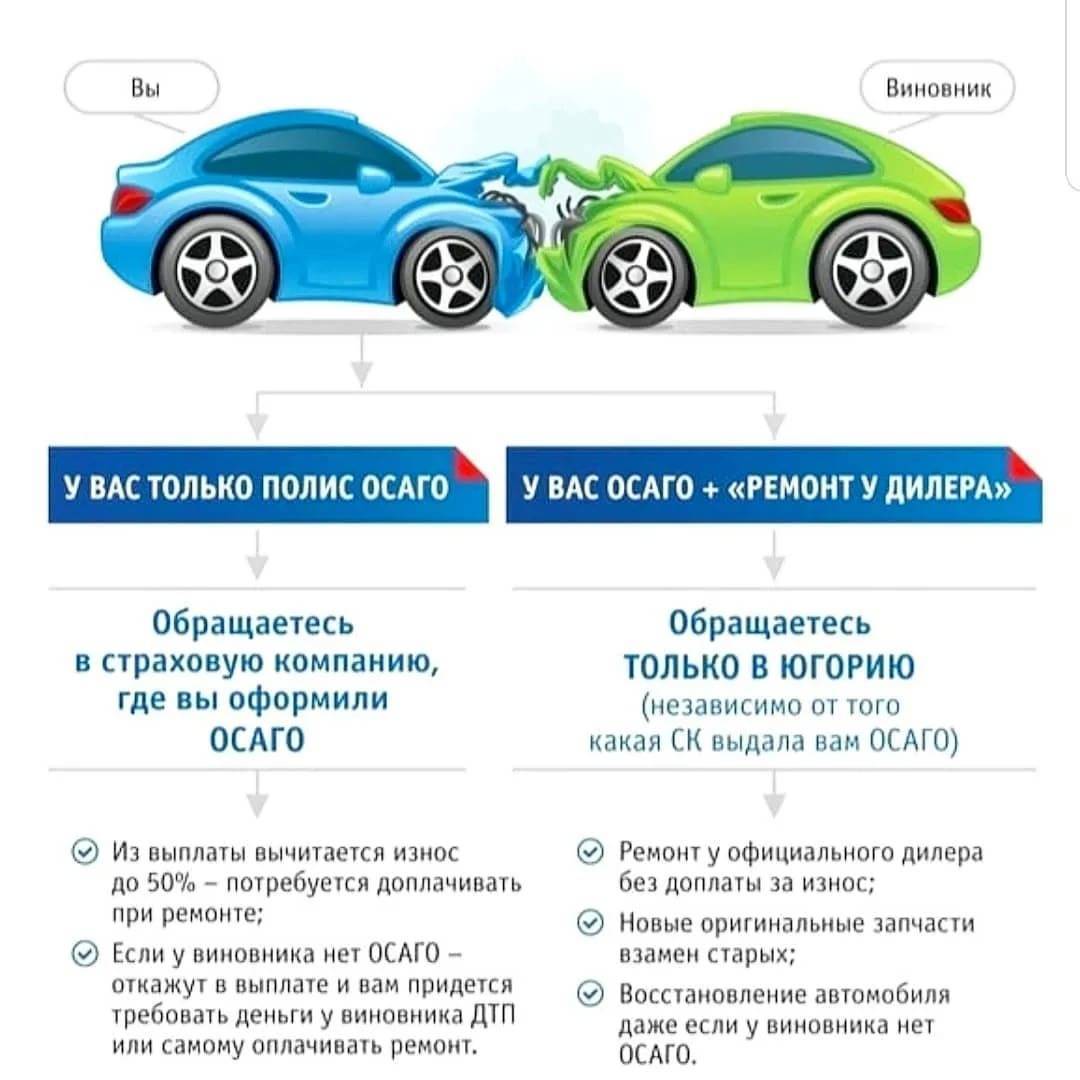

- Могут быть осуществлены только в пользу третьего лица, пострадавшего по вине страхователя, поэтому обращаться в страховую нужно только в случае нанесения ущерба чужому автомобилю.

- Под возмещение потерпевшему подпадают не только расходы на ремонт авто и лечение людей, но и вынужденные затраты на эвакуатор, отправление людей в больницу.

- Страховщик может отказать в выплатах на законных основаниях. Это может произойти, если лицо, виновное в ДТП, не вписано в полис, водитель не имеет водительского удостоверения или находился в состоянии алкогольного опьянения.

Справка. Если гражданин хочет возместить убытки, связанные с ремонтом своего транспортного средства, он может прибегнуть к страхованию КАСКО.

Тогда необходимо осуществить следующие действия:

- Уведомить страховщика о случившейся ситуации.

- При необходимости уточнить, какие именно документы ему рекомендуется собрать.

- Позаботиться о наличии копий документов, справок, протокола с места аварии, подтверждающих свершившееся ДТП.

- Написать заявление и подать его вместе с пакетом документов.

- Произвести оценку повреждений машины самостоятельно или принять участие в оценке, инициированной страховщиком.

Можно ли получить одновременно?

Независимо от обстоятельств одновременно получить выплаты не получится. Если гражданин создал аварийную ситуацию, которая повлекла за собой повреждения своего и чужого автомобиля или причинение ущерба здоровью, то его страховщик обязан произвести выплаты по обоим полисам.

Однако по КАСКО возместятся расходы на восстановление машины виновника, а вот по ОСАГО – на восстановление машины потерпевшего.

Таким образом, одно лицо не сможет получить одновременно выплаты, поскольку их получат разные люди. Получить одновременно деньги не удастся даже если лицо не виновно в ДТП. Оно может вернуть потраченные средства на ремонт или по своему полису КАСКО, или по страховке ОСАГО виновника. Запрещается получение денег два раза.

Справка. Водитель может выбрать, по какой системе получать деньги.

При выборе ему рекомендуется обратить внимание на то, что:

- по ОСАГО определена предельная величина выплат – не более 400 тыс. руб.;

- по КАСКО можно получить даже эквивалент полной стоимости транспортного средства;

- по ОСАГО законодательно установленный срок выплат составляет 30 дней;

- по КАСКО возмещение может быть перечислено через 7-10 дней, а иногда и через 1-2 дня;

- по КАСКО существует больше оснований для отказа в признании случая страховым, поэтому меньше вероятности получить деньги;

- по ОСАГО случаи отказа оговорены законом, поэтому возможность возмещения возрастает.

Если гражданин или предприятие пожелают получить сразу возмещение по двум основаниям, это будет считаться незаконным, ввиду чего настоятельно не рекомендуется предпринимать такие действия.

Подробнее о том, как выплачивается страховка при ДТП, если есть и ОСАГО, и КАСКО, читайте здесь.

Что лучше выбрать между КАСКО и ОСАГО?

Можно долго говорить о том, в чем заключается разница между ОСАГО и КАСКО, вот только сравнивать эти страховые полисы неправильно. Они имеют массу различий, но в случае наступления ДТП автовладелец имеет выбор – использовать добровольное или обязательное автострахование (дорогое, дешевое) для оформления всех документов. Возможны два варианта развития событий:

- Самостоятельный выбор страховки, если автовладелец не является виновником ДТП. Например, если авария серьезная и требуется большая выплата от страховщика, то стоит выбирать КАСКО. Если же повреждение незначительное, то вполне можно воспользоваться ОСАГО, потому что каждое использование добровольного автострахования будет увеличивать стоимость его приобретения на следующий год.

- Невозможность выбора, если автовладелец стал виновником ДТП. Ущерб пострадавшей стороне выплачивается страховщиком по договору обязательного автострахования. Виновник же получает все выплаты по КАСКО.

Разница между ОСАГО и КАСКО огромная. В первом случае выбора нет – договор надо оформлять обязательно, если человек пользуется автомобилем и транспортное средство стоит на учете. Во втором случае есть возможность выбрать – платить ли страховой компании или нет, чтобы она, если машина будет повреждена при эксплуатации, оплатила весь ремонт.

Рейтинг страховых компаний

Существует рейтинг страховщиков, формируемый Центральным Банком РФ, рейтинговым агентством Эксперт РА, а также независимыми оценочными организациями. Позиция конкретной страховой компании будет зависеть от того, на основе какого фактора формируется рейтинг.

Так, если во внимание берется один из главных критериев – совокупные страховые выплаты, произведенные за год, то ТОП-10 по ОСАГО будет выглядеть следующим образом:

| Место в рейтинге | Наименование страховой компании |

| 1 | Росгосстрах |

| 2 | РЕСО |

| 3 | Ингосстрах |

| 4 | ВСК |

| 5 | Альфастрахование |

| 6 | Согласие |

| 7 | СОГАЗ |

| 8 | МАКС |

| 9 | АСКО |

| 10 | Ренессанс |

В отличие от автогражданки, по тому же показателю по КАСКО разница ситуаций достаточно заметна:

| Место в рейтинге | Наименование СК |

| 1 | Ингосстрах |

| 2 | РЕСО-Гарантия |

| 3 | Росгосстрах |

| 4 | Согласие |

| 5 | Альфастрахование |

| 6 | ВСК |

| 7 | Ренессанс |

| 8 | СОГАЗ |

| 9 | ЭРГО |

| 10 | Энергогарант |

Также показательной является доля отказов – то есть отношение числа страховых случаев, по которым было принято отрицательное решение о выплате, к общему числу страховых случаев. В рейтинг по данному критерию по ОСАГО попало множество не столь известных и крупных страховщиков:

| Место в рейтинге | Наименование СК |

| 1 | Проминстрах |

| 2 | Стерх |

| 3 | Гелиос |

| 4 | Абсолют |

| 5 | ЭРГО |

| 6 | БИН Страхование |

| 7 | Верна |

| 8 | Спасские ворота |

| 9 | Объединенная страховая компания |

| 10 | ВТБ Страхование |

Отличие страховок еще и в том, что ситуация по этому же критерию, но по КАСКО, выглядит совершенно иначе:

| Место в рейтинге | Наименование СК |

| 1 | УралСиб |

| 2 | Альянс |

| 3 | Плато |

| 4 | Страховой дом Единство |

| 5 | Региональный Страховой Центр |

| 6 | СК Кардиф |

| 7 | Евроинс |

| 8 | Сервисрезерв |

| 9 | Престиж-Полис |

| 10 | Центральное страховое общество |

Эксперт РА не формирует рейтинг финансовой надежности отдельно по КАСКО, отдельно по ОСАГО. Однако получить общее представление можно – чем выше рейтинг страховщика по национальной шкале, тем меньше вероятность столкнуться с банкротством, судебными спорами, нарушениями законодательства и иными подобными проблемами:

| № | Название страховой компании | Рейтинг надежности по данным Эксперт РА |

| 1 | Сбербанк страхование | ruAAA |

| 2 | СОГАЗ | ruAAA |

| 3 | ВТБ Страхование | ruAAA |

| 4 | Ингосстрах | ruAAA |

| 5 | Альфастрахование | ruAA+ |

| 6 | ЭРГО | ruAA+ |

| 7 | АИГ | ruAA+ |

| 8 | РЕСО | ruAA+ |

| 9 | Либерти | ruAA+ |

| 10 | Альянс | ruAA |

Краткая сравнительная таблица

Сравнение (таб.):

| Критерии | Каско | ОСАГО |

| Категория страхования | Добровольное | Обязательное |

| На кого оформляется полис | На владельца ТС и водителя, управляющего машиной по доверенности | |

| Когда нужно оформить | В любое удобное время | На протяжении 10 дней после покупки ТС (до постановки на учет в Госавтоинспекции) |

| Средняя цена полиса | 5 000 рублей | |

| Объект страхования | Собственное авто | Гражданская ответственность |

| Что компенсирует | Ущерб от ДТП, пожара и угона | Ущерб от ДТП здоровью и ТС третьему лицу |

| Лимит компенсации | В зависимости от подписанного договора (полное или частичное покрытие расходов) | До 400 тыс. руб. для ТС, до 500 тыс. руб. для пострадавшего в ДТП |

| Форма компенсации | Деньги или ремонт в СТО | |

| На основании чего проводится выплата | Наступление страхового случая, ДТП (протокол от ГИБДД или Европротокол) | При ДТП (на основании протокола ГИБДД или Европротокола) |

| Отказ в компенсации | При несоблюдении ПДД (нетрезвое вождение) | |

| Срок выплаты компенсации или выполнения ремонтных работ | Сроки указаны в договоре | 20-30 дней |

Особенности полиса КАСКО

Страхование по КАСКО пойдет по выбранному вами сценарию. Договор составляется под вас, это гибкий инструмент.

Страхование по КАСКО пойдет по выбранному вами сценарию. Договор составляется под вас, это гибкий инструмент.

Форма страховки

Возможны два варианта:

- Полная форма.

- Частичная форма.

В первом случае в договоре предусматриваются все виды риска, от возможного пожара до угона. При страховании по второму варианту в полис прописываются те виды рисков, которые вы пожелаете. Если машина ночует во дворе – включайте пункты о возможном угоне и хищении, ставите авто у подъезда – не забудьте о стихийных бедствиях (сосульках, сходе снега с крыши). Частичное КАСКО гораздо дешевле полного.

Франшиза

Это еще одно средство удешевления страховки. Франшиза означает оплату не полной стоимости страховки, а лишь ее части. К примеру, франшиза в 10 тысяч означает, что ремонт мелких повреждений автомобиля, который обойдется меньше, чем в 10 тысяч, вы оплатите самостоятельно. Если машина пострадала сильно, и ее восстановление стоит дороже этой суммы, ремонт оплатит страховая компания.

Различия по объекту страхования

ОСАГО относится к полису страхования гражданской ответственности. Если возникло дорожно-транспортное происшествие, во время которого был нанесен вред имуществу и здоровью граждан. Наличие этого вида страхования обеспечивает гарантии, что компенсация нанесенного ущерба будет выплачена. Пострадавшие могут обратиться в страховую компанию, подав иск на возмещение ущерба.

Порядок получения полиса ОСАГО

Порядок получения полиса ОСАГО

Полис ОСАГО направлен на возмещение нанесенного ущерба другим лицам, так что сам владелец автомобиля, который также мог пострадать во время аварии, не получит компенсацию. Существуют условия, при которых страховщик может перевести ответственность на виновную сторону. Причиной может стать:

- управление автомобилем в состоянии алкогольного опьянения;

- попытка скрыться с места ДТП.

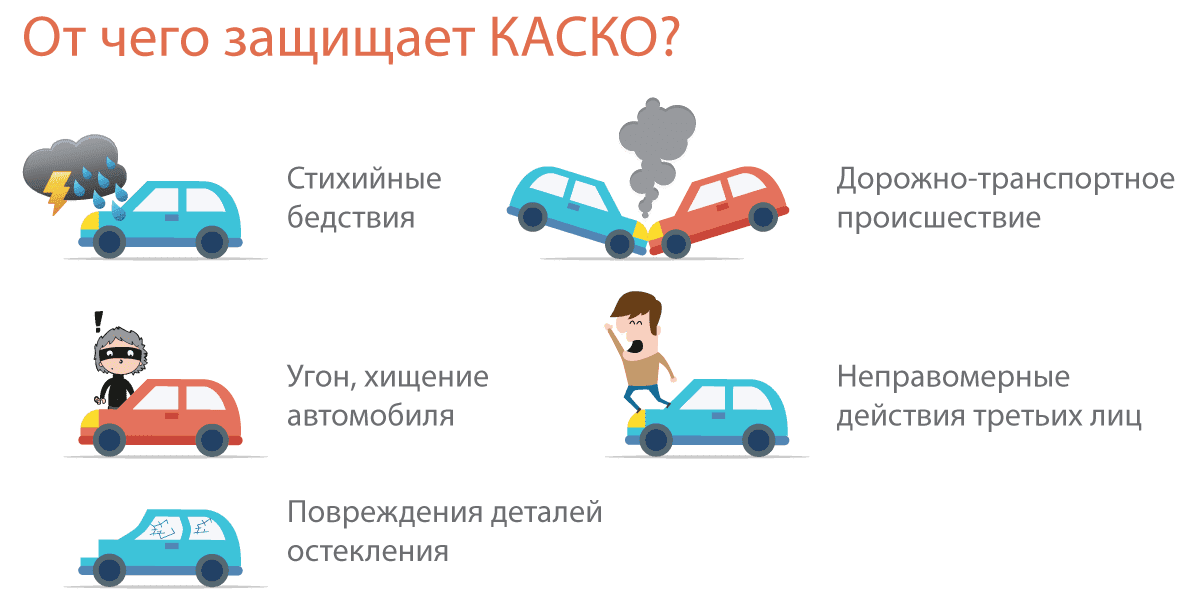

КАСКО страхует автомобилистов от таких распространенных рисков как:

- угон машины;

- порча, нанесенная ей в результате действий третьих лиц;

- ущерб после дорожно-транспортного происшествия.

КАСКО и ОСАГО в чем разница

КАСКО и ОСАГО в чем разница

Здесь объектом страхования выступает само имущество. В таком случае уже предвидятся выплаты, когда повреждена машина клиента. Сумма выплат, ее причины, а также возможные ситуации, в которых последует отказ выплат зависят от условий самого договора. Существуют также варианты, когда страховая компания берет на себя ремонт машины, не делая при этом выплат, но предоставляя отремонтированное транспортное средство. В большинстве случаев, сумма выплат в договоре помогает покрыть как частичный ремонт, так и покупку нового автомобиля в случае его угона.

КАСКО и ОСАГО– в чем разница

Любой страховой полис нужен для того, чтобы уберечь владельца в случае непредвиденной ситуации от дополнительных расходов.

При этом стоит понимать, что не каждый полис может дать владельцу то, на что он рассчитывает.

Различия КАСКО и ОСАГО заключаются как в принципе оформления, так и в размерах выплат.

Полис ОСАГО

Обязательное страхование поможет водителю получить компенсацию ущерба за ДТП от СК в том случае, если он будет признан пострадавшим.

Но при этом необходимо понимать, что если вина за факт совершения аварии будет разделена между обоими водителями, то и компенсация ущерба может быть как разделена поровну, так и не выплачена вовсе никому.

Страховым случаем по полису ОСАГО признается любое ДТП, которое происходит во время действия договора, заключенного ранее между СК и владельцем ТС или иным лицом – страхователем.

В настоящее время процедура заключения данного договора упрощена и может быть оформлена через интернет.

При этом полис ОСАГО также покрывает ущерб, который нанесен не только имуществу пострадавшего, но и жизни и здоровью участников ДТП.

Если такое произошло, то зачастую дело приходится рассматривать в суде и взыскивать средства с СК по его постановлению.

Полис КАСКО

Оформление добровольного комплексного страхования защищает транспортное средство владельца в тех случаях, даже когда ДТП произошло по его вине.

При оформлении подобного полиса необходимо внимательно читать все условия договора, чтобы точно знать, что именно попадает под страховое покрытие, чтобы не получить отказ в выплате в не страховом случае.

Виды КАСКО бывают различны, иногда страхуют как только от угона или хищения, так и полностью покрывают все возможные виды ущербов, включая ДТП, действия хулиганов и т.д.

Зачастую под действие КАСКО не попадает ущерб, нанесенный вследствие стихийных бедствий или иных нештатных ситуаций, прописываемых в договоре.

Чем отличается – к чему «привязываемся»?

При оформлении ОСАГО привязка осуществляется как на транспортное средство, так и на водителей. Для служебных машин, которые находятся в собственности компаний или сдаются в аренду, оформляется страховка с привязкой на сам автомобиль, чтобы любой водитель, который бы ей управлял, был защищен. Если транспорт используется для личных целей, а также управлять им могут по доверенности только члены семьи, то лучше выбирать привязку к одному человеку или ограниченной группе лиц.

КАСКО и ОСАГО

КАСКО и ОСАГО

КАСКО имеет схожую схему, но здесь привязка осуществляется исключительно к автомобилю. Это может быть только одно транспортное средство. На каждую машину нужно покупать новый страховой полис КАСКО. Но при этом может иметься несколько водителей, для этого автомобиля, которые смогут получить страховые выплаты, если попали в ДТП. На каждый из вариантов имеется своя стоимость услуги и с учетом того, что КАСКО обходится дороже, чем ОСАГО, разница может быть очень значительной. Изменить привязку после оформления договора невозможно. Привязка к автомобилю здесь требуется для того, чтобы можно было осуществлять выплаты в тех случаях, когда машина могла пострадать без водителя. В нее могли въехать, когда она находилась на стоянке, кто-то повредил умышленно в отсутствие хозяина или просто угнали.

В чем разница между КАСКО и ОСАГО

Основная разница между данными автостраховками это добровольность. ОСАГО — обязательный вид страхования гражданской ответственности, который закреплен законом. Этот полис обязан иметь каждый водитель, чтобы в случае аварии страховая компания возместила ущерб пострадавшей стороне.

КАСКО — это добровольный вид страхования автомобиля. Его водитель оформляет на свое усмотрение. Этот полис защищает ваше авто независимо от того, кто был виновником аварии.

Сравнительная таблица: отличия ОСАГО и КАСКО

| ОСАГО | КАСКО |

| Обязательный вид страхования автомобилистов | Добровольный вид страхования |

| Защищается ответственность водителя перед третьими лицами (компенсация от СК другим водителям) | Защищается личный автомобиль застрахованного |

| Тарифы устанавливает государство | Тарифы устанавливает СК |

| Не имеет франшизы | Может иметь франшизу |

| Возмещается только ущерб вследствие ДТП | Полис включает риски: ДТП, угон, пожар, несчастный случай и другие. |

Особенности страхового возмещения в 2024 году

В целях борьбы с мошенничеством, страховое возмещение по КАСКО, а с апреля 2017 года и по ОСАГО, осуществляется не в денежной форме, а путем направления поврежденного автомобиля на станцию технического обслуживания, с которой у страховой организации заключен партнерский договор.

Но исключения из правил, все же, есть. Денежную выплату могут получить:

- по ОСАГО, в случае:

- полного уничтожения авто или повреждения превышают сумму лимита 400 тысяч рублей;

- гибели водителя в аварии;

- причинения среднего или тяжкого вреда здоровью пассажира или водителя;

- если участник ДТП инвалид первой или второй групп.

- по КАСКО, в случае:

- полной гибели авто;

- угона застрахованного транспорта;

- летального исхода при ДТП.

Так как главной целью страховки является именно восстановление застрахованного объекта, а не способ поправить свое финансовое положение, то данная схема компенсации вполне оправдана.

Стоимость

Не все водители знают, что дороже: КАСКО или ОСАГО. Как уже говорилось выше, покупка полиса ОСАГО является обязательной на территории нашей страны, а отсутствие подобного страхования наказывается штрафом.

Цена ОСАГО

Тариф на покупку страхового полиса ОСАГО определяется исходя из региона покупки и мощности ТС, измеряемой в лошадиных силах.

Также при страховании учитывается стаж вождения, возраст водителя и безаварийность его езды в прошедшие годы.

При этом, если это не первый полис, оформляемый водителем, будет браться в расчет так называемый КБМ: за каждый прошедший год безаварийной езды начисляется скидка в размере 5%. Обязательное условие – водитель должен быть вписан в полисы ОСАГО без перерыва, иначе КБМ обнуляется до начального уровня.

У водителей, которые только получили права и не достигли возраста 23 лет, будет насчитываться повышающий коэффициент. Зачастую им выгоднее оформлять полис ОСАГО без ограничений, но в этом случае КБМ не будет учитываться.

Стоимость КАСКО

В отличие от обязательного страхования, добровольное в любом случае обойдется владельцу ТС дороже. Данный вид страхования не имеет единого тарифа и может быть рассчитан в разных страховых компаниях по-разному.

Основные показатели, которые влияют на стоимость полиса:

- регион оформления;

- возраст водителей и стаж вождения;

- тип, марка и модель ТС;

- мощность ТС;

- возраст ТС;

- срок действия полиса.

Любой договор КАСКО имеет свои особенности:

- Отказ в выплате может последовать по причинам недостаточности охранного обеспечения, а так же по причине беспечности водителя. Например, забытые ключи в замке зажигания при угоне точно приведут к отказу от СК.

- В договоре всегда указываются причины возмещения, а также способ компенсации. Если в договоре прописано, что компенсация будет произведена только фактом ремонта, то получить денежную выплату не удастся.

Таким образом, полис КАСКО обойдется владельцу автомобиля заведомо дороже, чем полис ОСАГО, но при этом и увеличит шансы на получение денежных средств при получении ущерба.

При оформлении договора добровольного страхования применяется такой вид издержек, как франшиза.

Т.е. сумма договора уменьшается на определенный размер, который водитель в случае получения повреждений вносит в ремонт самостоятельно.

Как оформить полис

Теоретически купить полис каско можно в любой страховой компании, которая имеет соответствующую лицензию ЦБ РФ.

На практике есть нюансы: компания может отказать по разным причинам (например, авто больше 15–18 лет, оно битое, уже побывало в угоне или водитель попадал в ДТП, будучи пьяным за рулём).

Оформить полис можно как лично в офисе компании-страховщика, так и онлайн на сайте или в мобильном приложении.

Для оформления понадобятся данные паспорта, водительского удостоверения, ПТС или СТС.

Единого установленного образца для полиса каско нет — у каждой компании свои бланки. На нём указываются:

- данные страхователя (кто оплачивает страховку);

- ФИО владельца автомобиля;

- данные того, кто получит выплату при наступлении страхового случая;

- территория действия полиса;

- данные автомобиля;

- перечень страховых рисков, на которые распространяется действие договора;

- страховая сумма;

- список водителей, допущенных к управлению автомобилем;

- допусловия договора;

- срок действия полиса.

Важно: при заключении договора необходимо зафиксировать видимые повреждения автомобиля, если они есть. При оформлении онлайн чаще всего страховые компании предлагают провести осмотр с помощью мобильного приложения: клиент делает фото/видео, следуя подсказкам программы

Что такое КАСКО?

Начать следует с того, что общее между ОСАГО и КАСКО только отношение к автомобилям и факт того, что обе из них – по сути своей страховки. Но если по ОСАГО страхуется автогражданская ответственность водителя, то по КАСКО страхуется непосредственно имущество – автомобиль (его ущерб, полная конструктивная гибель или угон), и страховка КАСКО сосуществует независимо от ОСАГО, а приобретение полиса КАСКО не является обязательным по закону – проще говоря, можно застраховаться по ОСАГО, но не страховаться по КАСКО, а вот наоборот – нельзя (если, конечно, автомобиль ездит по дорогам нашей страны), потому как страхование ОСАГО – обязательно, Вы помните это, верно?

Вне зависимости от Вашей виновности в ДТП страхование по КАСКО позволит Вам возместить вред Вашему автомобилю (но не Вам (здоровью), если это специально не оговорено в договоре страхования по КАСКО). Тем не менее, если Вы невиновны в ДТП, Вы можете обратиться в свою страховую компанию по полису КАСКО, но страховая также не останется в убытке – она взыщет выплаченную Вам сумму со страховой виновника ДТП (а вот если Вы виновник, то уже не сможет взыскать), если виновник известен.

В отличие от ОСАГО, порядок страхования, выплат, стоимость полиса в случае с КАСКО специальным законом не регулируется – только Гражданским кодексом, Законом “О защите прав потребителей”, Правилами страхования наземного транспорта и ещё рядом нормативно-правовых актов.

Но главное отличие ОСАГО от КАСКО – это, конечно же, стоимость приобретения полиса – страхование КАСКО стоит значительно дороже, чем по ОСАГО, но и средние величины тут привести достаточно сложно в случае с КАСКО, так как при её расчёте учитывается угоняемость модели автомобиля, его возраст, стоимость, стоимость запчастей и ремонта, статистическая частота участия в ДТП и множество других факторов. А вот стоимость полиса ОСАГО рассчитывается по установленным законом коэффициентам, имет совсем небольшой коридор изменения стоимости самими страховыми компаниями и зависит от гораздо меньшего ряда факторов, таких как стаж вождения, возраст автомобиля, стоимость автомобиля, его мощность и ряд других. Кроме того, в случае со страхованием ОСАГО предусмотрены скидки за безаварийное вождение (в случае с КАСКО это является добровольной инициативой страховой компании и не является обязательным условием для неё).

Так, например, если полис ОСАГО на новый автомобиль C-класса японского производства может стоить порядка 7 000-13 000 рублей, то полис КАСКО при тех же условиях может достигать цены от 50 до 140 000 рублей и более (такой размах цен в полисе КАСКО из-за того, что цена эта устанавливается страховой компанией единолично по своей воле).

По страхованию КАСКО в договоре страхования, также как и в случае с ОСАГО, в большинстве случаев также прописывается, что страховщик (страховая компания) освобождается от выплаты, если водитель на момент ДТП был в состоянии опьянения, вред причинён по умыслу страхователя (того, кто приобрёл на свое имя полис КАСКО) и по ряду других схожих с ОСАГО условий.

Как увеличить продажи КАСКО и ОСАГО

Помимо основных способов продвижения важно уделить внимание этапу общения с клиентом. Нужно расположить потенциального покупателя к доверительному диалогу и презентовать свой продукт

Клиенты не любят навязывание дополнительных услуг. Поэтому основной упор нужно всегда делать только на запрос клиента

Неважно продаете вы КАСКО или ОСАГО, нужно побудить клиента задуматься о важности страхования

В 2022 году часто стали поступать жалобы на страховые компании по поводу отказа в оформлении ОСАГО. Данная проблема сейчас действительно стоит остро, поскольку СК любыми способами отказывают убыточным клиентам. По закону страховщик не может отказать в страховании без объективных причин (ошибки в заполнении заявления или отсутствие документов). Поэтому многие водители в надежде найти страховую обращаются за помощью к агентам.

Что выбрать: ОСАГО или КАСКО плюс ОСАГО

Чтобы понять, насколько вам необходимы обе страховки, ответьте на ряд вопросов:

- насколько часто вы садитесь за руль;

- живете вы в маленькой деревушке или мегаполисе;

- как плотно загружены улицы и трассы, по которым вы ездите;

- велик ли ваш стаж в качестве водителя;

- сколько лет вашему автомобилю;

- имеют ли доступ посторонние к вашей машине.

Если высоки шансы попасть в ДТП, передвигаетесь вы в плотном потоке транспорта, автомобиль дорогой – лучше потратиться на оба полиса.

Когда нужен КАСКО

Случаев, когда экономить на этом полисе не стоит, два:

- Покупка автомобиля в кредит.

- Приобретение новой и очень дорогой машины.

С полной уверенностью можно сказать, что отмены обязательного страхования ответственности в России не будет. Значит, что полис ОСАГО автовладельцы по-прежнему будут менять каждый год. Теперь вы знаете разницу страховками, решайте, что важнее: экономия денег на КАСКО или уверенность в финансовом благополучии в случае ДТП.

Вас заинтересует:

Новые правила расчета КБМ ОСАГО

Новая редакция закона “Об ОСАГО”

Как провести независимую экспертизу авто после ДТП?

Как оформить страховку ОСАГО без дополнительных услуг?

Ущерб и выплаты по ОСАГО и по КАСКО

Подводя итог разницы выплат между страхованием по ОСАГО и по КАСКО, хочется сказать о том, что разница колоссальная. С полисом КАСКО надежнее, с ним чувствуешь себя спокойнее за свой автомобиль, что не скажешь про ОСАГО.

Итак, по ОСАГО вы получите только максимальную сумму выплаты, которая прописана в договоре ОСАГО виновника ДТП, и то придется попотеть чтобы ее получить. Если у виновника есть ДОСАГО то это считай что в какой-то степени повезло. С полисом КАСКО вы получите либо отремонтированный автомобиль или сумму которая даст вам возможность приобрести новый, но только в том случае, если ваш автомобиль не подлежит восстановлению, сумма на ремонт по КАСКО тоже символические, так что лучше отказаться от этих денег и направлять ваше авто в ремонт. Поэтому использование ОСАГО и КАСКО одновременно дает Вам большую уверенность в том, что вы не останетесь у разбитого корыта.

Сравнение программ и стоимость

Что такое КАСКО?

Подробный разбор видов страхования

Суть автострахования по ОСАГО и каско

КАСКО

КАСКО является добровольным видом страхования автотранспортного средства от повреждений в результате ДТП, неправомерных действий третьих лиц, стихийных бедствий, а также угона и т. д.

В отличие от автогражданки, предметом страхования по КАСКО является автомобиль владельца полиса. Страховая защита, как и стоимость полиса, зависит от того, какие страховые события включены в него. Это может быть:

- угон транспортного средства или кража запчастей;

- ДТП;

- непреднамеренная порча;

- полная гибель авто;

- повреждения, нанесенные дикими животными, третьими лицами, стихией, а также ставшие результатом попадания тяжелых предметов, провалов дорожного полотна, падения летательных аппаратов и т. д.

Если произошли такие страховые события, как полная гибель авто или угон, страховая выплата составит полную стоимость автомобиля на момент оформления полиса. В других случаях страховое возмещение будет выплачено страховщиком в том размере, который требуется для восстановления автомобиля до первоначального технического состояния.

Данный полис может продаваться с франшизой. Чем она больше, тем полис дешевле. Это привлекает многих клиентов. Но непонимание механизма работы полиса с франшизой приводит к недовольству клиентов и возникновению у них вопросов при наступлении страхового события. Отсюда возникают различные мнения, что страховые компании не выполняют взятых на себя обязательств. Хотя чаще всего такие обвинения безосновательны.

Клиент, оформляя в страховой компании полис КАСКО с франшизой, при возмещении ущерба часть расходов берет на себя. Потому, когда произойдет страховое событие, страховщик выплатит не всю страховую сумму, а лишь ту часть, которая останется после вычета из нее части расходов, взятых на себя клиентом (франшизы).

Потому при оформлении КАСКО необходимо внимательно изучить:

- договор;

- правила страхования;

- исключения из страховых событий.

Подведем итог

На территории РФ каждый водитель сразу после покупки автомобиля обязан заключить договор ОСАГО. Лучше оформить страхование в дилерском центре, продающем машину. Такие компании предоставляют своим клиентам скидки, правда, только по Каско. Без ОСАГО поставить машину на учет Госавтоинспекции не удастся.

Мнение эксперта

Карнаух Екатерина Владимировна

Закончила Национальный университет кораблестроения, специальность “Экономика предприятия”

Стоит обязательный полис около 5 000 рублей. Стоимость страховки рассчитывается исходя из характеристик машины и водительского стажа. Оформить и заплатить за ОСАГО обязан владелец авто, однако компенсацию в случае ДТП получат третьи лица, пострадавшие в аварии и имеющие ОСАГО. Преимущество данного вида страховки в том, что страховая компания берет на себя расходы по выплате ущерба в пределах установленного государством лимита (до 400 тыс. или до 500 тыс. рублей). Виновник ДТП компенсацию по ОСАГО не получит.

Зато водитель может оформить Каско и рассчитывать на возмещение личного ущерба. Такой полис оформляется в любое удобное время. Стоимость Каско — около 5 000 рублей, а размер страховки рассчитывается на основании характеристик авто и водительского стажа. Застраховаться можно от 20 страховых случаев, например, от ДТП, угона, пожара. Расходы на выплату компенсации берет на себя страховщик. Ущерб, в зависимости от подписанного договора, возмещается в полном или частичном объеме. Величину компенсации устанавливает независимый эксперт.

Обратиться в страховую компанию нужно сразу после ДТП. При себе нужно иметь полис Каско, документы на авто, личный паспорт, протокол ГИБДД или Европротокол. Компенсация не положена водителям, нарушившим ПДД (например, находившимся в алкогольном опьянении). Деньги выплачиваются при наступлении страхового случая, а факт ДТП должен подтвердить протокол ГИБДД или Европротокол. Можно отказаться от денежной компенсации в пользу ремонта авто в СТО.

Мнение эксперта

Карнаух Екатерина Владимировна

Закончила Национальный университет кораблестроения, специальность “Экономика предприятия”

Машину обязаны отремонтировать в сертифицированной мастерской в указанный в договоре термин. Срок получения компенсации или выполнения ремонта — около 30 дней. Если у пострадавшего есть претензии к страховой компании, он вправе обратиться в суд.

Главное запомнить, что ОСАГО — это обязательная страховка. Без этого полиса запрещено ездить по дорогам РФ. За оформление ОСАГО обязан заплатить собственник авто, а компенсацию в случае ДТП получит не он, а пострадавшие третьи лица. Возместить всю сумму ущерба от аварии поможет Каско. Такая страховка, хоть и добровольная, зато компенсацию получит тот, кто оформил полис.