Что выбрать

Вопрос, какую систему выбрать является актуальным. Подбор альтернативной системы налогообложения обусловлен годовыми оборотами и направлениями, в которых ведется бизнес.

В том случае, если предпринимательская деятельность только началась и присутствуют сомнения, или при работах на сезон легче взять патент. Когда бизнесмен хочет минимизировать работу с документами, то патентная система наиболее удачна. При такой системе уплаты налогов уплачивается сумма, и не сдаются декларации каждый квартал.

Но если у предпринимателя большие обороты, в штате числится бухгалтер, то можно сэкономить почти в половину на налогах в ПФР и соцстрахования.

Каждая из перечисленных в статье систем имеет свои преимущества. Чтобы понять, какая подойдет, нужно тщательно изучить действующие региональные документы, произвести расчет налогов, применяя их к конкретному виду деятельности и обстоятельствам, конечно, опираясь на предполагаемую сумму дохода.

Что выгоднее применять — ЕНВД или УСН, на ИП без работников и с ними

На ЕНВД и УСН 6% Доходы есть возможность уменьшить сумму налога на уплаченные страховые взносы за себя и работников. Если на ИП нет работников, сумму налога можно уменьшить до 100 %, на сумму налога, уплаченную в отчетный период, т.е. в тот же период, за который вы отчитываетесь по налогу. Поэтому есть смысл платить страховые взносы за себя равными частями ежеквартально.

ИП с работниками, на ЕНВД и УСН 6% Доходы, может уменьшить сумму налога до 50% на сумму уплаченных страховых взносов за себя и работников, уплаченных в отчетном периоде.

Напомню, что в 2020 фиксированные взносы за себя составляют:

Страховые взносы на обязательное пенсионное страхование (ОПС) — 32 448 ₽.

Страховые взносы на обязательное медицинское страхование (ОМС) — 8 426 ₽.

Общая сумма фиксированных взносов ИП в 2020 году составляет 40 874 ₽

Помимо этого, если доход за год превышает 300 тыс. ₽, предприниматель обязан уплатить на ОПС еще дополнительно 1% с суммы дохода, превышающего этот предел. При этом на ЕНВД учитывается вмененный доход, а не фактический.

На УСН 15% Доходы минус расходы уменьшать сумму налога на уплаченные страховые взносы нельзя.

Получается, что ЕНВД и УСН 6% находятся на равном положении независимо от того есть работники на ИП или нет. В этом пункте уступает только УСН 15%, но это не означает, что данная система невыгодна.

Что выгоднее: ЕНВД или УСН? Разбор на примерах

Понять, какой вариант (ЕНВД или УСН) для ИП, а также для ООО выгоднее без конкретики сложно. Как можно увидеть, у каждого есть свои преимущества и недостатки. Поэтому проще всего будет разобраться на реальных примерах.

Розничная торговля

Один из самых популярных вариантов бизнеса – это розничная торговля. Допустим, вы решили открыть небольшой магазин по торговле сувенирами. ЕНВД или УСН: что для розничной торговли лучше выбрать? Тут есть своя специфика.

В частности, у вас не получится торговать по ЕНВД оптом

Важно, чтобы покупатель приобретал товар для использования личных нужд. По этой же причине не выйдет по ЕНВД оформить сделки купли-продажи с ИП: нужно будет применять УСН или же ОСНО

Так что предприниматель (или компания) в данном случае ещё и ограничен в выборе.

Но если продукция оплачивается безналичным способом со счетов физлиц, а сделка оформлена через договор розничной купли-продажи, то в таком случае ничего не мешает применять ЕНВД. Этот режим можно использовать и тогда, когда организации покупают что-то для своего персонала, что указывается в назначении платежа. Там должно быть зафиксировано, что средства взяты из зарплаты.

Важно ещё учесть и то, где именно находится компания. То есть в отношении Москвы, например, можно применять исключительно УСН

Таким образом, в сфере розничной торговли применимо как одно, так и другое. ЕНВД кажется выгоднее при увеличении продаж, поскольку компания сможет больше заработать, но на уровень выплат государству это никак не повлияет. Однако такой режим далеко не во всех случаях получится использовать. Кроме того, при его применении легко запутаться. А иногда для оформления разных сделок придётся использовать оба варианта.

Грузоперевозки

Свои моменты при выборе конкретного режима налогообложения существуют и в бизнесе грузоперевозок. В принципе, можно выбрать любой вариант. Но тут возникает специфика:

При УСН нет ограничений по количеству транспорта

При ЕНВД важно, чтобы было не больше 20 единиц.

При УСН компания может спокойно расширяться, нет привязки к региону. А в отношении ЕНВД важен субъект РФ или же конкретная местность, в которой налогоплательщик в соответствующем качестве встал на учёт.

Всё это связано со спецификой применения конкретного налогового режима именно в отношении грузоперевозок. В остальном же особенности у УСН и ЕНВД одинаковы для всех видов деятельности. Но в целом при постоянно растущей прибыли второй вариант оказывается выгодным. А транспортные компании либо быстро прогорают, либо начинают приносить существенный доход.

Обратите внимание на один нюанс: договоры транспортного экспедирования не относятся к грузоперевозкам. Их нельзя облагать налогом по ЕНВД

Салон красоты

Допустим, вы хотите открыть СПА-салон. Что выгоднее: ЕНВД или УСН для ИП? А для ООО? В данном случае возникает необходимость учитывать все те же отличия между разными системами налогообложения (разные механизмы перехода, отличия по срокам подачи отчётов и прочее).

Поэтому стоит внимательно посмотреть на особенности самого бизнеса. Если вы открыли небольшой салон, с чего чаще всего и начинают предприниматели в этой сфере, то вам будет выгодно применять ЕНВД. Во-первых, у вас для этого есть все основания. Во-вторых, так максимально уменьшается налоговая нагрузка. В-третьих, вы сможете сразу же взять под контроль эту статью расходов.

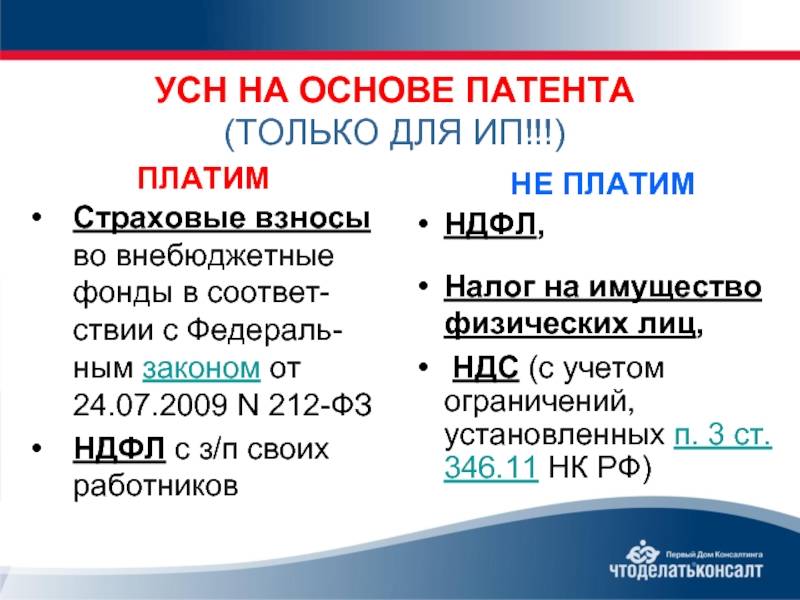

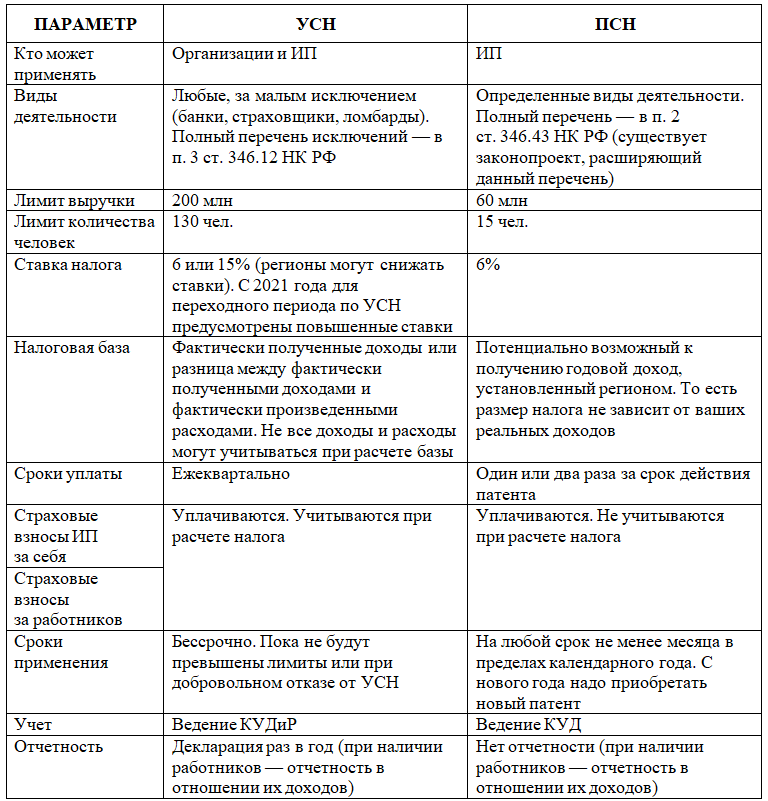

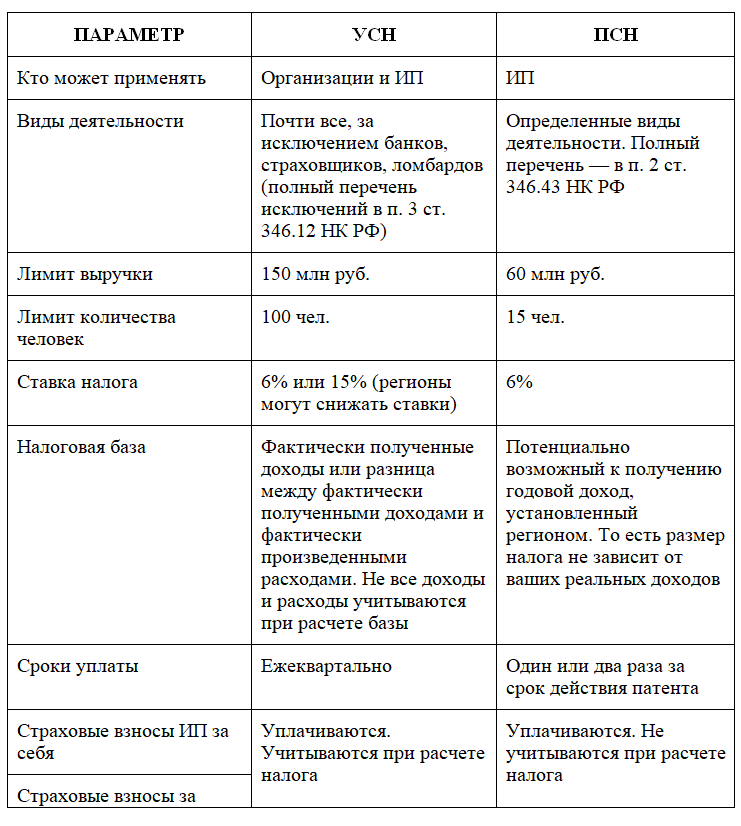

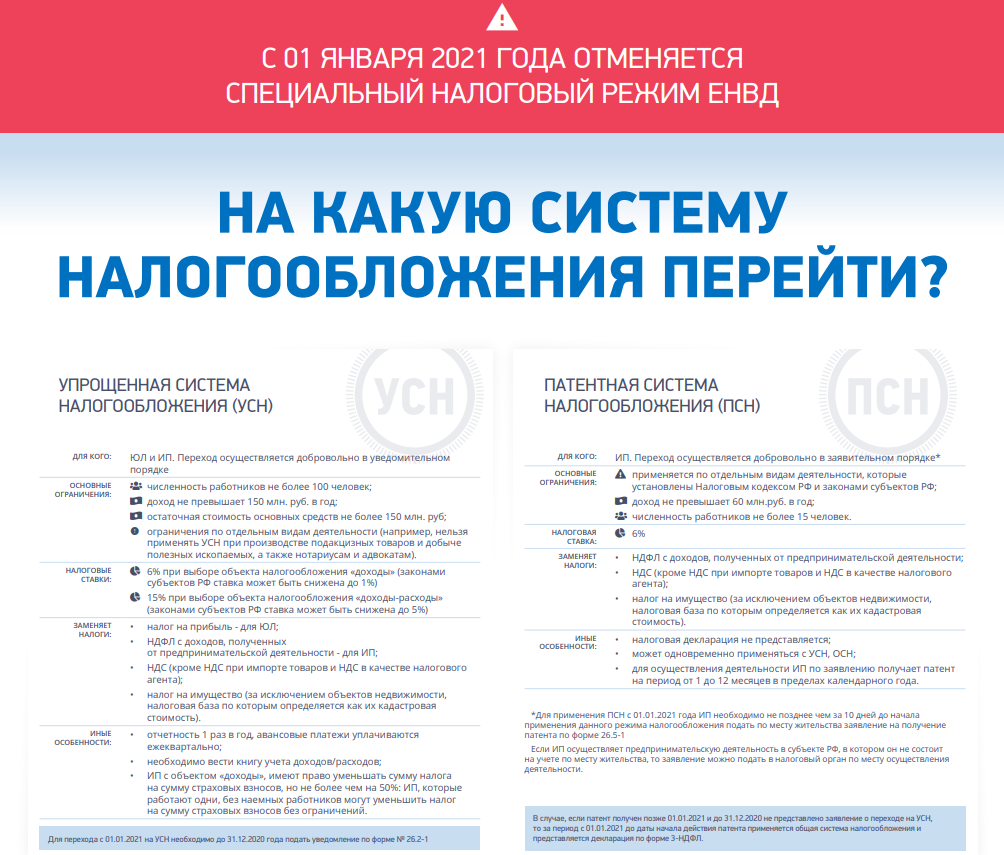

Что нужно знать об УСН?

В отличие от ЕНВД в упрощенной системе налогообложения размер платежей в бюджет напрямую зависит от полученных и учтённых доходов. Коммерсанты на упрощёнке хорошо должны разбираться в таких понятиях, как выручка и прибыль, так как они сами могут выбрать внутри режима, с какого из этих объектов налогообложения платить будет выгоднее. Размеры ставок таковы:

- пониженная 6%, если базой начисления выступает выручка (средства, зачисленные на расчетный счёт или поступившие в кассу за налоговый период);

- более высокая ставка 15% предусмотрена для базы в виде прибыли (вся выручка за минусом документально удостоверенных расходов).

В плане ограничений есть общие черты с ЕНВД: штат сотрудников не должен превышать сотню человек. К этому добавляется ещё порог в 150 млн рублей, чтобы годовой доход или остаточная стоимость основных средств не превышала у бизнесмена на упрощёнке эту сумму.

Всё, что нужно знать коммерсанту, если он принимает решение применять УСН, это то, что ему нужно будет вести строгий учёт доходов и расходов в специальной Книге, сдавать ежегодную декларацию по итогам года до конца 4-го месяца следующего года, и платить налог каждый квартал.

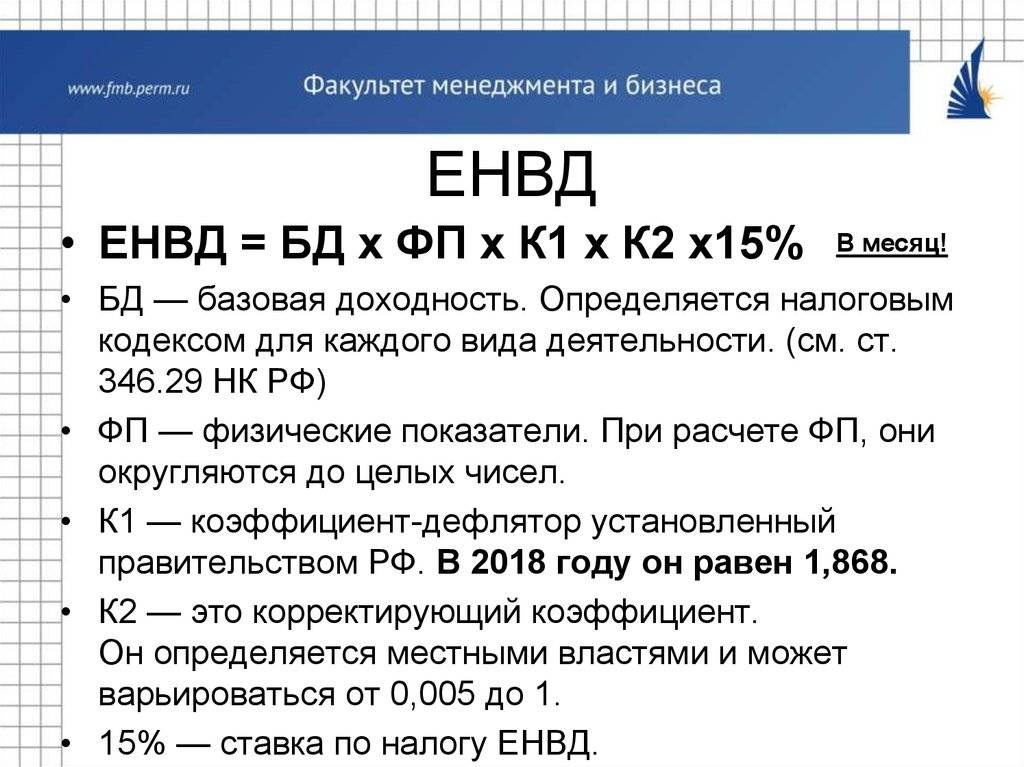

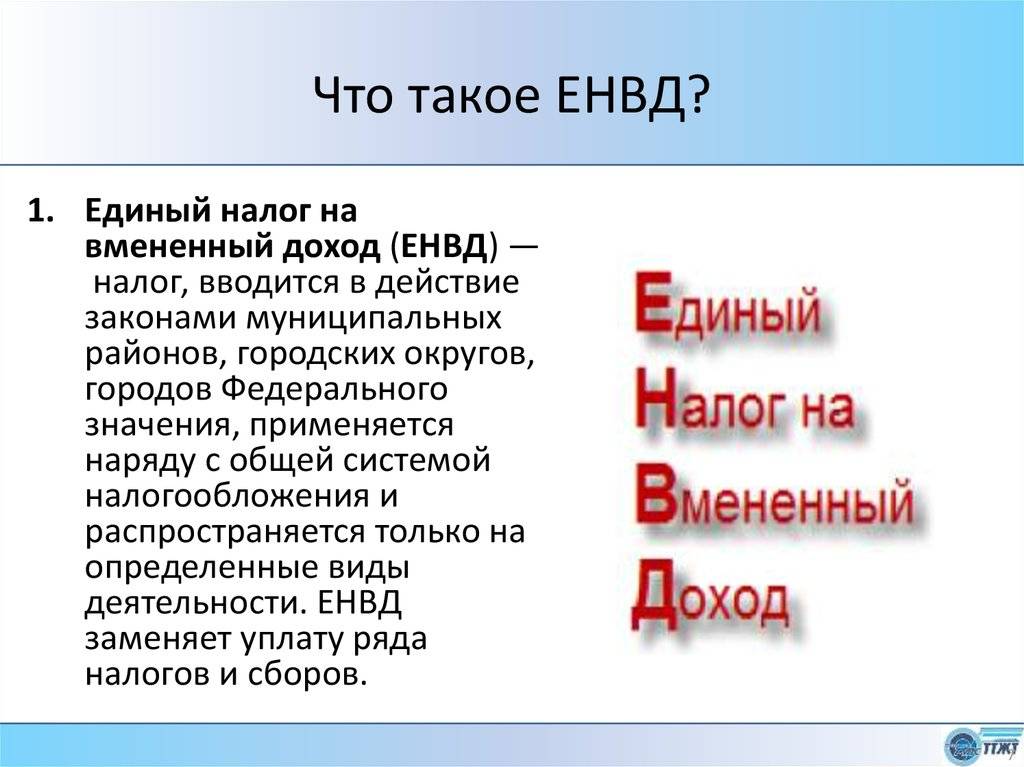

ЕНВД – что это такое и кто имеет на него право

Аббревиатура ЕНВД расшифровывается как Единый налог на вмененный доход. До 2013 года он был обязательным для некоторых видов деятельности предприятий, но после внесения ряда поправок в Налоговый Кодекс РФ стал добровольным. Говоря простым языком, никто не вправе заставить предпринимателя работать по «вмененке», но при этом ряд запретов и ограничений на использование данного вида налога вполне возможен, поскольку ЕНВД считается специальным и подходит далеко не для всех видов производства работ и оказания услуг.

Основной смысл и отличие ЕНВД от других видов налогов заключается в том, что налоговые платежи взимаются не с доходов, а именно с видов деятельности предприятия.

То есть, в данном случае налоговики учитывают не те доходы, которые фактически имеет бизнесмен, а те, которые у него предполагаются вследствие характера оказываемых услуг или проводимых работ. В этом плане для некоторых предпринимателей ЕНВД является весьма привлекательным, поскольку он позволяет при максимальных прибылях выплачивать минимальные налоги.

На «вмененке» несколько видов сборов, обязательных на обычной системе налогообложения, заменяются на один общий. При следовании ЕНВД не нужно уплачивать:

- налог на доходы физических лиц для индивидуальных предпринимателей;

- налог на прибыль для организаций;

- налог на добавленную стоимость (кроме операций с экспортом);

- налог на имущество (кроме тех активов, налоговой базой по которым является их кадастровая стоимость).

Тем не менее, придется в обязательном порядке заплатить:

- страховые взносы «за себя» (ИП без персонала) и за сотрудников;

- НДФЛ с сотрудников;

- транспортный сбор;

- земельный и водный налоги;

- налог на имущество, определяемый по кадастровой стоимости.

Что касается документации, плательщику ЕНВД необходимо вести учет и отчитываться, предоставляя следующие бумаги:

- по физическим показателям (количеству персонала и транспортных средств, площади торгового помещения);

- бухучет (баланс, финансовые результаты, изменение капитала, динамика денежных средств, целевое применение средств);

- кассовые документы (не позже 1 июля 2019 года необходимо будет перейти на онлайн-кассы);

- налоговую декларацию 1 раз в квартал.

По закону, решение о том, какие виды деятельности подлежат «вмененке» отдано на откуп местным муниципальным или окружным властям.

Решение это зависит от индивидуальных особенностей рыночного развития того или иного региона Российской Федерации.

Для некоторых регионов, например, Москвы, этот вид налогообложения вообще не предусмотрен.

ВНИМАНИЕ! Данный налоговый режим планируется отменить после 2021 года, пока же он действует в полном объеме, на него можно зарегистрироваться изначально или перейти с других налоговых режимов при удовлетворении требуемым условиям

Что выбрать УСН или ЕНВД

Чтобы однозначно сказать какая система налогообложения выгоднее, нужно определить:

- Вид деятельности — помним что ЕНВД можно применять на ограниченный перечень видов деятельности.

- Регион, в котором будет осуществляться деятельность — так как от него зависит ставка дохода (возможны льготы по УСН), а также помним что ЕНВД доступен не во всех регионах и коэффициенты зависят от них.

- Сумму предполагаемого дохода.

- Сумму предполагаемых расходов.

- Количество сотрудников.

Применять ЕНВД выгодно, когда фактический налог выше, чем вмененный доход по данному виду деятельности. В этом случае вы будете платить меньше налог чем, на УСН при равном доходе.

Если доход равен или ниже вмененного, то лучше выбрать УСН — так как его проще считать и налоговый период у него год, а не квартал. А вот выбрать УСН 6 % или 15% — зависит от ваших расходов, как я писала выше УСН 15% выгоден в случаях когда расходы выше 60-70% от дохода.

Минусы работы «на патенте»

УСН: упрощённая система налогообложения

(+) Плюсы ЕНВД для ИП

Система ЕНВД привлекает индивидуального предпринимателя следующим:

- при выборе бизнесменом системы вмененного дохода отпадает обязательство начисления и уплаты в бюджет налога на доходы физических лиц, на добавленную стоимость и на имущество;

- простой алгоритм расчета налога по ставке 15% от вмененного дохода. Чтобы рассчитать налоговый платеж нет необходимости прибегать к услугам бухгалтера, это по силам выполнить самостоятельно любому предпринимателю;

- максимально упрощенная система бухгалтерского учета и отчетности, которая позволяет экономить на оплате труда стороннего бухгалтера;

- величину налогового платежа можно уменьшить на сумму страховых взносов;

- система налогообложения, основанная на вмененном доходе, позволяет предпринимателю не использовать контрольно-кассовый аппарат.

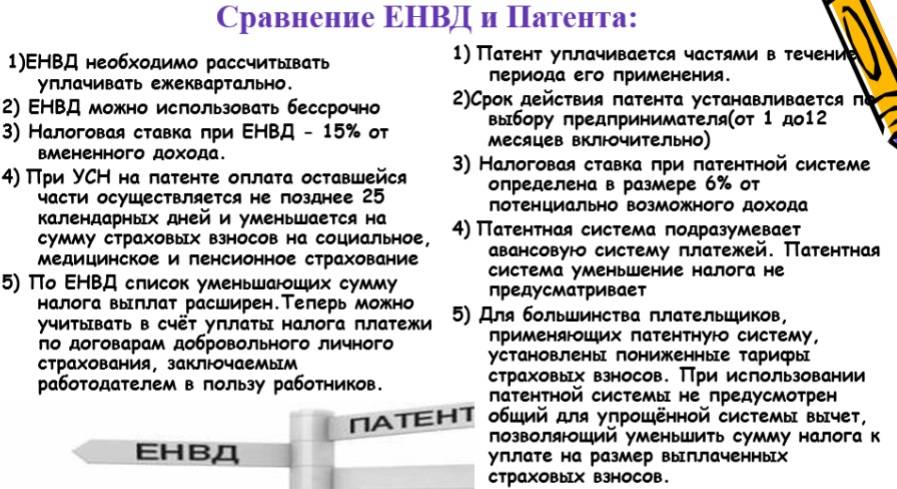

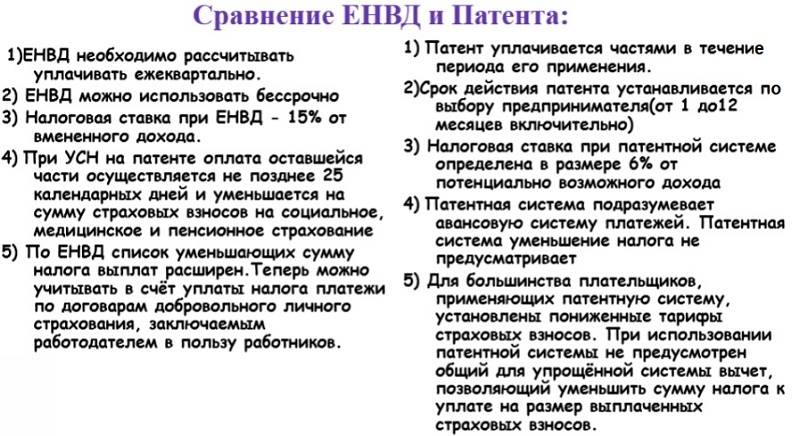

Чем патентная система отличается от ЕНВД

Что такое система налогообложения и какие есть системы

ЕНВД и патент: сравнение

| Что сравниваем | ЕНВД | ПСНО |

Плательщики | Организации И ИП | Только ИП |

| Условия для применения | Режим введен на территории субъектов в отношении определенных видов деятельности | Режим введен на территории субъектов в отношении определенных видов деятельности |

| Ограничения по применению | П. 2.1 ст. 346.26 НК РФ: – простыми товариществами; – крупнейшими налогоплательщиками; – на территориях, где введен торговый сбор П. 2.2 ст. 346.26 НК РФ: – средняя численность за предыдущий год более 100 человек; – участие организаций в уставном капитале не больше 25 % | П. 6 ст. ст. 346.43 НК РФ: – простыми товариществами П. 5 ст. 346.43 НК РФ: – средняя численность наемных работников не должна превышать 15 человек за год или за срок действия патента (если он менее года) Пп. 1 п. 6 ст. 346.45 НК РФ: – доходы по деятельности на ПСН превышают 60 млн руб. с начала года |

| Основания для утраты права на режим | При количестве работников за квартал более 100 человек и участии организаций в уставе более 25 % | 1. С начала года доходы от реализации превысили 60 млн руб. (пп. 1 п. 6 ст. 346.45 НК РФ) 2. Число работников, занятых в деятельности на ПСН, превысило 15 человек (пп. 2 п. 6 ст. 346.45 НК РФ) 3. Неуплата начисления в сроки, установленные п. 2 ст. 346.51 НК РФ (пп. 3 п. 6 ст. 346.45 НК РФ) |

| Обязанность вести раздельный учет | При совмещении нескольких видов режимов (абз. 3 п. 3 ст. 346.50 и п. 7 ст. 346.26 НК) | 1. При совмещении нескольких видов режимов (абз. 3 п. 3 ст. 346.50 и п. 7 ст. 346.26 НК) 2. При применении разных ставок |

| Освобождение от налогов | Для организаций это налоги: на прибыль, НДС, на имущество (за исключением кадастрового) Для ИП: НДФЛ, НДС, налог на имущество (за исключением кадастрового) (п. 4 ст. 346.26 НК РФ) | НДФЛ (в части дохода от применения ПСНО), на имущество физлиц (в части имущества, используемого в деятельности на ПСНО), НДС (п. 10, 11 ст. 346.43 НК РФ) |

| Учет | Нет | В целях контроля предельной суммы дохода ведется учет доходов в книге доходов |

| Отчетность | Ежеквартальная сдача деклараций: не позднее 20-го числа месяца, следующего за отчетным кварталом | Не сдается |

| Уплата | Ежеквартальная уплата: не позднее 25-го числа месяца, следующего за отчетным кварталом | Если патент на срок до шести месяцев — единовременно до даты окончания его действия Если на срок от шести месяцев до календарного года: – в размере 1/3 начисления в течение 90 календарных дней с начала регистрации патента; – в размере 2/3 начисления до окончания его действия |

| Возможность уменьшить налог на страховые взносы | Есть | Нет |

Что лучше: ЕНВД или УСН?

Эти 2 налоговых режима, по факту, избавляют предпринимателя или компанию от необходимости выплачивать одни и те же налоги. Поэтому нужно разобраться с тем, что выгоднее: УСН или ЕНВД, что выбрать? Давайте оценим их сильные и слабые стороны.

| Особенности применения | ЕНВД | УСН |

| Возможность прогнозировать налоговую нагрузку | Есть | Отсутствует |

| Учёт | Облегчённый | Достаточно использовать КУДиР |

| Возможность уменьшать налоговые выплаты | Отсутствует | Есть, если выбрать ставку 6% с доходов минус расходы |

| Минусы для клиентов | Отсутствует | Может отпугнуть партнёров или покупателей, которым нужно учитывать входящий НДС |

| Переход на налоговый режим | Раз в месяц | Раз в год |

Оба варианта для налогообложения, то есть ЕНВД, и УСН, достаточно выгодные. Они позволяют избавиться от разбирательств с рядом налогов, что уменьшает количество документов и предупреждает возникновение проблем с налоговой. Но между ними есть определённая разница.

Например, что лучше для ИП: УСН или ЕНВД при условии, что предприниматель не ведёт постоянную деятельность? Напрашивается первый вариант, поскольку в таком случае не придётся регулярно переводить деньги в ФНС РФ. Но если периодические сделки оказываются довольно крупными, то ЕНВД может оказаться интереснее для бизнесмена.

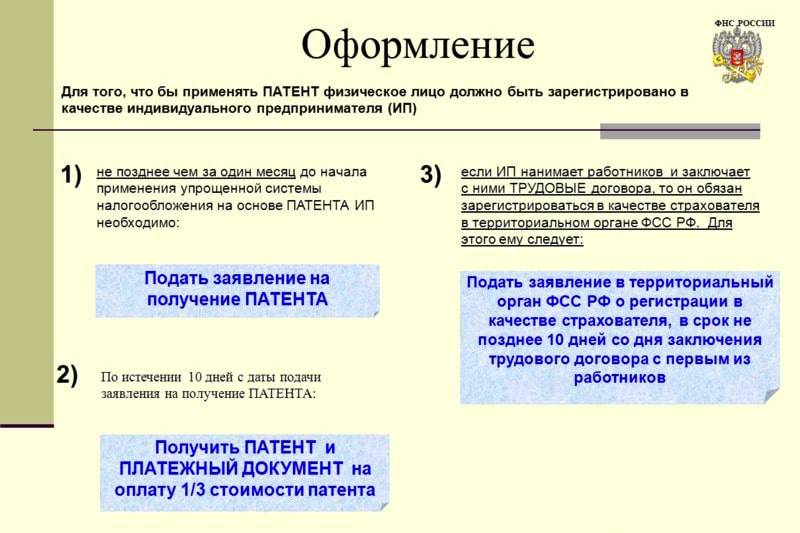

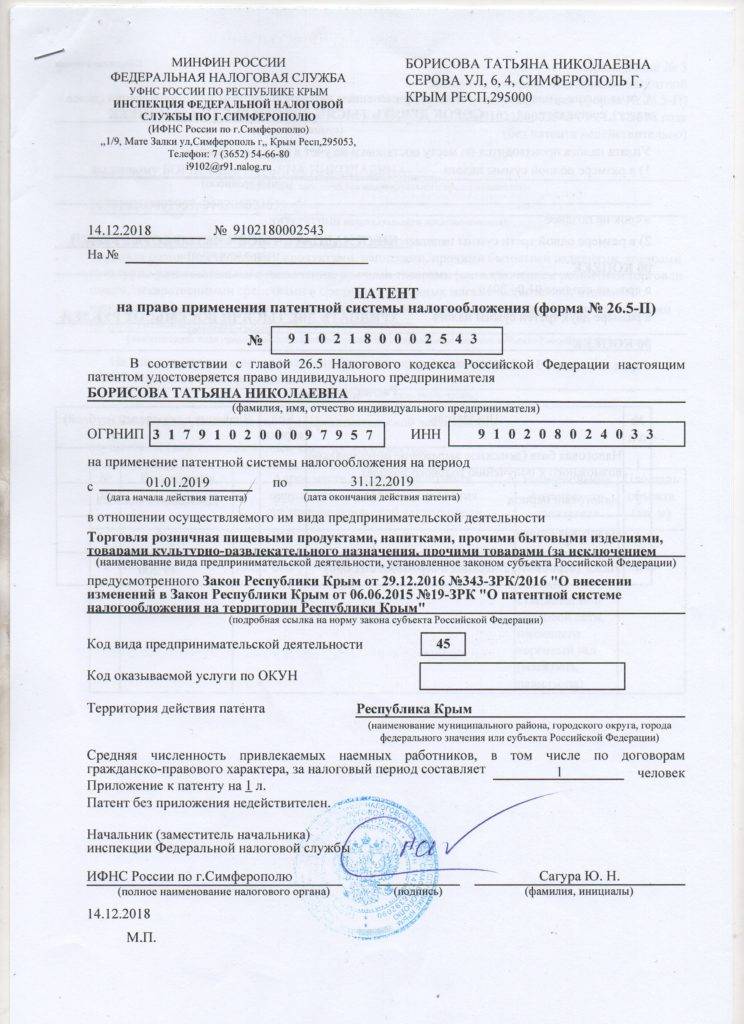

Коротко: что изменилось в патентной системе с 2021 года

Работать на патенте можно практически в любых сферах — от автомоек до ремонта игрушек и производства круп.

ИП на патенте не могут заниматься оптовой торговлей, проводить сделки с ценными бумагами, оказывать кредитные и финансовые услуги, осуществлять грузовые и пассажирские перевозки, если у ИП в собственности или аренде более 20 машин.

Те, кто только начинает заниматься бизнесом, могут рассчитывать на налоговые каникулы. Ими можно воспользоваться до 2024 года.

ИП могут уменьшить стоимость патента за счёт страховых взносов.

Величина потенциального дохода, от которого зависит стоимость патента, в каждом регионе устанавливается по-своему.

На патент могут перейти кафе и магазины с площадью зала до 150 квадратных метров.

ИП на патенте, которые выдают покупателям квитанции об оплате, могут работать без онлайн-кассы.

Те, кто работали на ЕНВД и в чьих регионах пока не вступило в силу законодательство в отношении патента, могут получить временные патенты.

ИП, которые при подаче на патент не учтут новые требования, не получат его.

Елизавета Чёрная

Ограничения в зависимости от системы налогообложения

После того, как направление будущего бизнеса было выбрано, необходимо определится с системой налогообложения.

В 2023 году в России действует 6 режимов налогообложения для бизнеса: 1 общий (ОСН) и 5 специальных (УСН, АУСН, ПСН, НПД и ЕСХН).

Рассмотрим виды деятельности в привязке к системам налогообложения.

| Система налогообложения | Виды деятельности, разрешенные к применению на данном режиме |

|---|---|

| Общая система налогообложения (ОСН или ОСНО) | Все |

| Упрощенная система налогообложения (УСН или УСНО) | Ограничения на применение УСНО затрагивают в основном только организации. Для ИП запрет на применение данного режима установлен в случае применения ЕСХН, производства подакцизных товаров или добычи и реализации полезных ископаемых, а также при несоблюдении ограничений по численности сотрудников (более ста) и максимальном доходе (не более 150 млн руб. за год). |

| Автоматизированная упрощенная система налогообложения (АУСН) | |

| Патентная система налогообложения (ПСН) | Всего видов деятельности, в отношении которых возможно применение патентной системы – 63. К ним относятся бытовые и ветеринарные услуги, розничная торговля и общепит (ограничение по площади – 50 кв.м.), грузоперевозки. С полным перечнем «патентных» видов деятельности можно ознакомиться в п.2 ст. 346.43 НК РФ. |

| Налог на профессиональный доход (НПД) | Запрещается перепродажа товаров, реализация подакцизных товаров, работа по агентским или комиссионным договорам, найм работников. Предельный доход 2,4 млн рублей в год. |

| Единый сельскохозяйственный налог (ЕСХН) | Производство сельхозпродукции |

| ЕНВД | С 2021 года отменен |

Чем запрещено заниматься ИП

Переживать о том, что выбранная деятельность может оказаться в списке запрещенной – не стоит. Практически все виды деятельности в данном перечне – узкоспециализированные и мало подходят для ИП. За исключением разве что торговли крепким алкоголем.

В настоящий момент ИП не могут заниматься:

- Производством и реализацией алкоголя (как оптом, так и в розницу).

- Разработкой, изготовлением, ремонтом и испытанием авиационной техники.

- Деятельностью по обеспечению авиационной безопасности.

- Разработкой, производством, ремонтом, торговлей и утилизацией вооружения и военной техники.

- Производством и торговлей оружием, патронами и составными частями оружия.

- Экспонированием и коллекционированием оружия его основных частей и патронов к нему.

- Разработкой, производством и утилизацией боеприпасов и их составных частей.

- Деятельностью, связанной с хранением, перевозкой и уничтожением химоружия.

- Деятельностью, связанной с проведением экспертизы промышленной безопасности.

- Производством, хранением, применением и распространением взрывчатых материалов промышленного назначения.

- Производством и распространением пиротехнических изделий 4 и 5 класса.

- Деятельностью, связанной с выполнением работ по активному воздействию на гидрометеорологические процессы и явления.

- Деятельностью по трудоустройству граждан России за рубежом.

- Деятельностью инвестиционных и негосударственных пенсионных фондов.

- Деятельностью, связанной с космосом.

- Производством лекарственных средств.

- Выращиванием растений, используемых в производстве наркотических и психотропных средств.

- Деятельностью, связанной с оборотом наркотических и психотропных веществ.

- Перевозкой пассажиров и грузов воздушным транспортом.

Из данного списка поясним только первый пункт, так как только он из всего перечня, может подойти простому предпринимателю: производство и реализация алкоголя (как оптом, так и в розницу).

Торговля алкоголем крепостью свыше 6% требует получения лицензии. ИП данную лицензию получить не могут, но имеют право торговать в розницу алкоголем с содержанием спирта менее 6%. К такой алкогольной продукции относится пиво и пивосодержащая продукция, пуаре, медовуха, сидр.

Единый налог на вмененный доход (ЕНВД)

ЕНВД — привлекательный налоговый режим для индивидуального предпринимателя. Таким его делает независимость суммы налогового платежа от фактических доходов, что избавляет бизнесмена от необходимости вести сложные бухгалтерские расчеты. Величина налога зависит от размера дела, от таких показателей, как численность персонала, площадь помещения и т.д. Этот режим возможно применить только для определенных видов деятельности, определенных НК РФ (см. → виды деятельности на ЕНВД). Кроме того, на его использование законом наложены некоторые ограничения. Например, число работников, задействованных в деле, не может превышать 100 человек.

Скачать пояснения о ставках ЕНВД

Скачать пояснения о сроках уплаты ЕНВД

Скачать пояснения об объекте налогообложения ЕНВД

Скачать пояснения о налогоплательщиках ЕНВД

Плюсы и минусы ЕНВД

Плюсы:

- Если ваш фактический доход выше, чем вмененный — то вы будете экономить на налоге.

- Единый налог — освобождает от уплаты ряда налогов.

- Нет ограничения по доходам.

- Возможность снизить налог на сумму уплаченных страховых взносов (за себя и сотрудников).

- Отказаться от применения ЕНВД можно в любом месяце (при условии совмещения налоговых режимов).

- Вы заранее знаете сумму налога, т.к. она не зависит от ваших доходов.

Минусы:

- Закрытый перечень видов деятельности.

- Сдача отчетности и уплата налога — ежеквартально.

- Более сложный расчет налога, по сравнению с УСН.

- Необходимо следить за изменением коэффициентов.

- Есть ограничения на количество сотрудников и площадь торгового зала.

- Налог необходимо платить, даже если отсутствует деятельность.

- Применять ЕНВД можно не во всех регионах.

- ЕНВД могут отменить. На данный момент срок действия продлен до 01.01.2021 года.

- Расчет и уплата налога по видам деятельности подпадающим под систему ЕНВД производится отдельно по каждому. Т.е. если вы занимаетесь грузоперевозками и открыли магазин розничной торговли, то расчет налога нужно будет производить отдельно по грузоперевозкам, где физическим показателем (ФП) — являются автомобили и отдельно по магазину, где ФП являются м2 помещения.

Плюсы ЕНВД

Как уже было сказано выше, в сфере российского малого и среднего бизнеса, единый налог является довольно распространенным и популярным. Тем, кто присматривается к данному налоговому режиму, следует учесть несколько положительных моментов:

- Единый налог позволяет вести бухгалтерский и налоговый учет в упрощенном виде, тем самым существенно облегчая жизнь предпринимателям.

- Фиксированный размер налогового платежа также является неоспоримым преимуществом «вмененки». Независимо от того, какой доход получает бизнесмен, сумма его налоговых выплат всегда одинакова, то есть в случаях больших прибылей, налог можно не переплачивать.

- ЕНВД прекрасно сочетается с такими популярными и распространенными системами налогообложения, как Общая (ОСН) и Упрощенная (УСН).

- На этот режим можно перейти в любом месяце в году, точно так же, как и оставить его в любое время.

- Индивидуальные предприниматели могут полностью сократить налог, если работают без персонала, а юридические лица имеют возможность платить только половину.

- Исключительно для Индивидуальных предпринимателей: страховые взносы, вносимые в Пенсионный фонд, можно компенсировать за счет уменьшения налогов за текущий период на аналогичную сумму.

Итак, кому выгодно работать по Вмененному налогу

Для начала скажем о том, что точный перечень услуг, подлежащих ЕНВД можно найти в Общероссийском классификаторе услуг населению (ОКУН). Однако слепо следовать ему все же не стоит, поскольку ряд услуг прописан в общероссийском классификаторе видов экономической деятельности (ОКВЭД). Как правило, на ЕНВД выгодно находиться тем представителям малого и среднего бизнеса, чей наличный доход достаточно велик и кто работает в непосредственной связи с населением. Обычно к ним относятся:

Пример расчета налогов: ветеринарные услуги

Как видно из рассмотренных особенностей спецрежимов, без наглядных расчетов определить, на чем остановиться — на ЕНВД или патенте, — невозможно. Рассмотрим пример.

ИП из Санкт-Петербурга задумал открыть ветеринарную клинику с двумя работниками, не считая его самого. Чтобы понять, с чем ему работать выгоднее, с патентом или ЕНВД, нужно заглянуть в законодательство. Применение ЕНВД регулируется законом Санкт-Петербурга от 17.06.2003 № 299-35, ПСН — законом от 30.10.2013 № 551-98.

Считаем ЕНВД. Базовая ставка, установленная в ст. 346.29 НК РФ для ветеринарных услуг, составляет 7500 руб. Корректируем ее с учетом К1 и К2. Показатель К1 на 2020 год установлен приказом Минэкономразвития от 10.12.2019 № 793 в размере 2,005. К2 по рассматриваемому виду деятельности в Санкт-Петербурге составляет 0,6. Физический показатель — количество работников, включая ИП.

Итого налоговая база за весь 2020 составит: 7500 × 2,005 × 0,6 × 3 × 12 = 324 810 руб. Считаем налог: 324 810 × 15% = 48 722 руб.

Полученную сумму предприниматель может уменьшить на 50% за счет уплаченных за своих работников и за себя страховых взносов (п. 2.1. ст. 346.32. НК РФ). Таким образом, размер ЕНВД к перечислению может составить от 24 361 до 48 722 руб.

Обратите внимание! Если у ИП нет сотрудников, он вправе уменьшить размер налога на сумму уплаченных за себя взносов в полном объеме. Считаем стоимость патента

Законом № 551-98 установлен потенциально возможный к получению предпринимателем доход от ветеринарных услуг в размере 600 000 руб. в год. Умножаем его на ставку 6% и получаем, что сумма к уплате составит 36 000 руб

Считаем стоимость патента. Законом № 551-98 установлен потенциально возможный к получению предпринимателем доход от ветеринарных услуг в размере 600 000 руб. в год. Умножаем его на ставку 6% и получаем, что сумма к уплате составит 36 000 руб.

При открытии одной клиники уплачиваемые суммы по ЕНВД и ПСН сопоставимы. Однако если предприниматель откроет несколько больниц или наймет больше сотрудников, размер единого налога существенно вырастет. Стоимость патента фиксированная при соблюдении общих требований к применению режима (не больше 15 работников).

Главное о патенте в 5 пунктах

Появились новые виды деятельности

Теперь под патент попадает больше направлений бизнеса: было 63, а стало 80. Предприниматели могут перейти с ЕНВД на патент, чтобы не заморачиваться с ООО и платить меньше налогов. Можно открыть компанию даже по вспашке огородов и зарабатывать на этом деньги. Или заниматься ремонтом игрушек. Теперь это полноценный бизнес.

Полный перечень разрешённых видов деятельности — в статье 346.43 Налогового кодекса.

Татьяна Петухова, бухгалтерКаждый регион может утвердить свой перечень видов деятельности, на которые будет выдавать патент. Например, в Екатеринбурге предприниматель на патенте сможет заниматься спортивно-любительской охотой, а на Камчатке — нет. Разрешённых видов деятельности в отдельном регионе может быть как больше, чем в Налоговом кодексе, так и меньше.

Кроме этого изменились условия по некоторым сферам деятельности, на которые патент выдавался и раньше. Так, теперь ИП может сдавать в аренду не только собственные, но и арендованные помещения и участки. А компании, которые занимаются ремонтом жилья, могут оказывать услуги по реконструкции и ремонту жилых и нежилых зданий и спортивных сооружений.

Особенности применения ЕНВД

Что выгоднее – патент или ЕНВД, можно решить, зная правила применения каждого режима. Единый налог на вмененный доход вводится правовыми актами муниципальных образований и действует только в отношении упомянутых в них видов деятельности. Укрупненный перечень занятий, подпадающих под действие вмененки, содержится в п. 2 ст. 346.26 НК РФ. К ним относятся бытовые и ветеринарные услуги, розничная торговля, услуги по перевозке и пр.

Важно! Действие ЕНВД прекращается с 01.01.2021. О нецелесообразности продления действия вмененного режима напомнил Минфин в письме от 13.03.2020 № 03-11-11/19457

Условия для использования ЕНВД для ИП:

- средняя численность работников за год — не выше 100 человек;

- осуществляемый вид деятельности есть в нормативно-правовом акте, устанавливающем правила применения налога на территории муниципального образования;

- режим не применяется, если ИП сдает в аренду автозаправочные и автогазозаправочные станции;

- ЕНВД не используется, если деятельность ведется по договорам доверительного управления имуществом или простого товарищества.

Преимущества и недостатки режима ЕНВД представим в виде таблицы:

Преимущества | Недостатки |

1. Величина налога по сути не растет с увеличением дохода, если физические показатели не меняются. 2. Исчисленную сумму к уплате можно снизить вдвое при наличии наемных работников за счет страховых взносов, пособия по временной нетрудоспособности и до нуля при отсутствии работников (п. 2 ст. 346.32 НК РФ) | 1. Сумма налога к уплате зависит от местного законодательства и может различаться даже в пределах одного городского округа. 2. ИП обязан ежеквартально сдавать налоговую декларацию. 3. Налог уплачивается, даже если в отчетном периоде деятельность не велась. 4. Чтобы не платить налог при отсутствии доходов, ИП должен сняться с учета в качестве плательщика ЕНВД. 5. Добровольный переход на другие режимы возможен только с нового отчетного года |

ЕНВД или УСН: делаем правильный выбор

Для ответа на главный вопрос, что выбрать между этими популярными системами налогообложения малого бизнеса, нужно тщательно проанализировать все аспекты: общие тенденции спецрежимов, отличительные черты, сильные и слабые стороны каждого из них. Успешный бизнес также должен строиться на изучении расчета налогов на практических примерах.

Общие черты:

- если у бизнесмена соблюдаются ограничения, он может по своей воле выбрать тот или иной режим;

- общий порог по численности рабочих и доле участия других фирм;

- единый налог освобождает от НДФЛ 13% от предпринимательской деятельности (если коммерсант является работодателем, то удерживать НДФЛ из зарплаты своих сотрудников и перечислять его в бюджет он должен, так же как и вести 6-НДФЛ), налога на прибыль для организаций, НДС (если не выделяется отдельно в счете-фактуре), имущественных налогов (кроме налогообложения по кадастровой стоимости);

- возможность уменьшения налога на уплату страховых взносов по общей схеме: на 50% при наличии сотрудников, и без ограничений для ИП, работающих в одиночку;

- упрощен бухучёт;

- ежеквартальная оплата налога;

- можно совмещать с другими режимами при раздельном учёте показателей;

- по итогам квартала может быть утрачено право на спецрежим с переходом на общую систему.

Особенности упрощёнки и вменёнки отражаются в их различиях:

- реальные доходы на УСН играют главную роль, тогда как на ЕНВД налог известен заранее;

- отсутствие дохода освобождает упрощенца от налога, вменёнщик должен платить даже во время убытков;

- на ЕНВД декларировать налог придётся чаще: каждый квартал, на УСН только раз за год;

- перейти с УСН на другую систему (кроме ОСНО) можно только со следующего года, отказаться от вменёнки можно в любой момент.

Положительные и отрицательные моменты ЕНВД:

- нет ограничений по уровню доходов, как и нет прямой зависимости платежа в бюджет от их суммы;

- стабильная налоговая нагрузка, так как расход на уплату ЕНВД можно запланировать, так как сумма рассчитывается по известной формуле;

- вести КУДиР не нужно;

- сниженные налоговые ставки в некоторых регионах, вместо 15% местные власти могут установить меньший процент (до 7,5%) для определенных деятельностей;

- убытки не освобождают от налога;

- нулевых деклараций не предусмотрено.

Плюсы и минусы УСН:

- когда нет выручки, налог не платится за отсутствием объекта налогообложения;

- нет ограничения по видам деятельности;

- декларация сдается реже;

- при большом доходе налог будет представлять значительную сумму.

Внутри самого режима УСН применять объект налогообложения с учетом расходов выгоднее, если уровень этих расходов значительный (не менее 65% выручки), тогда разница «доход-расход» снижается, что способствует уменьшению налога.

Вывод: Идеальным вариантом для начала бизнес-карьеры считается УСН. На этом этапе доход коммерсанта ещё не стабильный, небольшой, а его отсутствие служит поводом для освобождения от налога и представления нулевой декларации.