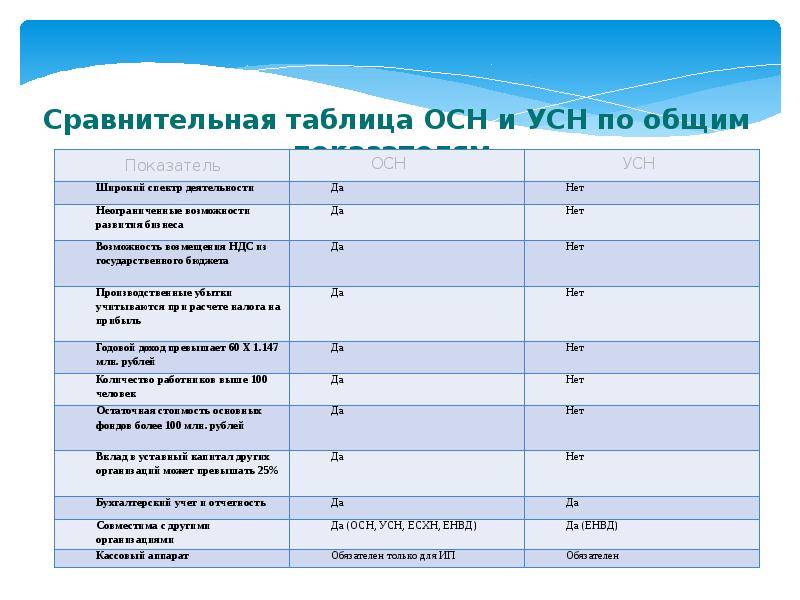

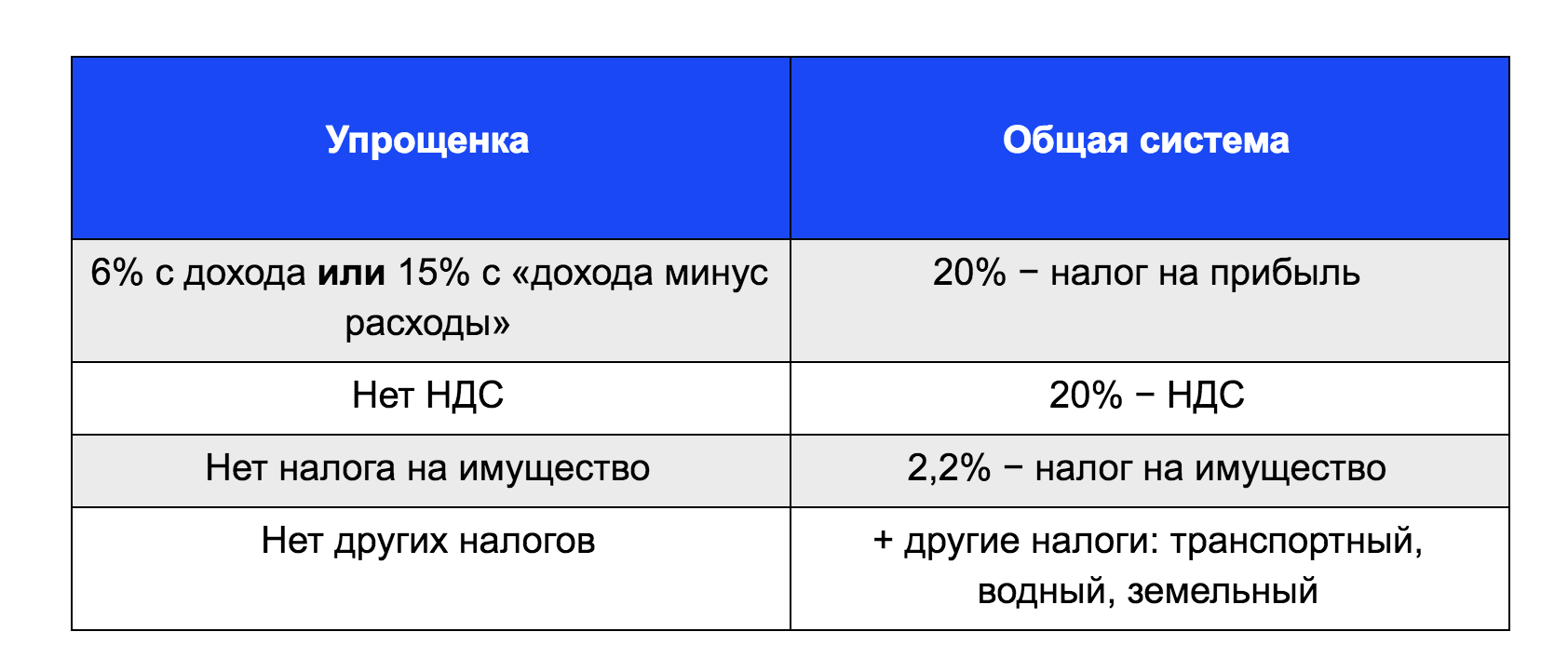

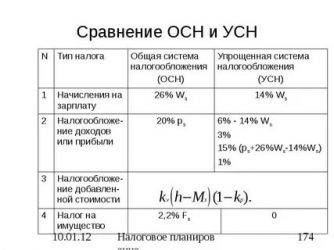

В чем принципиальное отличие УСН от ОСНО

- Размер дохода: ОСНО предназначена для предприятий, у которых годовой доход превышает установленную минимальную сумму. В то время как УСН предлагает упрощенные ставки налогообложения для предприятий с небольшим доходом.

- Порядок ведения учета: При использовании ОСНО предприятия должны вести полный бухгалтерский учет и предоставлять отчетность в налоговые органы. В случае УСН процедура ведения учета более простая и менее времязатратная.

- Ставки налогообложения: ОСНО предлагает более высокие ставки налогов, что может оказать значительное влияние на финансовые показатели предприятия. УСН, напротив, предлагает упрощенные ставки, что может быть выгодно для предприятий с небольшими доходами.

- Возможность применения налоговых льгот: УСН предоставляет некоторые налоговые льготы для определенных категорий предприятий, таких как индивидуальные предприниматели или малые предприятия. ОСНО не предлагает таких льгот.

- Сроки и порядок уплаты налогов: Система УСН предполагает уплату налогов по квартальной системе, в то время как ОСНО требует уплаты налогов ежемесячно. Кроме того, при УСН предприятия уплачивают фиксированный размер налога, в то время как при ОСНО налоговая сумма рассчитывается на основе оборота предприятия.

При выборе между УСН и ОСНО важно учитывать конкретные особенности своего бизнеса и его потребности. Компания должна обратиться к профессионалам в области налогообложения, чтобы принять взвешенное решение, которое будет оптимальным для ее развития и финансовой устойчивости

Пример расчета налога для ООО

Учредители общества с ограниченной ответственностью “Колобок” решили с нуля создать собственный магазин хлебобулочных изделий. На момент открытия имеются следующие данные:

- планируемый товарооборот – 750 000 руб./мес., без НДС;

- предполагаемые расходы на приобретение сырья, аренду, выплату заработной платы, страхование и т. д. – 425 000 руб./мес.;

- суммарная площадь торгового зала – 33 кв. м.;

- количество сотрудников по найму – 4 человека;

- величина страховых взносов за них – 12 000 руб./мес.

Какую систему налогообложения стоит предпочесть в этом случае? Проведем расчеты, сравнив допустимые для использования в данном случае налоговые режимы – ОСН и УСН.

УСН

Рассмотрим сначала вариант с налоговой базой – доходы. Берется 6% от доходов (750 000 руб. * 12 мес.), получается сумма в год, равная 540 000 рублей. Она также может быть сокращена на страховые взносы и пособия за сотрудников, которые были выплачены организацией, однако не больше, чем наполовину. В итоге от полученной величины отнимаем 144 000 рублей – такова сумма страховых взносов в год. Получаем 396 000 рублей. Чем больше сотрудников, тем выше величина страховых взносов. Но крайний ее лимит в этом случае – 270 000 рублей.

Если считать по принципу “доходы – расходы”, то получится: 9 000 000 рублей (поступления за год) минус 5 100 000 рублей (издержки за год) = 3 900 000 рублей – налогооблагаемая база. Ее необходимо умножить на ставку, равную 15%, в итоге получится 585 000 рублей налога к уплате в год. В том случае, когда расходы больше суммы доходов, необходимо оплатить налог в размере 1% от прибыли (у нас это 90 000 рублей).

ОСНО

При использовании этой системы налогообложения берется доход за год в размере 9 000 000 руб. – 5 100 000 руб. расходы за год, и получается прибыль, составляющая 3 900 000 рублей, умножается на 20%, выходит 780 000 рублей. К этой сумме следует добавить НДС, составляющий 20% от суммы реализованных товарных позиций, 9 000 000 * 20% = 1 800 000 рублей. Но при условии, что большая часть этой величины может быть возвращена из бюджета, общая величина сократится.

Как можно заметить, целесообразнее всего данному обществу остановиться на “упрощенке”.

Что лучше выбрать: ИП или ООО?

Регистрируете ИП или ООО? Скачайте все документы быстро, бесплатно и без ошибок

Не тратьте время на поиск бланков. Полный пакет регистрационных документов можно скачать на нашем сайте. При необходимости вы получите также заявление на УСН и квитанцию на оплату госпошлины. Останется скачать или отправить онлайн документы. Мы приложим инструкцию по подаче.

Документы для ИПДокументы для ООО

Документы для ИПДокументы для ООО

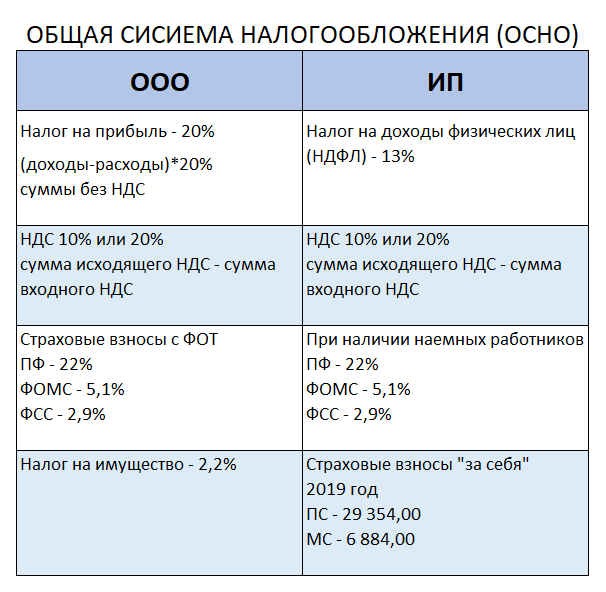

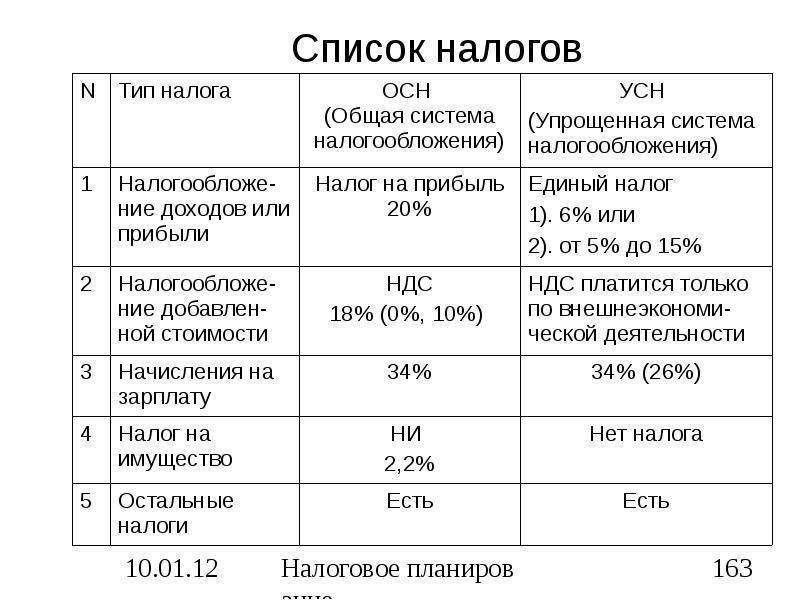

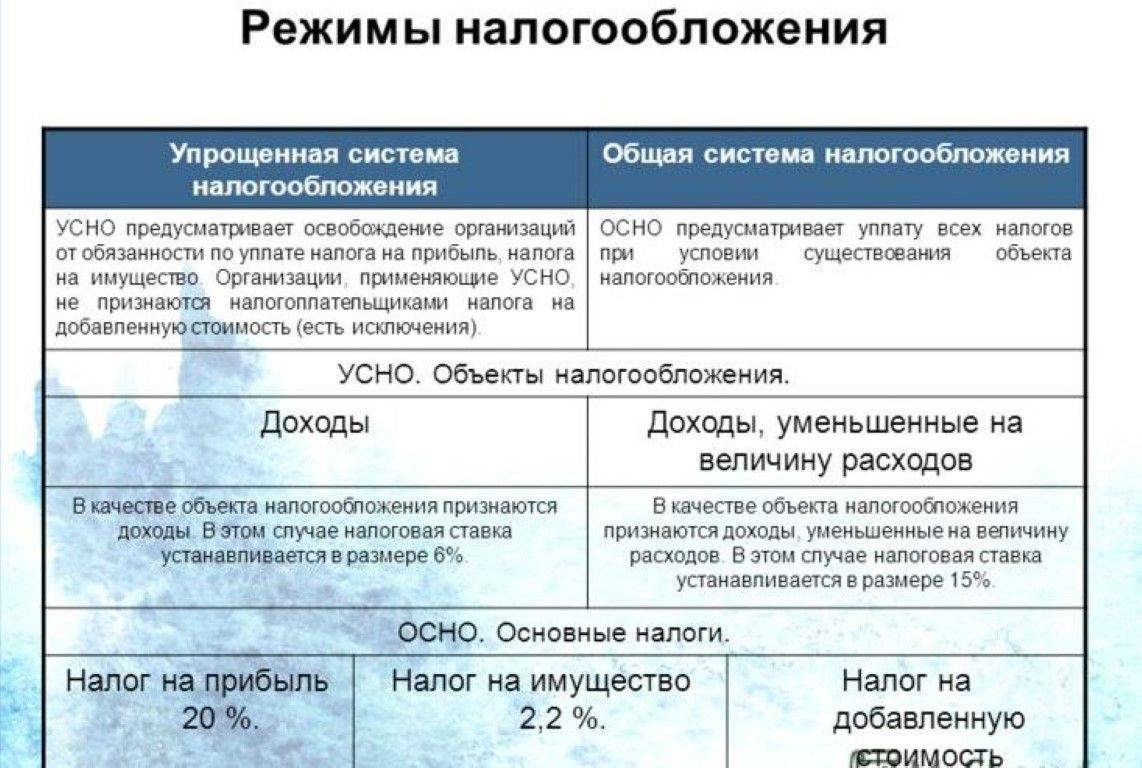

Какие налоги платятся на ОСНО?

Общая система включает такие обязательные платежи, как налог на прибыль (для ип – НДФЛ), НДС, налог на имущество.

| Вид налога | Ставка | Отчетность | Сроки уплаты | Кто платит |

| Налог на прибыль | 20% | Ежеквартальная (ежемесячная) декларация. Бухгалтерская отчетность | До 28 числа месяца (включительно), после отчетного периода. Существуют авансовые платежи. | Организации |

| НДФЛ | 13% или 30% | 3-НДФЛ | До 15 июля года (включительно), следующего за отчетным. Существуют авансовые платежи. | Предприниматели |

| НДС | 0%, 10%,18% | Ежеквартальная декларации по НДС | До 25 числа каждого их 3 месяцев, после отчетного периода | Организации Предприниматели |

| Налог на имущество | 2,2% | Годовая | Устанавливаются Субъектами РФ | Организации Предприниматели |

Важно! В данном списке налогов рассматриваются лишь те налоги, которые присущи данной системе налогообложения. Помимо этого налогоплательщики уплачивают общие налоги, например, 2 НДФЛ, 6-НДФЛ, платежи в ПФР за сотрудников, платеж ИП в ПФР за себя и т.д

Налог на прибыль

Объектом налогообложения этого налога является прибыль организации, рассчитанная исходя начисленного дохода (при кассовом методе – оплаченного) и произведенных экономически обоснованных расходов, имеющих документальное подтверждение. В основном действует ставка налога 20%, состоящая из федеральной части (2%) и региональной (18%).

Последним предоставлено право уменьшать ее для некоторых категорий предприятий. Уплата налога может быть ежеквартальной и ежемесячной (для крупных компаний).

Налогоплательщики предоставляют налоговые расчеты за отчетные периоды, а за налоговый – декларация нарастающим итогом до 28 марта следующего года.

НДФЛ

Предприниматели являются плательщиками НДФЛ, который рассчитывается исходя из выручки, полученной ими от осуществляемой деятельности. НК РФ разрешает ИП воспользоваться профессиональными вычетами, которые нужно документально подтверждать. Их также можно применять без соответствующих документов, но в пределах установленных норм. Для резидентов используется ставка налога 13%, для нерезидентов (пребывающих в стране менее 183 дней) — 30%.

Отчетность ИП на ОСНО представлена декларацией по форме 3-НДФЛ, которую необходимо подать до 30 апреля следующего года. Налоговая на основании декларации за предыдущий год может для ИП рассчитать суммы трех авансовых платежей (1/2, 1/4 и 1/4 суммы годового НДФЛ).

НДС

Плательщиками этого налога являются и компании и предприниматели. Налогооблагаемой базой является полученный доход от реализации на территории страны. Применяется в основном ставка налога 18%. Для некоторых видов деятельности предусмотрена пониженная — 10%, или же 0%. При этом в расчете может использоваться базовая, или же расчетная (18/118%, 10/118%), например, для авансовых платежей.

Для составления ежеквартальных деклараций компания должна вести специальные налоговые регистры — книги покупок и продаж, которые вместе отчетом отправляются в ИФНС. Они подаются до 25 числа месяца после отчетного квартала.

Возможно при определенных условиях оформление освобождения от НДС.

Налог на имущество

Этот платеж поступает в бюджет регионов. Его объектом является стоимость движимого (числящееся на балансе до 01.01.2014) и недвижимого имущества организации и ИП, находящееся на их балансе, рассчитанная на 1 января. НК РФ устанавливает максимальную ставку в размере 2,2 %, при этом региональным властям дано право ее понижать, а также дифференцировать в зависимости от плательщиков.

До 30 марта следующего года необходимо подавать декларацию по налогу на имущество. Ежеквартально в установленные регионами сроки производится уплата авансовых платежей.

В настоящее время происходит переход от использования остаточной стоимости имущества к кадастровой при расчете налога. В субъектах РФ, в который его исчисление перешло на данный порядок, этот налог является обязательным и для льготных систем налогообложения.

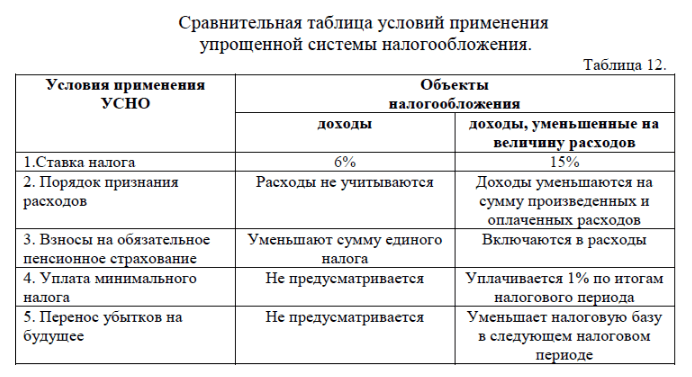

Что экономически выгоднее: УСН 6% или15%

На этот вопрос проще ответить примером:

Вариант 1.

Доход – 100 000 рублей

Расход – 70 000 рублей

Сумма налога составит:

1. УСН 6% = 100 000 * 6% = 6 000 рублей

2. УСН 15% = (100 000 – 70 000) * 15% = 4 500 рублей

Вывод: УСН 15% выгоднее применять.

Вариант 2.

Доход – 100 000 рублей

Расход – 50 000 рублей

Сумма налога составит:

1. УСН 6% = 100 000 * 6% = 6 000 рублей

2. УСН 15% = (100 000 – 50 000) * 15% = 7 500 рублей

Вывод: УСН 6% выгоднее применять.

Таким образом, если сумма расходов менее 60% от суммы доходов, то выгоднее применять УСН 6%.

Мы рекомендуем, при выборе будущей системы налогообложения, советоваться с бухгалтером. Он уж точно знает, что Вам больше подходит.

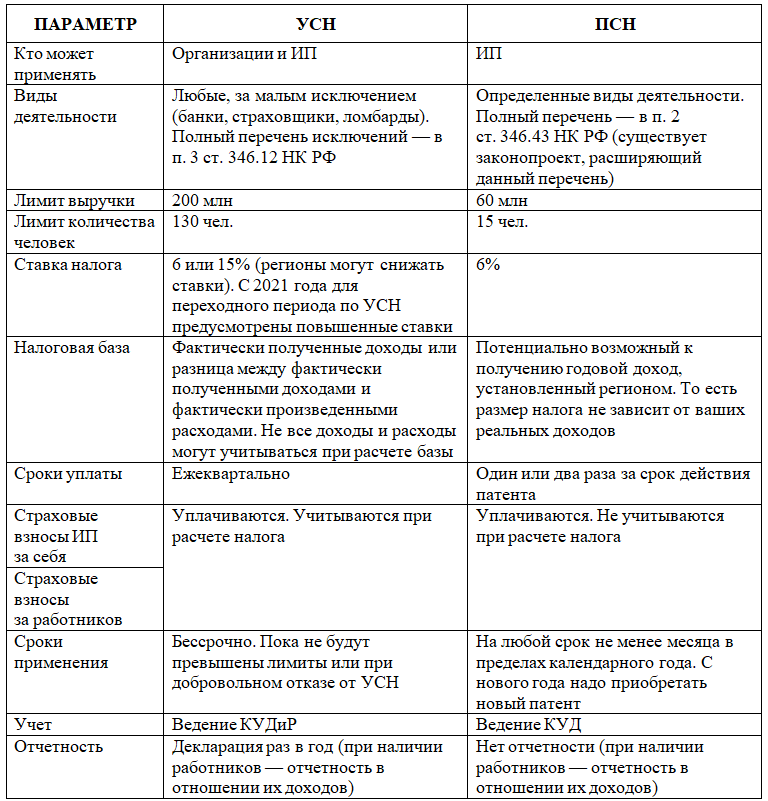

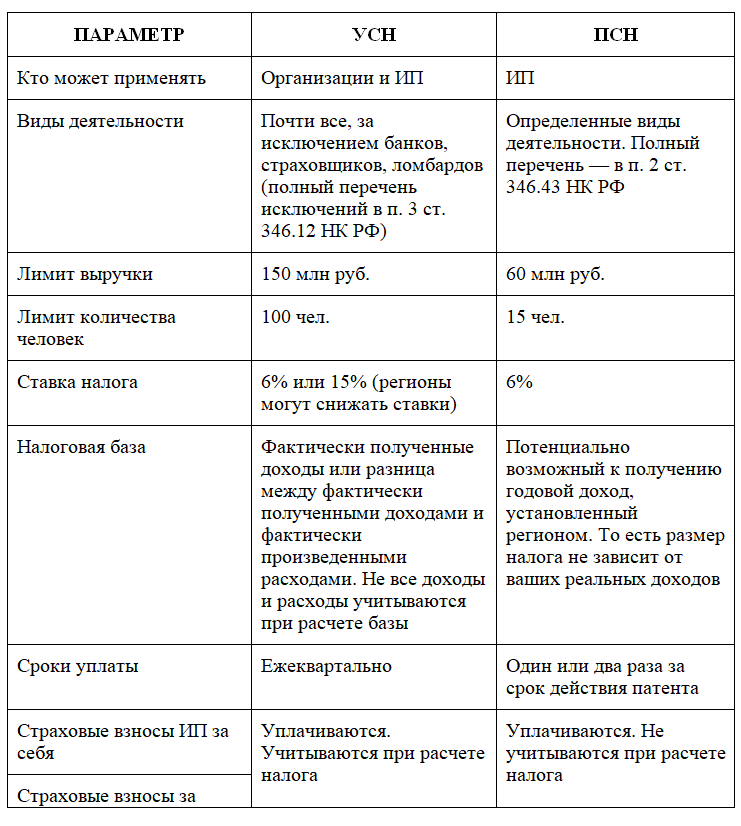

Патентная система налогообложения

УСН или ОСНО: что лучше для ООО

Для того чтобы определить, какую систему налогообложения выбрать, помимо вышеперечисленного можно учесть такие нюансы:

- Не все фирмы могут применять УСН. Например, если организация планирует иметь филиалы (представительства), она не сможет применять эту систему налогообложения.

- Такие особенности работы, как наличие хозяйственных связей с контрагентами — плательщиками НДС, большое количество работников, возможность начисления амортизации на относительно новое и дорогостоящее оборудование, взятое в лизинг и принятое на баланс (подробнее о таком варианте читайте в статье Договор лизинга (финансовой аренды) – условия и образец) либо приобретенное, обусловят выбор в пользу ОСН.

Кроме того, нужно произвести пробное исчисление налогов для обоих случаев и сравнить результаты (суммы налога к уплате).

Особенности системы ЕНВД

ЕНВД или «вмененка» применяется для утвержденного в регионах РФ списка видов деятельности. К ним относятся предприятия общественного питания, розничной торговли, распространители рекламы и многие другие. Предприятия, перечисленные в данном списке, обязательно должны использовать ЕНВД. Это, кстати, один из принципиальных моментов. Вот чем отличается ЕНВД от УСН.

Добровольно на «вмененку» могут перейти компании, которые оказывают услуги по доставке еды, автотранспортным перевозкам грузов и пассажиров, а также рекламные компании по размещению рекламных материалов на транспорте.

Так как на ЕНВД может быть переведено не вся деятельность, а лишь отдельные ее виды, которые попадают под регламент, то как ИП, так и ООО необходимо вести раздельный учет. Это один из критериев.

Чем отличается УСН от ЕНВД? На «вмененке» может быть сразу несколько видов деятельности на одном предприятии. Например, основной вид деятельности проходит в налоговой по «упрощенке», а второй и третий вид деятельности – на «вмененке». Так, учет доходов и расходов при совмещении двух систем налогообложения придется вести в трех вариантах, потому что налоговые органы требуют отчетность отдельно по каждому виду деятельности на ЕНВД.

На 2018 год ставка по ЕНВД составляет 15%. Так, для уплаты налога потребуется 15% от вмененного дохода. При расчете можно снизить сумму налога на страховые взносы, произведенные за период на сотрудников или на себя, если это касается ИП. При минусовании страховых взносов за себя у ИП ограничений нет, а вот у предпринимателя с наемными сотрудниками и у юридических лиц сумма может быть уменьшена не более чем наполовину.

Чем отличается ОСН от УСН для ООО:

Одним из основных отличий между ОСН и УСН является порядок расчета налоговой базы и ставки налогообложения. При выборе ОСН, ООО должно вести бухгалтерский учет и представлять отчетность в налоговые органы по мере установленных законом сроков. Налоговая база в ОСН определяется исходя из прибыли, которая подлежит налогообложению в соответствии с установленной ставкой налога на прибыль (20% в настоящий момент). В то же время, при выборе УСН, ООО имеет право вести упрощенный учет и осуществлять упрощенную налоговую отчетность. Налоговая база в УСН определяется исходя из выручки, уменьшенной на установленные законом нормы расходов. Ставка налога в УСН зависит от выбранного режима и считается от выручки, исходя из установленных градаций и дополнительных условий.

Еще одним важным отличием между ОСН и УСН является режим уплаты налога. В ОСН, налог взыскивается ежеквартально, и предприятие обязано самостоятельно расчитывать и вносить платежи в налоговый орган. В УСН, налог уплачивается ежемесячно или ежеквартально в зависимости от выбранного режима. В случае УСН, ООО может также воспользоваться упрощенной системой учета расчетов с налоговым органом (ЕСХН) и вносить налоговые платежи на основе доходов, указанных в кассовых книгах или электронных журналах.

Кроме того, ОСН и УСН различаются по порядку учета и списания расходов. В ОСН, расходы учитываются и списываются в соответствии с установленными законом правилами и требованиями бухгалтерии. В УСН, расходы учитываются и списываются в зависимости от выбранного режима и особых правил, установленных для УСН. Некоторые расходы могут быть исключены из учета или учтены с ограничениями.

Наконец, ОСН и УСН отличаются по ряду других особенностей, таких как порядок учета НДС, правила предъявления счетов-фактур, основания для применения налоговых вычетов и т.д. Все эти различия должны быть учтены при выборе налоговой системы для ООО.

| Отличия между ОСН и УСН для ООО: | ОСН | УСН |

|---|---|---|

| Способ расчета налоговой базы | По прибыли | По выручке |

| Ставка налогообложения | 20% (налог на прибыль) | Зависит от выбранного режима УСН |

| Режим уплаты налога | Ежеквартально | Ежемесячно или ежеквартально |

| Учет и списание расходов | В соответствии с установленными правилами бухгалтерии | В зависимости от выбранного режима УСН |

| Особенности учета НДС и счетов-фактур | Соблюдение требований НДС и выставление счетов-фактур | Особые правила в зависимости от выбранного режима УСН |

Отчетность и документы

Особенности отчетности в системе УСН:

| Форма отчетности | Сроки сдачи |

|---|---|

| Декларация по НДС | квартально |

| Декларация по налогу на прибыль | ежегодно |

| Расчеты по ЕСХН | ежемесячно |

Особенности отчетности в системе ОСНО:

| Форма отчетности | Сроки сдачи |

|---|---|

| Бухгалтерский баланс | ежеквартально |

| Налоговая декларация по НДС и налогу на прибыль | ежеквартально |

| Справка 2-НДФЛ | ежегодно |

Выбор между УСН и ОСНО должен быть основан на типе деятельности и ожидаемых доходах предприятия. Знание особенностей отчетности в каждой системе позволяет продумать более эффективные стратегии для управления бухгалтерией и налогами предприятия.

Можно ли совмещать УСН и ОСНО: последствия совмещения

Высшие органы неоднократно разъясняли формулировку п. 1 ст. 346.11 НК РФ, в котором упоминается о применении УСН наряду с иными системами налогообложения. Совмещение УСН и ОСНО невозможно, не предусмотрено нормами НК РФ (письмо Минфина РФ от 08.09.2015 № 03-11-06/2/51596, определение КС РФ от 16.10.2007 № 667-О-О).

Например, в ситуации, когда плательщик УСН утрачивает право на применение патента, он обязан сделать перерасчет налогов именно по УСН. Это следует из постановления АС ЦО от 08.02.2016 № Ф10-5048/15 по делу № А09-4338/2015.

Однако организация на УСН обязана исчислять и уплачивать НДС:

- при ввозе товаров в РФ (п. 2 ст. 346.11 НК РФ);

- выполнении обязанностей налоговых агентов (ст. 161 НК РФ);

- восстановлении НДС;

- по деятельности простого товарищества или доверительного управления (ст. 174.1 НК РФ);

- в случае если ею выставлен покупателю счет-фактура с выделением НДС (п. 5 ст. 173 НК РФ).

Кроме того, налогоплательщик обязан восстановить в полном объеме налоговый учет и налогообложение по ОСН с того квартала года, когда он утратил право на применение УСН.

Итак, каждая из систем налогообложения имеет свои особенности. Несомненные преимущества УСН недоступны крупным организациям, однако может быть выгодна и ОСН. Например, при большой численности работников и возможности начислять большие суммы амортизации.

Налоговое законодательство РФ предлагает индивидуальным предпринимателям два режима налогообложения: традиционный и упрощенный.

Упрощенная система налогообложения

Основное отличие УСН от основной системы налогообложения (ОСНО) заключается в том, что предприниматели, работающие по УСН, уплачивают налог только на основе выручки, а не на основе прибыли.

УСН имеет несколько видов, каждый из которых имеет свои особенности и ограничения. Например, УСН для ООО предназначен для компаний с оборотом не более 60 миллионов рублей в год, а УСН для ИП – для индивидуальных предпринимателей с оборотом не более 18 миллионов рублей в год.

УСН предоставляет ряд преимуществ для малого бизнеса. Во-первых, это упрощенный порядок бухгалтерии и отчетности. Вместо детальной бухгалтерии можно вести упрощенный учет расходов и доходов.

Во-вторых, ставки налогов по УСН могут быть ниже, чем по ОСНО. Например, для ООО и ИП, в зависимости от вида деятельности, ставка налога может составлять от 6% до 15% от выручки.

Однако УСН имеет и свои ограничения. Например, предприниматели, работающие по УСН, не имеют права применять систему НДС, а также не могут участвовать в государственных закупках.

Если ваше предприятие отвечает требованиям и характеристикам упрощенной системы налогообложения, УСН может стать привлекательным вариантом для ведения бизнеса.

Условия применения УСН

Ст. 346.12 НК РФ предусматривает ряд ограничений для тех бизнесменов, которые имеют желание перейти на УСН:

- Вид деятельности. Не имеют права перейти на упрощенку хозсубъекты, работающие в следующих областях:

- финансовая сфера (банки, страховщики, микрофинансовые компании и т. п.);

- добыча и реализация полезных ископаемых (кроме общедоступных);

- производители подакцизных товаров;

- предприятия игорного бизнеса;

- агентства по трудоустройству, занимающиеся аутсорсингом персонала;

- нотариусы, адвокаты.

Юридический статус. Не могут работать на УСН:

- компании, зарегистрированные за пределами РФ;

- бюджетные и казенные учреждения.

Организационная структура. Не могут работать на упрощенке организации, имеющие филиалы.

Совмещение с другими спецрежимами. Нельзя применять УСН одновременно с единым сельхозналогом или соглашением о разделе продукции. А вот индивидуальные предприниматели на ПСН, могут использовать упрощенку для видов деятельности, не подпадающих под патент.

Структура собственности. Использование упрощенки не разрешено для юридических лиц, уставный капитал которых более чем на четверть состоит из вкладов других организаций. Здесь законом предусмотрено исключение для НКО, общественных организаций инвалидов и компаний, работающих в сфере высоких технологий.

Масштаб бизнеса. НК РФ устанавливает следующие лимиты, при превышении которых переход на УСН невозможен:

- выручка по итогам девяти месяцев не должна превышать 112,5 млн руб. без учета НДС;

- среднесписочная численность работников не должна превышать 100 человек. С 2021 г. хозяйствующие субъекты не слетят с УСН при превышении численности до 130 человек, однако ставка единого налога будет увеличена;

- остаточная стоимость основных средств не должна быть более 150 млн руб.

Обращаем ваше внимание, что существуют также лимиты применения УСН. Пределы численности сотрудников и остаточной стоимости ОС равны лимитам для перехода на спецрежим, озвученным выше, а вот предел дохода не должен превышать 150 млн руб

за год. Однако с 2021 года законодатель поднял критерий дохода до 200 млн руб., при этом ставка, по которой будет исчисляться налог достигнет для упрощенца максимального размера.

Рассмотрим, чем же УСН отличается от ОСНО по налоговой нагрузке.

В чем отличия УСН и ОСНО

Исходя из этих соображений, для того, чтобы сохранить клиентов, даже небольшие компании вынуждены применять общую систему налогообложения.

Кроме того, значительным преимуществом ОСНО является возможность выплачивать налоги только в том случае, если компания получила прибыль в текущем периоде. Если деятельность соответствующего календарного года оказалась убыточной, то налог на прибыль не уплачивается, а полученный отрицательный финансовый результат может уменьшить налоговую базу последующих периодов.

Ограничения в части штатной численности персонала, объема выручки, остаточной стоимости основных средств и прочих критериев, свойственных для УСН, для общей системы налогообложения не предусмотрены.

Бухгалтерский учет УСН и ОСНО

В части ведения бухгалтерского учета существенных различий между компаниями, применяющими рассматриваемые налоговые режимы, не установлено.

От обязанности вести бухгалтерский учет освобождены только индивидуальные предприниматели – плательщики единого налога. На юридических лиц данная льгота не распространяется.

В связи с этим общая система налогообложения является более трудоемкой – помимо ведения бухгалтерского учета в полном объеме, необходим контроль за корректностью расчета налогов, своевременностью их уплаты в бюджет, соблюдением периодичности сдачи налоговых деклараций.

Общая система считается самой сложной системой налогообложения. Соответственно, требуется определенный профессионализм и высокая квалификация бухгалтера, ведущего бухгалтерский и налоговый учет.

С этой точки зрения применение УСН является менее трудоемким и предъявляет меньше требований к квалификации бухгалтера. Специальный налоговый режим более доступен для понимания человеком, не имеющим специального образования.

Однако необходимо учитывать, что в течение года менять системы налогообложения нельзя, соответственно, необходимо заранее определиться с тем, какой режим подходит компании в большей степени, поскольку чтобы его поменять, придется дождаться следующего года.

УСН по ставке 6% или 15%?

При выборе объекта налогообложения УСН следует учитывать, что применение объекта «доходы» наиболее актуально для компаний, имеющих небольшой объем расходов, либо при наличии сложности документального подтверждения произведенных расходов.

Если разница между доходами и расходами предприятия невелика и все расходы организации можно подтвердить документально, целесообразно выбрать систему налогообложения с объектом «доходы минус расходы».

Безусловно наиболее простой методикой расчета является применение объекта «доходы». В этом случае нет необходимости вести учет расходов, документальное оформление и экономическая обоснованность которых может быть поставлена под сомнение при налоговой проверке.

Вся выручка, полученная в кассу, на расчетный либо валютный счета в банках, умножается на ставку налога 6%. Указанная сумма выручки может быть уменьшена на сумму взносов в Пенсионный фонд РФ и пособий по листкам нетрудоспособности. При такой системе налогового учета возникновение споров с налоговыми органами сводится к минимуму.

Использование объекта налогообложения «доходы минус расходы» несомненно более трудоемко. Кроме того, уменьшить выручку можно не на все расходы, а на затраты, предусмотренные закрытым перечнем.

Необходимо четко определить момент возникновения расхода, обеспечить правильное оформление первичного документа.

Помимо этого даже если предприятие получит убыток, оно должно будет уплатить минимальный налог в размере 1% от выручки. При этом компания должна предварительно рассчитать разницу между доходами и расходами, умножить ее на ставку налога 15% и сравнить полученный результат с 1% от выручки. Та сумма, которая будет больше, должна быть уплачена в бюджет.

Это обстоятельство является существенным минусом упрощенной системы налогообложения. Действительно, независимо от финансового результата придется заплатить тот самый минимальный налог.

Важным фактом является также необходимость восстановить НДС, ранее принятый к вычету, при переходе компании на УСН.

Исходя из вышеизложенного, каждая компания и индивидуальный предприниматель должны учитывать, что универсальных рекомендаций относительно выбора той или иной системы налогообложения не существует, для этого необходимо руководствоваться индивидуальными показателями деятельности хозяйствующего субъекта.

Когда целесообразнее не переходить на УСН, а остаться на ОСНО

Даже если запретов для организации нет, не всегда упрощенная система – лучший вариант.

Приведем самые распространенные случаи, когда лучше остаться на общей системе.

Ситуация 1: основная часть ваших контрагентов – плательщики НДС

Такие контрагенты выбирают поставщиков на общей системе, потому что им это выгоднее.

Пример:

Вы купили сырье. Заплатили поставщику 118 тысяч рублей. Из них 100 тысяч – стоимость сырья, а 18 тысяч – НДС. Эти 18 тысяч вы не возместите, т.к. не являетесь плательщиком НДС.

Из этого сырья вы изготовили продукцию и продаете ее покупателю за 200 тысяч рублей. Вы не плательщик НДС, поэтому не можете в счете-фактуре выделить НДС.

Если ваш покупатель – физлицо, ИП или ООО на упрощенке, им это неважно. Но если контрагент на общем режиме, он не сможет из этих 200 тысяч выделить НДС и сделать вычет

Значит, вся продукция, которую он приобрел у вас, обойдется ему в 200 тысяч

Но если контрагент на общем режиме, он не сможет из этих 200 тысяч выделить НДС и сделать вычет. Значит, вся продукция, которую он приобрел у вас, обойдется ему в 200 тысяч.

Ваш расход – 118 000 рублей.

Ваш доход – 200 000 рублей.

Прибыль – 82 000.

(Для простоты примера не берем в расчет другие расходы и налоги).

Расход покупателя – 200 000 рублей.

А теперь посчитаем, что будет, если ваш контрагент приобретет продукцию у другой компании, которая применяет общий режим и платит НДС.

Допустим, ваш конкурент тоже приобрел сырье на 118 тысяч рублей.

Если конкурент будет продавать свою продукцию за ту же цену, что и вы, он выставит покупателю счет-фактуру на 200 тысяч рублей, плюс НДС 36 тысяч, итого на 236 тысяч рублей. Поставщик НДС примет к вычету, и продукция обойдется ему в 200 тысяч.

Продавец 36 тысяч НДС должен будет перечислить в бюджет. Но эту сумму он может уменьшить на НДС, который заплатил поставщику, т.е. на 18 тысяч. К уплате останется 18 тысяч.

Расход конкурента – 118 000.

Доход конкурента – 236 000.

НДС к уплате – (36 000 – 18 000) = 18 000.

Прибыль – 100 000.

Расход покупателя – 200 000 (т.к. НДС он примет к вычету).

Как видите, при одних и тех же расходах покупателя и продавца, ваша прибыль будет меньше, чем прибыль конкурента. И конкурент будет иметь больше возможностей маневра с ценами, чтобы привлечь покупателя.

Посмотрим, что будет, если конкурент снизит цену и отдаст покупателю продукцию за 220 тысяч рублей вместе с НДС. Т.е. в счете-фактуре будет стоимость продукции 186 441 рубль, а НДС 33 559.

Расход конкурента – 118 000.

Доход конкурента – 220 000.

НДС к уплате (33 559 – 18 000) = 15 559 тысяч рублей.

Прибыль – 86 441 рубль.

Расход покупателя – 186 441 рубль (т.к. НДС он примет к вычету).

Естественно, что покупатель предпочтет работать с вашим конкурентом, т.к. так у него будет меньше расходов.

Чтобы обойти конкурента, вы можете предложить покупателю скидку на сумму НДС, но это невыгодно уже вам, т.к. прибыль существенно снижается.

Рассчитать налоги и сдать отчётность по ОСНО

По всем налогам и сборам сервис формирует платёжки автоматически

Узнать подробнее

Ситуация 2: вы импортируете товары

При ввозе товаров на территорию РФ по закону НДС должны платить все, даже упрощенцы.

Но если плательщики НДС могут принять этот налог к вычету, то на УСН такой возможности у вас не будет. Значит, себестоимость таких товаров для вас будет выше, чем для компании на общем режиме.

Если существенная часть ваших закупок – это импорт, общая система вам подойдет больше.

Ситуация 3: вы подпадаете под льготы по налогу на прибыль

Такие льготы имеют образовательные и медицинские организации, сельхозпредприятия, организации сферы социального обслуживания, участники особых экономических зон.

Если вы из числа льготников, надо считать: ОСН вам может оказаться выгоднее, чем упрощенка.

Бухгалтерская отчетность на общей системе налогообложения

Объем бухгалтерской и налоговой отчетности для предприятия на общей схеме налогообложения зависит от размера организации. Крупные и средние фирмы должны вести и предоставлять для проверок полный набор документов: справки о финансовых операциях, передвижении денежных средств, изменении капитала, балансе, пояснения к обозначенным отчетам. Общая схема налогообложения в данном случае предполагает сдачу бухгалтерской отчетности один раз в 12 месяцев в два контролирующих органа — в службу государственной статистики и в налоговую инспекцию.

Для организации малого масштаба, работающей по традиционной системе налогообложения, допустим упрощенный вариант бухгалтерской отчетности. Он состоит из баланса и документа о финансовых результатах. К субъектам малого предпринимательства относятся фирмы, годовой доход которых ниже 800 миллионов рублей, а в штате зарегистрировано не более 100 сотрудников. Некоммерческие организации на общей схеме налогообложения также могут вести упрощенный вариант бухгалтерской отчетности. Кроме баланса, они должны предоставить информацию о целевом расходе денежных средств и пояснения к обозначенным документам.

Переход с ОСН на УСН

Ст. 346.12 НК РФ предусматривает возможность перехода на УСН при выполнении следующих условий:

- Сумма доходов за 9 месяцев года, в котором подается уведомление о переходе на УСН, не превышает 112,5 млн руб. (данная норма действует только для организаций, дохо ИП может быть любым).

- Среднесписочная численность работников составляет не более 100 человек.

О том, как определить среднесписочную численность, читайте в материале «Как рассчитать среднесписочную численность работников?».

- Остаточная стоимость основных средств по состоянию на 1 октября года, в котором организация заявляет свое право на применение УСН, — не более 150 млн руб.

ВАЖНО! Для целей перехода на УСН лимит стоимости ОС должны соблюдать только организации. Для ИП этот критерий на этапе подачи завления на УСН не действует. Но предприниматели должны его соблюдать в процессе работы на упрощенке

Но предприниматели должны его соблюдать в процессе работы на упрощенке.

О том, какое имущество относится к амортизируемому, и как его учитывать, читайте в этом материале.

- Доля участия других организаций в уставном капитале предприятия — не более 25% на момент подачи заявления. Исключения прописаны в подп. 14 п. 3 ст. 346.12 НК РФ.

- Налогоплательщик не относится к остальным категориям лиц, указанным в п. 3 ст. 346.12 НК РФ.

Для перехода на УСН необходимо подать уведомление в ИФНС по месту учета до 31 декабря года, предшествующего переходу, или в течение 30 дней с момента регистрации, в случае если уведомление подает вновь созданное юрлицо или ИП.

ВАЖНО! Когда 31 декабря является выходным днем, срок подачи уведомления о переходе на УСН сдвигается на следующий рабочий день, то есть на первый рабочий день января. Крайний срок подачи уведомления о переходе на УСН с 2020 года приходится точно на 31.12.2019, так как это рабочий вторник. Обратно вернуться на ОСНО налогоплательщик может только со следующего налогового периода, за исключением случаев, когда:

Обратно вернуться на ОСНО налогоплательщик может только со следующего налогового периода, за исключением случаев, когда:

сумма доходов за отчетный период превысила 150 млн руб.

Подробнее о предельной сумме доходов см. в материале «Лимит доходов при применении УСН».

налогоплательщик перестал соответствовать требованиям, установленным пп. 3 и 4 ст. 316.12 и п. 3 ст. 346.14 НК РФ.

Вывод

УСН является полезным инструментом оптимизации налогообложения для ИП и предприятий малого бизнеса. Главные отличия ОСНО и УСН заключаются в количестве уплачиваемых налогов и порядке учета доходов и расходов. Однако, переходя на УСН, не следует забывать и об отрицательных сторонах этого спецрежима.

Налоговое законодательство предлагает компаниям возможность применения УСН или ОСНО. Какой режим выгоднее в плане минимизации фискальной нагрузки на бизнес и увеличения прибыли? Какие налоги необходимо платить, в какой форме отчитываться? Где проще организовать учет и вести бухгалтерию? Об этих нюансах лучше задуматься еще на стадии открытии компании, когда можно заранее спланировать будущие расходы. Разберемся детально.